La relación entre Estados Unidos y China nunca ha sido sencilla, pero en estos momentos es especialmente tirante. La tensión ha ido escalando desde el incidente con el globo espía, con ambos países disputándose la condición de primera economía del mundo. Si bien al gigante asiático todavía le falta camino por recorrer para superar a su homólogo norteamericano, este comienzo de año está demostrando que parece estar aprovechando mejor el momento que su gran rival.

Noticia relacionada

“En la Asamblea Popular Nacional, el Gobierno chino dejó claro que su prioridad es ser autosuficiente en ciencia y tecnología. Consideran que mejorar su ventaja competitiva industrial contribuirá a garantizar tanto el desarrollo como la seguridad y planea consolidar su posición de liderazgo en industrias en las que ha destacado, como los vehículos eléctricos y el 5G”, explica Mali Chivakul, economista de mercados emergentes en J. Safra Sarasin Sustainable AM, al tiempo que advierte que esperan “fuertes inversiones en estos sectores” en los próximos años.

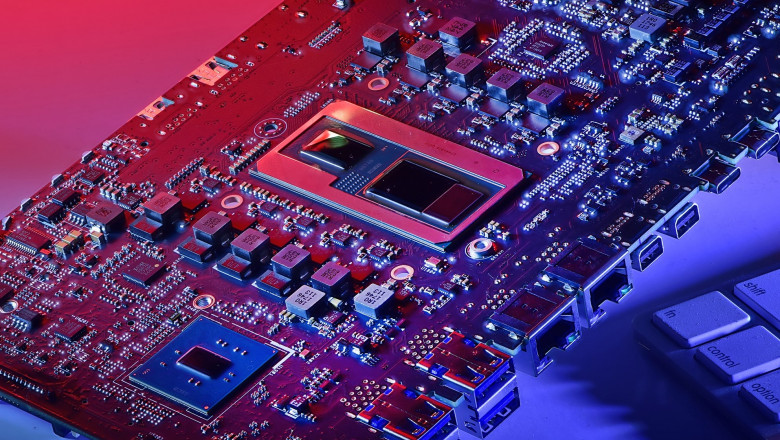

En este sentido, Chivakul destaca que la postura del gigante asiático choca de frente con las aspiraciones de Washington de ser la punta de la lanza de sectores estratégicos como la inteligencia artificial, el vehículo eléctrico o los semiconductores y chips. Es en estos últimos donde Estados Unidos ha chocado más violentamente con China en las últimas semanas.

A comienzos de abril, Pekín criticó duramente las restricciones a la exportación de chips adoptadas por Japón, acusando al país del sol naciente de apoyar las “tácticas intimidatorias” de Estados Unidos. El ministro de Asuntos Exteriores chino, Qin Gang, subrayó que estas maniobras “solo servirán para inspirar aún más la determinación de China de valerse por si misma”. “Lo que no queráis, no se lo hagáis a los demás”, advirtió.

Este conflicto viene de atrás. El pasado septiembre, Estados Unidos empezó a adoptar medidas para dificultar que China fabricara u obtuviese chips y equipos de fabricación de semiconductores, alegando su preocupación por su presunto uso militar. Cabe señalar que también prohíbe la exportación de estos componentes a otras compañías chinas, como es el caso de Huawei desde 2019. Asimismo, aliados de Washington como Países Bajos también se han sumado a este bloqueo.

Sin embargo, destaca Chivakul, esta competencia estratégica “no implica necesariamente que los dos países se desvinculen de inmediato en todo el comercio y la inversión transfronterizos”. “Después de una caída durante la guerra comercial entre Estados Unidos y China en 2018, la participación de China en las exportaciones a Estados Unidos se recuperó en 2022, lo que indica su capacidad para recuperar la cuota de exportación incluso frente a aranceles más altos”, relata.

Noticia relacionada

Y es que, si bien el aumento de las tensiones sugiere que la cuota de China puede haber tocado techo, su ventaja competitiva significa que esta cuota recuperada “probablemente” no caerá demasiado rápidamente. Según la experta de JJS SAM, la fuerte competitividad de China se manifiesta en su creciente cuota de exportación mundial y señala que es probable que las multinacionales, incluidas las chinas, “cubran cada vez más los riesgos geopolíticos aumentando la inversión en otros países asiáticos para construir nuevos centros y cadenas de suministro para sus exportaciones mundiales fuera de China”.

“Además de México, que se beneficia de la corta distancia que le separa de EEUU, otros países asiáticos serán probablemente los principales receptores de una mayor inversión extranjera directa (IED)”, agrega.

En esta misma línea se sitúa Douglas B. Fuller, profesor asociado en la Copenhagen Business School, que destaca en un artículo académico que la actual política industrial perjudicará la competitividad de Estados Unidos al animar a los gigantes mundiales de los semiconductores a “desamericanizar” la cadena de producción de semiconductores. Según este experto, cada vez más fabricantes estadounidenses de chips están considerando la posibilidad de construir nuevas fábricas vanguardistas en Asia utilizando equipos estadounidenses producidos en el extranjero, como es el caso de los de ASML. Esta maniobra permitiría que estas fábricas puedan abastecer a clientes chinos y eludir el control reglamentario estadounidense.

Sin embargo, subraya Chivakul, “ocupar el lugar de China no es tarea fácil”, pues el milenario país “ofrece una gran mano de obra cualificada y un ecosistema de cadena de suministro inigualable”, dos importantes factores para la fabricación a gran escala.

“La logística comercial y la infraestructura de China siguen siendo inigualables entre otras economías emergentes de Asia. Creemos que la tendencia al alza de la IED ha llegado para quedarse en India y los países de la Asociación de Naciones de Asia Sudoriental (ASEAN)”, añade. Sin embargo, explica, desde JSS SAM no esperan “un gran salto a corto plazo”, ya que la capacidad de absorber mucho más desvío potencial de IED de China es “limitada”.

“El aumento del gasto en infraestructuras en muchos de estos países es una buena noticia a medio plazo. Es necesario hacer más en Asia emergente en términos de educación y eficiencia gubernamental para beneficiarse aún más de la competencia estratégica entre EEUU y China”, sentencia.

Noticias relacionadas

Semiconductores, un sector en crecimiento y la "llave" para participar en la economía

Las tensiones se afianzan y China avisa a EEUU: habrá conflicto si "no pisa el freno"

"China se convertirá este año en el motor de crecimiento del sector del lujo"