El mercado de las criptomonedas ha protagonizado un sorprendente rebote en este inicio de 2023. El bitcoin (BTC), la mayor criptomoneda del mundo, ha repuntado más de un 25% en lo que llevamos de año, mientras que la subida del ethereum (ETH) ronda el 30%. Los buenos datos económicos de diciembre en Estados Unidos, particularmente el de inflación, han impulsado el precio de unas ‘criptos’ duramente golpeadas en 2022, sobre todo en la recta final tras la quiebra de FTX. Sin embargo, muchos expertos no creen que este rebote sea sostenible y se preguntan si es posible que se trate de una trampa bajista.

Noticia relacionada

“Cada vez que el bitcoin sube 1.000 o 2.000 dólares, la gente empieza a proclamar que se trata de un mercado alcista y que se ha tocado fondo. Permítanme ser claro: no lo es. Seguimos en un mercado bajista y no se ha tocado fondo, todavía no”, asevera Teeka Tiwari, analista de Palm Beach Research Group (PBRG). Este experto en criptodivisas recuerda que, si bien algunas métricas apuntan a que el mercado “está recuperando el equilibrio tras pasar un año en un brutal invierno”, el panorama a corto plazo “es un poco más turbio, aunque la trayectoria a largo plazo siga intacta”.

“En noviembre, fuimos testigos de la madre de todas las implosiones cuando la bolsa FTX se declaró en quiebra. Más de 30.000 millones de dólares se esfumaron. El colapso de estos grandes actores (FTX, Luna, 3AC, Celsius…) centralizados acabaron con 800.000 millones de dólares del mercado de criptomonedas en 2022. Algunos esperan que lo peor ya haya pasado, pero, como siempre digo, la esperanza no es una estrategia”, sentencia Tiwari, quien cree que “todavía hay contagio en el sistema”. “Lo que hay que recordar sobre un mercado bajista es que no termina de golpe. Se pueden producir repuntes alcistas contra una tendencia que puede durar meses”, agrega.

Noticia relacionada

En este sentido, el experto de PBRG señala que hay varias amenazas que se ciernen sobre el precio de las criptomonedas. La más destacada, apunta, es el Grayscale Bitcoin Trust (GBTC), el mayor fondo de bitcoin del mundo, el cual recientemente ha estado cotizando con una prima respecto al bitcoin de hasta el 50% cuando entre su creación en mayo de 2015 y febrero de 2021 cotizó a una prima media de entre el 30% y el 40%. ¿El motivo? Las dificultades que está experimentando Digital Currency Group (DCG), matriz de Grayscale que administra y cobra las comisiones de GBTC. DCG es también propietaria del criptoprestamista Genesis, que recientemente se ha declarado en quiebra.

“Genesis tuvo una inmensa exposición a 3AC y Alameda Research. Genesis adquirió 17.443.644 acciones de GBTC y prestó dinero contra ellas a 3AC. Cuando 3AC quebró y Genesis intentó vender las acciones de GBTC que tenía como garantía, el descuento sobre el valor liquidativo del GBTC se disparó”, explica Tiwari. Asimismo, DCG, directa e indirectamente, posee “aproximadamente el 10% de las acciones en circulación de GBTC y asumió 1.650 millones de dólares en pasivos de Génesis”.

Noticia relacionada

“Si se ve obligada a pagar a los acreedores de Genesis, puede que tenga que liquidar todo GBTC para desbloquear el valor de su participación y pagar a sus acreedores”, añade Tiwari, al tiempo que destaca que, si esto ocurre, “se liberarán 643.572 bitcoins en el mercado”. “Eso son 13.700 millones de dólares en BTC. Sería un shock de oferta demasiado grande para que el mercado lo absorbiera limpiamente. En pocas palabras, se estrellaría el precio de BTC y daría lugar a una increíble oportunidad de compra”, apunta.

Asimismo, Tiwari ve otro problema en Mt. Gox, uno de los primeros grandes ‘exchanges’ de ‘criptos’ que en 2013 llegó a gestionar más del 70% de todas las transacciones mundiales de BTC. En febrero de 2014, sufrió un ataque informático que sustrajo 850.000 bitcoins de la plataforma, que se declaró en quiebra. “Los acreedores de Mt. Gox han esperado más de 10 años para recuperar sus monedas. Inicialmente iban a recibir el reembolso el 31 de julio de 2023. Pero el tribunal que administra los activos retrasó la fecha de reembolso al 30 de septiembre de 2023”, señala el experto de PBRG. De igual modo, Tiwari destaca que habrá presión vendedora cuando se liberen esas monedas, aunque el mercado “debería ser capaz de tolerarlo”, pues “no se tratará de una liquidación impulsada por el pánico o la liquidez”.

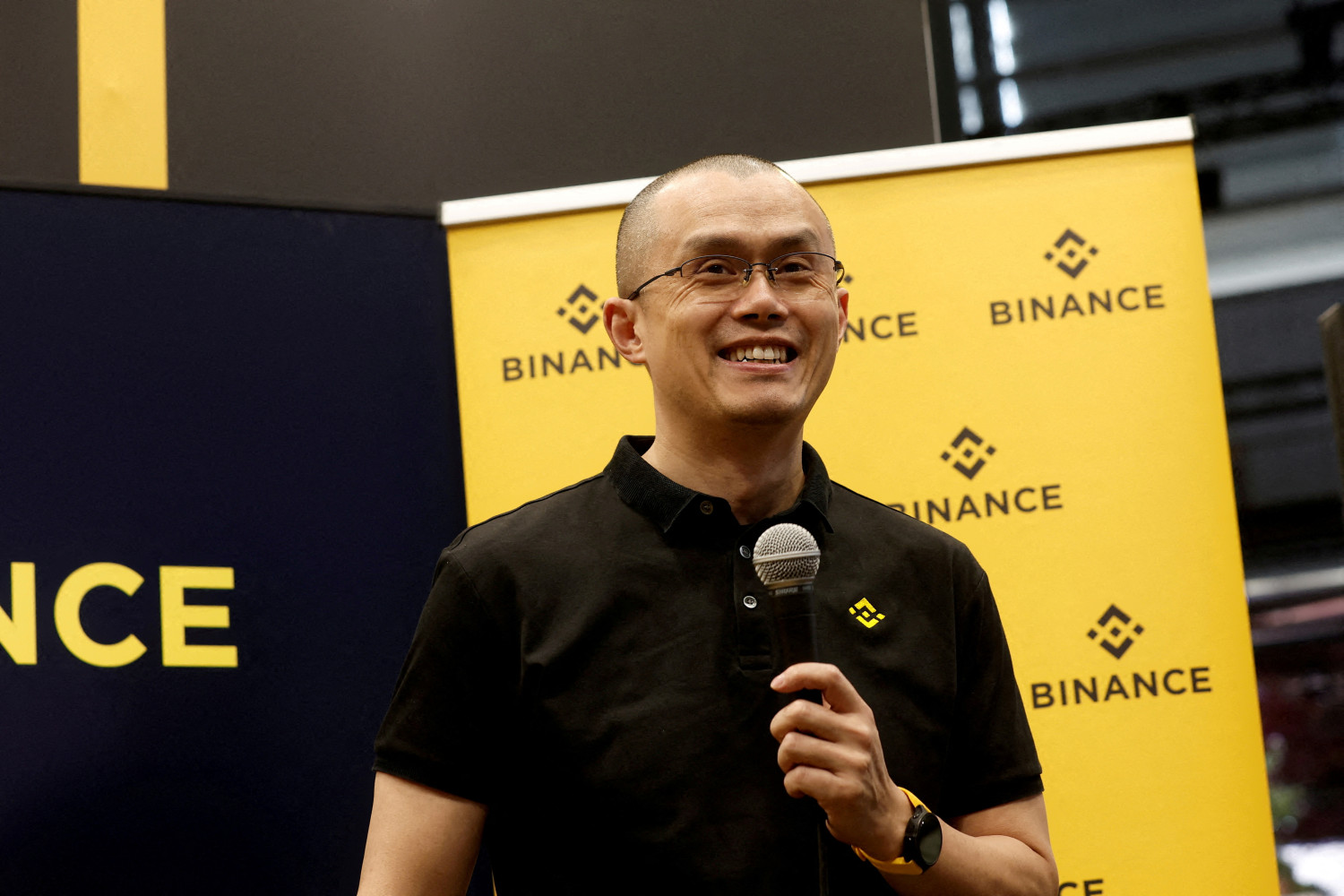

Por último, este experto en criptodivisas señala la investigación que el Departamento de Justicia (DoJ, por sus siglas en inglés) de Estados Unidos está llevando a cabo sobre presunto lavado de dinero por parte de Binance. En las últimas semanas, distintos medios han publicado que los fiscales están estudiando las relaciones de la plataforma fundada y dirigida por Changpeng Zhao con otros actores del mercado, al tiempo que su nombre ha aparecido como el principal receptor de bitcoins en la investigación de la red de lavado de dinero de Bitzlato, la criptobolsa vinculada con Rusia y el mercado de la ‘darknet’ Hydra.

“No significa que necesariamente esté en problemas. La acción del DOJ se parece más a un golpe regulatorio. Pagar una gran multa. Cumple y todo será perdonado”, señala Tiwari, quien, sin embargo, ve un gran problema en la “dependencia” por parte del principal ‘exchange’ del mundo de la ‘stablecoin’ Tether (USDT).

Noticia relacionada

El problema con esta moneda estable, de la cual Binance posee ‘tokens’ por valor de 3.000 millones de dólares, es que “no tenemos ni idea de lo que respalda a su moneda”. “¿Es una mentira grande y gorda o está respaldada por activos?”, se pregunta Tiwari.

Los informes financieros de la mayor ‘stablecoin’ del mundo mostraron que durante mucho tiempo estuvo respaldada por deuda corporativa no garantizada, aunque redujo su exposición a cero el pasado octubre y aseguró que este respaldo fue reemplazado por bonos del Tesoro de EEUU. Tether también tiene cientos de millones respaldados por bonos no estadounidenses, así como otros bonos corporativos, metales preciosos o préstamos garantizados. Cabe recordar que, en 2021, el fiscal general de Nueva York multó a Tether con 18,5 millones de dólares y dijo que la empresa había mentido sobre sus reservas, calificándola como “una ‘stablecoin’ sin estabilidad”.

“Si hemos aprendido una cosa de este mercado bajista, es que todos en el espacio centralizado han mentido sobre lo que poseen, lo que está respaldando sus ‘tokens’ y la cantidad de apalancamiento que tienen. Entonces, ¿por qué deberíamos extender el beneficio de la duda a Tether?”, señala Tiwari, quien cree que el bitcoin podría hundirse todavía más de lo visto a finales de 2022.

“¿Qué pasará con el bitcoin si DCG, Binance y Tether implosionan? Creo que lo manejará bastante bien, pero no se sorprenda si cae al rango de los 9.000-12.000 dólares. No se quedaría allí por mucho tiempo y yo sería un comprador, pero es una posibilidad”, concluye.

Noticias relacionadas

¿Pueden recuperarse las criptomonedas tras la crisis de Binance y la quiebra de FTX?

El mercado no se cree el rebote del bitcoin y estima que cerrará 2023 en 15.500 dólares

¿Se avecinan turbulencias en las 'criptos'? Genesis estudia declararse en quiebra