Este es el argumento que sugiere que el Dow Jones se triplicará en 10 años

¿Está el mercado de acciones a punto de pincharse? Bueno, hay una teoría - que los datos parecen apoyar - que sugiere que el mercado se mueve en ciclos de alrededor de 17 años. Y estamos en el comienzo de la subida.

Por lo menos, Raul Elizalde, fundador de Path Financial en Sarasota, es de esa opinión.

"A menudo oímos estos días que las acciones están demasiado caras y necesitan una corrección. A pesar de que el S&P 500 está alcanzando máximos históricos después de subir un 250% en ocho años, está claro que el rally no ha robado el corazón de los inversores. Los analistas nunca estuvieron realmente convencidos y han emitido advertencias similares durante años. Mientras tanto, el mercado alcista sigue su camino.

¿Es demasiado tarde para unirse a las subidas? Ése es ciertamente un riesgo: es un hecho bien conocido que los inversores abandonan la cautela en los peores momentos posibles. Pero cuando el rally actual se pone en contexto con el rendimiento pasado, el caso de extrema cautela pierde parte de su potencia.

Las acciones han subido en ocasiones más del 250% desde 2009, como cuando subieron un 1.000% entre 1942 y 1966 y 1982 y 2000. Ambos mercados alcistas finalmente murieron, por supuesto, pero las advertencias erróneas que señalan que el final estaba cerca fueron emitidas muchas veces antes de que los bajistas se hicieran con el control.

Los booms pueden ser confusamente persistentes. El mercado se multiplicó por 10 entre 1982 y 2000, por ejemplo, y no disminuyó gradualmente: en cambio, se aceleró a mediados de la década de 1990 cuando los inversores se volvieron cada vez más optimistas y optimistas.

Por el contrario, los desplomes vienen junto con la violencia, a menudo justo después de que la gente deje de reconocer que los mercados pueden hacer precisamente eso. Por ejemplo, a fines de los años noventa, nadie podía prever el brutal mercado bajista de tres años que comenzó en marzo de 2000.

Los crash del mercado son una característica de cómo se comportan los mercados, y siempre han estado presentes. Por ejemplo, la crisis financiera de 2008-2009 o el crash punto com de 2000 no fueron más devastadores que el Crash de 1929 o el olvidado Pánico de 1873 que forzó el primer cierre del mercado bursátil.

Los auges y desplomes vienen en ciclos impredecibles de diferente duración. Nadie tiene una forma segura de pronosticar los giros del mercado.

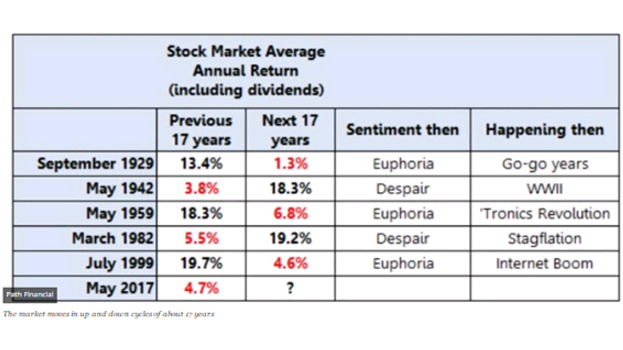

Pero hace unos 90 años, se desarrolló un intrigante patrón de comportamiento en el mercado, y se ha mantenido notablemente bien hasta el día de hoy. Va así: los débiles rendimientos del mercado de valores en un período de 17 años siguen a 17 años de rendimientos muy altos, y viceversa. Esto podría no ser nada más que una coincidencia, y no sabemos si se mantendrá en el futuro. Pero el ciclo es bastante claro.

En 1929, por ejemplo, las acciones habían obtenido un notable promedio anual del 13,4% en los últimos 17 años, el más alto hasta ese momento, y los inversores estaban eufóricos. Pero en los siguientes 17 años las acciones dieron un miserable 1,3% por año, incluyendo dividendos.

En 1942: las acciones habían subido menos del 4% en los 17 años previos pero subieron una subida anual del 18% durante los próximos 17.

Desde entonces, el péndulo del mercado ha oscilado entre la desesperación y la euforia. Parece que justo cuando el optimismo alcanza su punto más alto empieza una nueva era, marcada por bajos rendimientos, y afirmando el dictamen de que el sentimiento de los inversores es el mejor indicador contrario.

A pesar de la fortaleza del mercado, las condiciones de hoy difícilmente pueden describirse como "eufóricas". La disfunción política, el terrorismo global, los estados deshonestos y el surgimiento del proteccionismo global son sólo algunas de las preocupaciones que asoman en las noticias de hoy. El sentimiento es bastante débil, ilustrado por la idea predominante de que el mercado de valores está demasiado alto y maduro. Y el rendimiento promedio del mercado de los últimos 17 años ha sido bajo por los estándares históricos.

Por lo tanto, de acuerdo con el ciclo desesperación-euforia que describimos, las condiciones actuales parecen estar en consonancia con fuertes retornos futuros. En caso afirmativo, ¿qué significaría para los niveles del mercado?

La forma más conservadora de medir esto es comenzar el cálculo en el mínimo de 2009. Para llegar así a un rendimiento total promedio de 17 años de, digamos, del 15%, el S&P 500 tendría que subir a alrededor de 7000 en algún momento en 2026, suponiendo unos dividendos de alrededor del 2% anual. Un promedio anual del 16% de retorno total lo acercaría a 8000, o bastante por encima de tres veces su nivel actual.

Esto puede parecer excesivamente alto, pero como se observó anteriormente, el mercado de valores ha subido mucho más en el pasado, y diez veces dos veces.

Buscando pistas en otras partes, notamos que los últimos ocho años vieron un crecimiento económico débil, una condición que ha demostrado ser cíclica; Si es así, podemos estar en el umbral de un nuevo período de expansión sostenible, ayudado por las nuevas tecnologías (energías renovables e inteligencia artificial).

Insistimos: es imposible saber si este ciclo tipo péndulo se mantendrá. El mercado de valores se mueve en patrones que de vez en cuando se repiten durante un tiempo y luego desaparecen, una característica común a los sistemas impredecibles.

Incluso si el patrón se mantiene, no hay nada que impida que el mercado se desplome y luego se recupere para ofrecer un fuerte rendimiento a 17 años. Por ejemplo, el crash de 1987, sucedió centro del periodo 1982-2000 que vio como las acciones se multiplicaron por diez.

Así que el ciclo que describimos no dice nada acerca de dónde estará el mercado este año o el próximo. Pero los que se preguntan sobre el largo plazo, ahora tienen un argumento para pensar que las acciones pueden estar al principio de un prolongado periodo alcista."

Fuentes: Raul Elizalde, fundador de Path Financial - Forbes

Carlos Montero - Lacaartadelabolsa