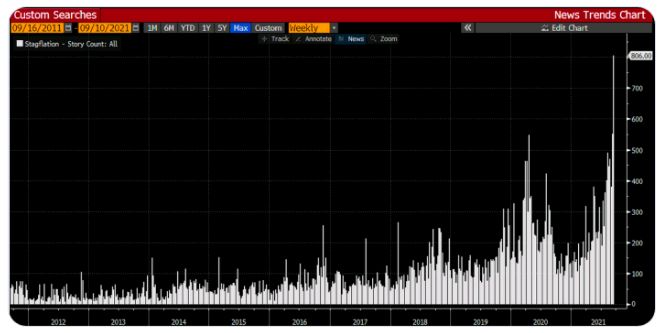

Estanflación, esta palabra se ha disparado hasta el nivel más alto desde el inicio de la estadística de recuento de palabras en septiembre de 2011

Moisés Romero

Estanflación es la nueva palabra de moda para el riesgo de mercado, señala BBG. La tendencia de la palabra se ha disparado hasta el nivel más alto desde el inicio de la estadística de recuento de palabras en septiembre de 2011. Nouriel Roubini en un artículo titulado

La inminente crisis de deuda estanflacionaria, alertaba de que la combinación de las actuales políticas monetarias y fiscales extremadamente laxas con una crisis de oferta podrían resultar en una estanflación al estilo de los años 1970. La estanflación es una adaptación directa del término en inglés "stagflation”. El ejemplo más relevante de estanflación fue durante la crisis del petróleo de 1973. Esta crisis comenzó cuando la OPEP (Organización de Países Árabes Exportadores de Petróleo) dejó de exportar petróleo a Estados Unidos y otros países de Europa occidental.

Esto provocó un aumento extraordinario del precio del petróleo y, en consecuencia, de los costes de producción que terminaron llegando a los productos de consumo y la economía se desestabilizó, señala Bankinter en su blog de Economía y Finanzas

Holger Zschaepitz@Schuldensuehner

Se trata de uno de los problemas económicos más complejos de resolver, porque las políticas para salir del estancamiento suelen agudizar la inflación:

Si los bancos centrales dinamizan la economía bajando los tipos, el crecimiento económico se traduciría en inflación.

Si, por el contrario, desaceleran la economía subiendo tipos, la inflación quedaría controlada, pero se agravaría la crisis.

¿Hay riesgo de estanflación?

Roubini así lo cree, ya que “las políticas laxas de los bancos centrales están alimentando las burbujas de activos que seguirán accionando la inflación de los precios al consumidor, creando las condiciones para una estanflación cuando lleguen la próxima crisis de oferta que podrían surgir de un renovado proteccionismo, de una población que envejece en las economías avanzadas y emergentes, de restricciones inmigratorias en las economías avanzadas, de la relocalización de la manufactura en regiones de altos costos o de la balcanización de las cadenas de suministro globales"

Los analistas de JP Morgan explican que ese fue el telón de fondo en la década de 1970 y principios de la de 1980."La inflación alta y el crecimiento débil son aspectos negativos para casi todos los activos, puesto que la inflación, generalmente, significa tipos de interés más altos y unos costes más elevados para los insumos. Esto implicaría una caída de los márgenes de beneficio de las empresas".

¿Cómo pueden sortear este escenario los inversores? Según los economistas de JP Morgan, las materias primas proporcionan cierta cobertura en las carteras de inversión contra este escenario (las subidas de las materias primas suelen ser uno de los desencadenantes de la estanflación). Pero finalmente, el colapso de la demanda, debido a un alza de los tipos de interés y la tensión en los márgenes, también hace que bajen los precios de las materias primas. "El contexto actual difiere del de los años setenta y ochenta en numerosos aspectos... pero si finalmente el crecimiento se desacelera y la inflación supera el objetivo, podremos desempolvar el manual de estrategias de estanflación, que es breve y aburrido", sentencian los expertos de JP Morgan.

twitter.com/moisesssromero @MoisesssRomero

Moisés Romero-Lacartadelabolsa