- También descarta invertir en firmas más maduras como Apple y Microsoft porque "no compiten en precio con las alternativas del Cobas Selección"

- Gestoras independientes como Metagestión, azValor, Gescooperativo, Buy&Hold o Cartesio han roto con la tendencia 'value' de no comprar tecnología

- -99,308

- -0,57%

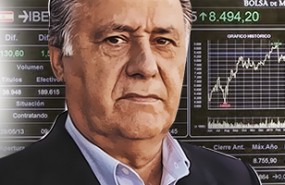

La revolución tecnológica sacude a todos los agentes económicos. Pero su disrupción no ha llegado a las carteras de algunos de los mejores fondos de inversión. Entre ellos, los de Francisco García Paramés, que reconoce una y otra vez su aversión a comprar tecnológicas. Ni las más jóvenes como Google o Amazon ni las más veteranas como Apple o Microsoft entran en sus planes. Al contrario de lo que ocurre con gran parte de sus competidores y con el célebre inversor Warren Buffett, al que todos intentan imitar.

Este lunes Paramés reiteró el mismo mensaje que la semana pasada en la I Conferencia de Inversores de Cobas Asset Management, gestora que fundó el año pasado -aunque la autorización definitiva llegó en febrero- dos años después de dejar Bestinver. La pregunta era clara: ¿se le ha escapado algo con Google, Apple o Amazon? Y la respuesta también: “No, igual que no considero que se me haya escapado el sector inmobiliario de Australia. Porque no lo conozco”.

Así ha defendido el gestor español más reputado la continua ausencia de valores tecnológicos. Ni los pequeños ni los grandes valores FAMAG -Facebook, Apple, Microsoft, Amazon y Google-, que han corregido en las últimas semanas tras haber marcado máximos históricos. “El negocio de la nube tiene menos de diez años, no sabemos lo que va a pasar en el futuro. ¿Y si Microsoft acaba teniendo un modelo más competitivo que Amazon? Frente a un caso como Amazon -multiplica por 12 su valor en bolsa en una década- hay ocho o nueve Terras”, ha señalado Paramés en el evento Iberian Value que han organizado Finect y 'El Confidencial' en la Bolsa de Madrid, donde ha reconocido que "es difícil encontrar valor en Europa".

Paramés: "Frente a un caso como Amazon -multiplica por 12 su valor en bolsa en una década- hay ocho o nueve Terras"

Paramés evita invertir en algunas de estas compañías esperando que su histórico en bolsa sea mayor para analizarlo. “Como demostró Taleb, cuantos más años tiene una empresa más probable es su supervivencia y que dé más rentabilidad que el resto”, indica. No obstante, otras compañías como Microsoft o Apple tienen varias décadas a sus espaldas. “No compiten por valoración con las alternativas que tenemos en cartera. Si tuviéramos el 40% del patrimonio en liquidez nos plantearíamos comprar empresas con un PER -veces que el beneficio por acción se repite en el precio- de 15 o 20 veces, pero no es el caso”, añade. El gestor estima que el Cobas Selección, fondo estrella de la firma, tiene un PER de 8 veces en promedio.

Aunque no es el único gestor ‘value’ que aún no ha comprado tecnológicas, sí es el más ferviente defensor de no hacerlo cuando se le cuestiona sobre ello. “Nosotros decimos lo que Buffett. Estamos encantados como usuarios de lo que están haciendo las tecnológicas, pero el primero que vaya a la Luna que sea otro”, concreta. No obstante, el máximo accionista de Berkshire Hathaway, uno de los inversores más seguidos de la historia, rompió hace años con este mito. No en vano, Apple es una de sus principales inversiones con casi el 2,5% de acciones en circulación de la compañía dirigida por Tim Cook, según los últimos datos conocidos al cierre del primer trimestre.

Tanto Paramés como muchos de los gestores ‘value’ abogan por comprar empresas con barreras de entrada que limiten la competencia en el futuro. Sobre ello ha investigado en las últimas décadas Pat Dorsey, ex director de investigación de Morningstar y ahora líder de su propia gestora, Dorsey Asset Management. ‘El pequeño libro que genera riqueza’ recopila estas ideas, que no son contrarias a las tecnológicas. “La clave es entender que la tecnología no es una ventaja competitiva, porque generalmente se puede replicar y cada vez hay más y mejores ingenieros. La ventaja competitiva está en que hay empresas que mucha gente usa su aplicación, desarrollo o producto que desarrollan con su tecnología, como ocurre con Google, Amazon y Visa”, aseguró en una entrevista con ‘Bolsamanía’.

Entre los gestores españoles de inversión global, Paramés es de los que se queda fuera de las grandes tecnológicas. Los que tienen un sesgo europeo tienen más limitada la oportunidad de invertir en este tipo de empresas. “En Europa es más difícil encontrar empresas tecnológicas, y cuando lo haces están caras y con un balance no tan saneado como las de Wall Street”, indican Beatriz Gutiérrez y Carlos Camacho, gestores del fondo Rural Tecnológico de Gescooperativo, cuyas principales posiciones son Apple y Alphabet, la matriz de Google.

POTENCIAL DE INTERNET

Este tipo de compañías tampoco estaban en Bestinver, la gestora de Acciona en la que trabajó Paramés durante 25 años hasta 2014. Pero con Beltrán de la Lastra al frente, sí invierte en tecnológicas. “Tenemos el 4% de la cartera en acciones ligadas a Internet, como Just Eat. Creemos en este segmento de negocio”, aseguró el presidente de Bestinver en la última conferencia de inversores.

La apuesta, aun así, es más decidida por parte de los ex compañeros de Paramés que comandan azValor. Álvaro Guzmán de Lázaro y Fernando Bernad compraron acciones de Alphabet en el primer trimestre hasta convertirla en la principal posición del fondo con un 6,5% de la cartera, que gestiona 980 millones de euros. “Hemos considerado que es mejor tener una parte del fondo en Google que en efectivo por su potencial”, se limitó a decir Guzmán en la conferencia de inversiones de Morningstar.

No obstante, fue una de las firmas con más historial la que rompió el establishment. Metagestión tiene en cartera a Google, Microsoft, Oracle, Yahoo! o PayPal. En el caso de la matriz de Google, por ejemplo, cotiza con un PER de más de 20 veces. “Si miras estos datos nunca entrarás en estas empresas. Pero si los ajustas ves potencial y margen de seguridad”, sostiene Carlos Bellas, responsable de negocio de Metagestión y autor de ‘El pequeño gran libro del value investing’ junto a Vladyslav Marcos Negay. “Los gestores españoles no se habían fijado hasta ahora en las tecnológicas, pero ya es inevitable”, agrega.

Cartesio es otra de las firmas que se ha lanzado a por las tecnológicas con nombres como SAP o Microsoft. Mientras que Buy&Hold, firma que se ha constituido como gestora este año y ha lanzado sus primeros fondos -replican a sicavs que ya gestionaban-, también tienen en cartera compañías de este tipo. En su caso, Alphabet y Facebook. “La tecnología cambia y no es una ventaja en sí misma, pero son medios de comunicación con un mercado publicitario interesante y un elevado número de usuarios”, asegura Julián Pascual, presidente de Buy&Hold.

Noticias relacionadas

El secreto de los fondos más rentables es... llevar la contraria al mercado

¿Morir de éxito? La estadística amenaza a los gestores 'value' destacados en 2016

¿Quieres invertir a largo plazo? Así es el ranking de fondos en bolsa española a 25 años

Telefónica se convierte en 'value': los mejores gestores compran la 'teleco' para sus fondos

La 'Guerra del Value': ¿qué gestores disputan la corona a García Paramés?

Las 15 mejores acciones 'value' en Europa para los fondos más destacados

Telefónica, Santander, Nestlé, Total... acciones 'value' para ganar al Euro Stoxx

Los fondos 'value' se pierden el crecimiento de Inditex

Aryzta, Israel Chemicals y Teekay: así cotizan tres de las joyas de Paramés