- La operación abre la puerta a la venta de la británica O2 también al capital riesgo

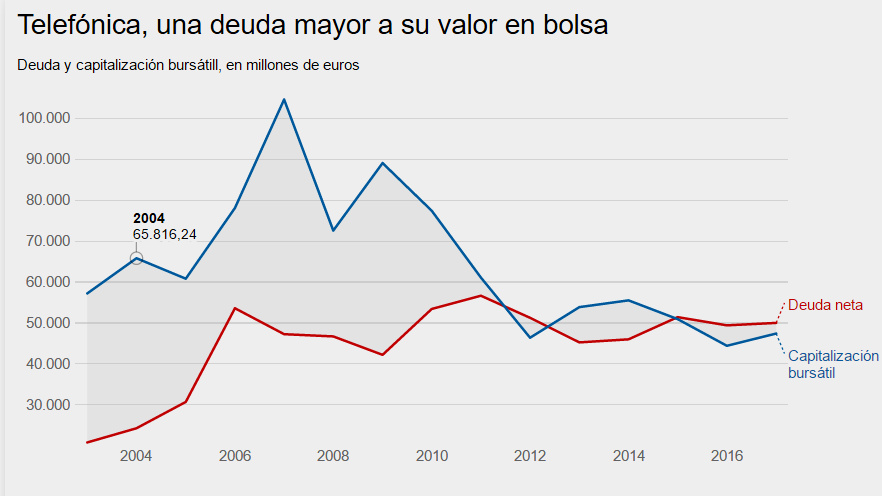

Telefónica ha cerrado su primera gran desinversión después de hasta tres fracasos vendiendo activos durante el último año. Lo hace en vísperas de presentar sus resultados anuales de 2016 y con los ojos del mercado mirando fijamente un número: la deuda, es decir, lo que debe a sus acreedores. La cifra supera en estos momentos su valor en bolsa y hace sombra a los ingresos del grupo en todo un año. Se sitúa en torno a los 50.000 millones de euros y debe ser rebajada para evitar un incremento de los costes de financiación una vez que el Banco Central Europeo (BCE) se retire de la escena. Una mayoría de analistas considera que es una buena noticia. “La venta de Telxius era importante para el orgullo de Telefónica tras la cancelación de la salida a bolsa de Telxius”, dijeron en una nota los analistas de Fidentiis.

- 4,222€

- 1,73%

Primero fue el revés a la venta de O2 a Hutchison Whampoa, después el freno a su colocación en bolsa por el ‘brexit’ y, por el camino, la falta de respaldo a la colocación en bolsa de Telxius por dos veces. Pero, cuando se cierran las puertas del mercado, los vendedores siempre pueden acudir a los grandes fondos de capital riesgo, capaces de realizar transacciones de calibre mil millonario. El estadounidense KKR, uno de los fondos interesados en Telxius junto al francés Ardian, el británico CVC o el singapurense GIC, se ha convertido en el socio de referencia de Telefónica con la toma de una participación directa del 24,8% en Telxius con un pago inmediato de 790 millones de euros. Después hay un compromiso para que KKR alcance hasta el 40% de la empresa.

SE ROMPE LA MALDICIÓN

Para los analistas, más allá de la valoración de la filial de infraestructuras, la verdadera noticia es que se rompe esa especie de maldición o bloqueo que pesaba sobre Telefónica: no conseguía vender activos, ni reducir la deuda. Con su salida parcial de Telxius, la operadora española no ha conseguido el precio que quería (se sitúa en la horquilla baja de su fallida OPV de 2016), pero está lejos de la valoración de sus rivales del sector. KKR ha comprado con un amplio descuento. Según Telefónica, el múltiplo de la transacción (11,7 veces el ratio EV/EBITDA (enterprise value entre resultado bruto de explotación) está un 10% por debajo del promedio de las operadoras europeas de torres (Inwit, Cellnex, Ei Towers y Rai Way), aunque un 26% por debajo de la española Cellnex, el operador participado por Abertis.

El banco de inversión Morgan Stanley destaca varios aspectos positivos. Primero, Telefónica se desendeuda. Segundo, llega en el inicio de escalada de tipos de interés a largo plazo. Y tercero, le posiciona bien de cara a una posible salida a bolsa de su filial británica”. Por su parte, desde casas como Santander o Bernstein consideran que “es un paso en la dirección correcta, a un precio razonable en el esfuerzo por reducir deuda”. También desde BBVA, el mayor accionistas de Telefónica, se muestran positivos con la operación. “En nuestra opinión, el acuerdo debería incrementar la confianza en la capacidad de la compañía para seguir adelante con su plan de desinversión de activos no estratégicos”, explican en un comentario sobre la operación.

EL CABLE SUBMARINO

Con la entrada de KKR en Telxius se despeja una de las grandes incógnitas que pesaban sobre la filial de Telefónica: el valor de su cable submarino, que supone la mitad de su negocio junto a las torres de telecomunicaciones. Se trata de una actividad considerada como las autopistas del aire, en el que los operadores de telecomunicaciones alquilan el uso de los postes de repetición y pagan un peaje a compañías como Telxius o Cellnex, usadas tanto por Vodafone como Orange, Másmóvil o la propia Telefónica, que aporta dos tercios de los ingreso de Telxius. Se trata de un sector en clara expansión. Las operadoras, poco a poco, han ido externalizando sus infraestructuras para que quitarse de encima los costes más importantes de su actividad y generar sinergias con otros operadores.

Con Telxius en manos de KKR, Telefónica suma para su causa a un socio con músculo financiero como para acometer operaciones corporativas o nuevas inversiones, entre ellas, el cable submarino que atraviesa el océano Atlántico desde Europa a EEUU. Se trata de una de las infraestructuras necesarias para la transmisión de datos de uno al otro lado del planeta y para el correcto funcionamiento de Internet. Empresas como Facebook o Microsoft ya usan el cable de Telxius para facilitar las conexiones a sus productos digitales y las de sus clientes. Sin embargo, para los inversores, el cable era difícil de valorar y fue uno de los motivos principales por los que se cayó a la OPV en primavera y otoño de 2016.