- La presidenta de la Reserva Federal (Fed), Janet Yellen, ha trabajado desde que sustituyó a Ben Bernanke en el consenso en el seno de la institución y en la confianza desde el exterior

- Las declaraciones y acusaciones de Donald Trump hacia la Fed en una y otra dirección minan esta confianza, basada en la independencia

22 de junio de 1986, Mundial de México. Cuartos de final entre Argentina e Inglaterra. Minuto 55. Maradona recibe el balón en el centro del campo y supera a seis rivales para marcar el 2-0 en lo que se ha conocido como el ‘gol del siglo’, tras marcar el 1-0 con 'la mano de Dios'. Lo curioso es que recorrió 55 metros en línea recta, ya que los rivales se apartaban por las expectativas de que fuera el astro argentino el que modificara la dirección. Y por ello, el ex gobernador del Banco de Inglaterra, Mervyn King, bautiza la importancia de las expectativas en una autoridad monetaria como ‘la teoría Maradona de tipos de interés’.

Las expectativas son una variable fundamental en la política monetaria, a menudo más importante incluso que las propias decisiones de un banco central. No hay más que recordar el efecto de las palabras de Mario Draghi, presidente del Banco Central Europeo (BCE), el 26 de julio de 2012: “Haré lo que haya que hacer y, créanme, será suficiente”. Después llegaron los estímulos expansivos convencionales y no convencionales, pero aquel mensaje bastó para que las primas de riesgo periféricas cayeran desde máximos y los bancos rebotaran con fuerza en bolsa.

La confianza en un banco central determina el poder de las expectativas, que los economistas han tratado de modelizar dividiéndose entre la racionalidad y la aleatoriedad. Si los agentes económicos (familias, empresarios, inversores, etc) creen que una autoridad monetaria tiene capacidad e intención de alcanzar una meta, incorporarán ésta a sus decisiones futuras al dar por hecho que llegarán a ella. Por ejemplo, un objetivo de inflación. Así, los tipos de interés del mercado fluctúan en esta dirección, como sucedió tras la victoria de Donald Trump en Estados Unidos y el repunte de las expectativas del crecimiento de los precios. Si el IPC sube, el mercado espera que la Fed encarezca el ‘precio del dinero’. Así, los tipos de interés se dispararon en los mercados secundarios de renta fija a escala global sin que ningún banco central importante moviera ficha.

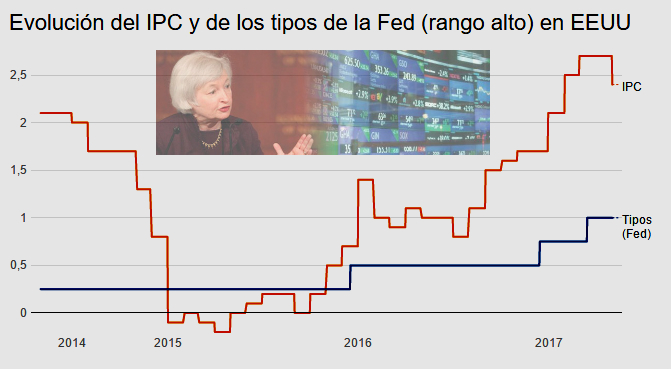

Como presidenta de la Fed, Janet Yellen consiguió un consenso para retirar sin traumas el programa de compras de activos (QE) en 2014 y para, a partir de 2015, iniciar una normalización de tipos desde el rango entre 0% y 0,25%. El repunte de diciembre de 2015, conjugado con el desplome del petróleo y las dudas sobre China, provocó una alta volatilidad en el mercado. Pero a partir de ese momento se asumió que la escalada de tipos sería “suave y acomodaticia” con las condiciones económicas. Ya están en el rango del 0,75% y el 1%. Este miércoles la Fed publicará (a las 20:00 hora española) las conclusiones de su reunión de mayo. El mercado da por hecho que no habrá cambios ni en la política ni en el discurso, que incorpora dos subidas adicionales en lo que queda de año y el inicio de la disminución del balance (expandido hasta los 4,5 billones de dólares).

La Fed ha convencido al mercado de que “parece decidida a continuar con su política de subidas de los tipos de interés hasta aproximarlos a un tipo neutral"

El mercado ha acertado con Yellen en sus expectativas sobre las reuniones de la Fed, que han tenido un amplio consenso. Los dos primeros repuntes fueron por unanimidad, mientras que en marzo volvió a elevar los tipos -entre el 0,75% y 1%- pero con un voto en contra de los diez del Comité (FOMC, por sus siglas en inglés). La Fed ha convencido al mercado de que “parece decidida a continuar con su política de subidas de los tipos de interés hasta aproximarlos a un tipo neutral -acorde a la economía- en 2017, en un contexto de inquietud por las crecientes tensiones en el mercado laboral y las subidas de los precios de los activos”, arguye Stephen Mitchell, responsable de estrategia de renta variable mundial de Jupiter AM.

Sin embargo, ya la victoria de Trump supuso una sacudida en el mercado de renta fija por el anticipo de sus medidas inflacionistas sobre proteccionismo y expansión del gasto. Además, la Fed ha sido uno de los focos de su discurso. Durante la campaña electoral criticó a Yellen y a la política de tipos bajos, mientras que hace dos semanas se mostró favorable con que sigan en niveles reducidos y contra un dólar fuerte.

“El presidente Trump, después de su fracaso para derribar el Obamacare, está cambiando su estrategia en el comercio mundial y también sobre su postura sobre la OTAN y la Fed. Esto podría ser visto como fuente de inestabilidad”, opinan los analistas de Natixis Global AM, que esperan que el discurso de la Fed se oriente hacia aligerar su balance. Por su parte, Mitchell considera que la Fed se ha convertido en un obstáculo para el presidente de Estados Unidos al ponerse como meta una política monetaria más restrictiva, que pueda frenar el crecimiento, encarecer la deuda y fortalecer el dólar. Y contra esto se ha posicionado el magnate estadounidense. “Es muy difícil competir cuando se tiene un dólar fuerte y otros países están devaluando su moneda”, afirmó en abril en una entrevista con The Wall Street Journal, cuestionando las expectativas creadas por la Fed.

'TEORÍA MARADONA DE LOS TIPOS'

“Ha habido tres grandes invenciones desde el principio de los tiempos: el fuego, la rueda y los bancos centrales”, dijo Will Rogers, actor y comentarista estadounidense en 1920, según recuerda Mervyn King, que describe el binomio de confianza y expectativas como cuestión clave para un banco central. Esta combinación la describe como ‘teoría Maradona de tipos de interés’ en el libro ‘El fin de la alquimia’ que publicó en 2016 sobre su visión del papel de los bancos centrales y del sector financiero tras haber sido gobernador del Banco de Inglaterra entre 2003 y 2013.

Diego Armando Maradona marcó el 1-0 ante Inglaterra en 1986 por error arbitral, en lo que ha trascendido como ‘la mano de Dios’. El segundo fue una genialidad. “Lo verdaderamente destacable, sin embargo, es que, como demostraron las cámaras posicionadas encima del estadio, Maradona corrió virtualmente en línea recta”, recuerda King. “¿Cómo puedes sortear cinco jugadores (seis contando el portero) corriendo en línea recta? La respuesta es que los defensores ingleses reaccionaron a lo que esperaban que hiciera Maradona. Como esperaban que Maradona se moviera a la izquierda o a la derecha, éste fue capaz de seguir recto”, escribe el economista.

“La política monetaria funciona de forma similar”, prosigue King. “Los tipos de interés de mercado reaccionan a lo que esperan que haga el banco central. En los últimos años ha habido periodos en que los bancos centrales han sido capaces de influir en el camino de la economía sin hacer grandes movimientos en los tipos de interés oficiales”, añade. Es decir, los mercados esperaron movimientos de las autoridades monetarias para cumplir con sus objetivos y, sin embargo, estos pudieron seguir en “línea recta” mientras los tipos del mercado fluctuaban.

En ausencia de esa combinación de confianza en el banco central y expectativas sobre sus objetivos, las autoridades monetarias deben tener una actividad mucho más intensa y, aun así, las probabilidades de éxito son inferiores. En varios países de Latinoamérica sucede ya que han tenido problemas para controlar la inflación o mantener el valor de su divisa. Esto les obliga a continuos cambios en el ‘precio del dinero’. Y esta es la amenaza para la Fed, si Trump rompe el camino recto que ha emprendido Yellen con la normalización de tipos.