- El consenso de FactSet espera un beneficio neto en 2016 de 851 millones de euros

- El margen de intereses del banco se situó en 2.148 millones de euros, un 21,6% menos

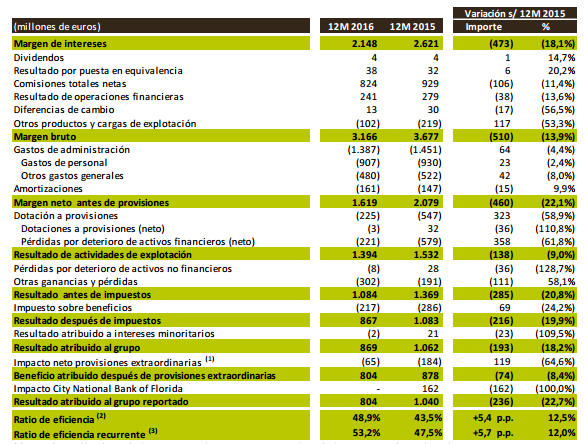

Bankia obtuvo un beneficio neto atribuido de 804 millones de euros en 2016, un 22,7% menos que en el año anterior (el descenso sería del 8,4% sin la aportación de City National Bank of Florida -CNB- el pasado año, que fue de 164 millones). El consenso de FactSet esperaba un beneficio de 851 millones de euros en 2016, lo que hubiera supuesto una caída del 18% respecto a 2015. Las acciones han cerrado con un retroceso del 0,61% hasta los 0,977 euros.

- 1,784€

- 2,65%

La entidad ha dicho que, pese al descenso, "la confortable posición de solvencia permite proponer un incremento del 5% en el dividendo a abonar a los accionistas, que alcanzará los 317 millones de euros". Bankia comunicó el pasado viernes este incremento en el dividendo.

La evolución de los resultados se ve afectada por tres cuestiones principales: el entorno de tipos de interés negativos registrado durante la práctica totalidad del año, la citada venta de CNB y las provisiones realizadas para hacer frente a posibles contingencias derivadas de préstamos con cláusula suelo.

El presidente de Bankia, José Ignacio Goirigolzarri, destacó que “la entidad ha sido capaz de hacer frente a un entorno muy complejo para el sector financiero, mantener altos niveles de rentabilidad y solvencia, y así poder incrementar de nuevo el dividendo a abonar a nuestros accionistas, lo que, en definitiva, nos permite seguir avanzando en la devolución de las ayudas a los contribuyentes”.

LOS MÁRGENES

El margen de intereses se situó en 2.148 millones de euros, un 21,6% menos, como consecuencia de un entorno de tipos de interés en negativo y de la bajada del rendimiento de los bonos de la Sareb.

Los ingresos se vieron afectados por la decisión adoptada en enero de 2016 de eliminar las comisiones para aquellos clientes que tuviesen su nómina o pensión domiciliada en la entidad. La facturación por este concepto se redujo un 12,2%, hasta los 824 millones de euros.

No obstante, la entidad ha dicho que el incremento paulatino de la captación de nuevos clientes a lo largo del año llevó a que, en el cuarto trimestre, los ingresos por comisiones alcanzasen el nivel más alto del ejercicio (213 millones de euros) apoyados en la prestación de servicios y en la venta de productos de valor añadido.

El presidente de Bankia, José Ignacio Goirigolzarri, destacó que “la entidad ha sido capaz de hacer frente a un entorno muy complejo para el sector financiero"

El resultado de operaciones financieras aportó 241 millones de euros (-14,2%) apoyado en las plusvalías generadas por la rotación de carteras de deuda pública, si bien el montante de la cartera ALCO apenas varió en el ejercicio y se mantuvo en 29.700 millones de euros.

De este modo, el margen bruto se elevó hasta 3.166 millones de euros, un 16,8% inferior al del ejercicio anterior. Mientras, los gastos de explotación cayeron un 3,1% en términos comparables (descontado el efecto de la desconsolidación de CNB), hasta los 1.548 millones de euros.

La contención de gastos fue clave para que la ratio de eficiencia se situase en el 48,9%, explica la entidad. Descontada la aportación de ROF, la eficiencia recurrente quedó en el 53,2%.

LAS PROVISIONES

En el año 2016, se hicieron provisiones por 494 millones de euros, un 31,4% menos. El coste de riesgo (volumen de provisiones sobre crédito) bajó en el año del 0,43% al 0,24%.

El saldo de riesgos dudosos se redujo el pasado año en 1.519 millones de euros, hasta los 11.476 millones, lo que permitió bajar la ratio de morosidad en un punto porcentual, hasta el 9,8%

A estas provisiones se añaden las realizadas para dotar las posibles contingencias asociadas a procedimientos relacionados con cláusulas suelo tras los últimos dictámenes judiciales europeos y al decreto aprobado en España. "Con criterios de prudencia, Bankia decidió cubrir las potenciales contingencias que pudieran derivarse del riesgo asociado a esta materia", ha precisado la entidad en la nota de resultados.

Y LA SUBIDA DEL DIVIDENDO

El Consejo de Administración ha acordado proponer a la Junta de Accionistas el pago de un dividendo de 317 millones de euros, un 5% superior al del año anterior.

Este pago llevará a que el dividendo acumulado en los tres últimos ejercicios alcance los 820 millones de euros, de los que más de 530 millones habrán ido a parar al Estado, avanzando así en el proceso de devolución de ayudas por parte de la entidad. En este periodo el porcentaje del resultado que se destina a retribuir a los accionistas ha pasado del 26,9% al 39,5%.

CRECEN LOS ACTIVOS NO RENTABLES Y LA SOLVENCIA MEJORA

El saldo de riesgos dudosos se redujo el pasado año en 1.519 millones de euros, hasta los 11.476 millones, lo que permitió bajar la ratio de morosidad en un punto porcentual, hasta el 9,8%, pese al efecto de la entrada en vigor del Anejo IX de la nueva circular 4/2016 del Banco de España. La ratio de cobertura se situó en el 55,1%.

En cuanto a los activos adjudicados, pasaron de 2.689 a 2.251 millones de euros, un 16,5% menos, en términos de valor neto contable. La cobertura de estos activos se elevó hasta el 34,7%. El año pasado Bankia vendió más de 9.100 inmuebles, un 7,6% más, con unos ingresos de 481 millones de euros. Dicha cifra de ventas representa casi el 20% del

stock existente.

Bankia destaca también el "dinamismo comercial" del pasado año. El banco consiguió incrementar en 172.300 el número de clientes que tienen su nómina o pensión domiciliada

En términos de solvencia, Bankia cerró el año pasado con una ratio de capital ordinario (CET1) fully loaded, es decir, anticipando los futuros requerimientos de Basilea III que serán de aplicación en 2019, del 13,02%, tras subir en 76 puntos básicos en el ejercicio. Esta cifra no incluye las plusvalías en las carteras de deuda pública, que llevarían esta ratio al 13,53%. Tras la recapitalización con fondos públicos en 2012, Bankia tenía una ratio fully loaded del 6,82%.

Bajo la métrica phase in, que es la exigida desde un punto de vista regulatorio, la ratio de capital CET1 ha pasado en 2016 del 13,89% al 14,70%. El exceso de capital sobre los requerimientos regulatorios SREP para 2017 es de 682 puntos básicos.

En términos de liquidez, Bankia consiguió cerrar el pasado ejercicio con una ratio de créditos sobre depósitos del 97,2%, 4,6 puntos porcentuales mejor que un año antes. El gap comercial se redujo un 74,9%, hasta los 2.117 millones.

Bankia destaca también el "dinamismo comercial" del pasado año. El banco consiguió incrementar en 172.300 el número de clientes que tienen su nómina o pensión domiciliada. También consiguió aumentar la cuota de mercado en fondos de inversión (del 5,44% al 5,53%), en crédito al consumo (4,17% a 4,84%) y en financiación de empresas descontando el sector promotor (del 7,03% al 7,16%).

Además, 2016 también registró un avance en el incremento del número de clientes multicanal, que representa el 37,6% del total, con un avance de casi el 20% en el ejercicio.