- -0,085€

- -0,77%

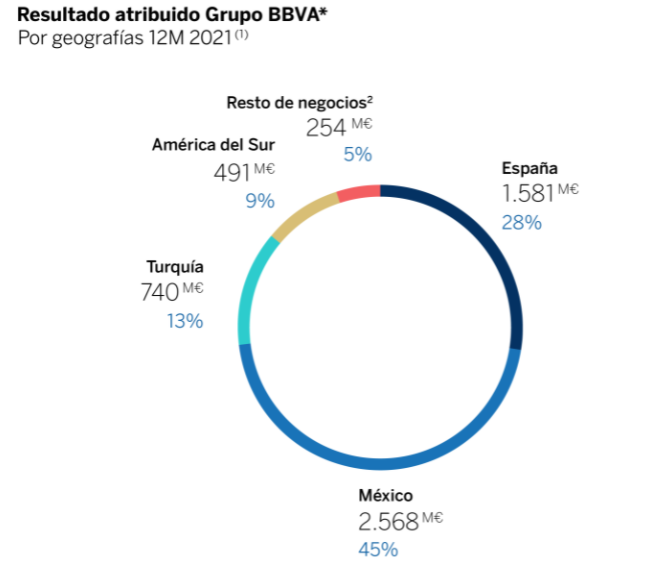

BBVA ganó 4.653 millones de euros en 2021 frente a los 1.305 millones de 2020 y los 3.512 millones de euros de 2019. Esta cifra incluye, por un lado, los resultados generados por el negocio vendido en EEUU, que sumaron 280 millones de euros hasta el cierre de la operación el 1 de junio de 2021. Por el otro, los -696 millones de euros en costes netos asociados al proceso de reestructuración de BBVA en España. Excluyendo estos impactos (-416 millones de euros), el beneficio atribuido de BBVA en 2021 ascendió a 5.069 millones de euros, el mayor de los últimos 10 años gracias al buen comportamiento de los ingresos y a las menores provisiones crediticias. En el cuarto trimestre, el beneficio neto se situó en 1.341 millones frente a los 1.320 millones del mismo periodo de hace un año.

BBVA ha subrayado que el año pasado realizó "grandes avances en su estrategia". En términos de crecimiento, batió un récord histórico en captación de nuevos clientes, alcanzando casi nueve millones. Además, siguió creando valor para sus accionistas: el valor contable tangible por acción por dividendos creció un 10,1%. Para el ejercicio 2021, pagará un dividendo de 31 céntimos de euro por acción, el mayor en efectivo en la última década.

Noticia relacionada

“En 2021, hemos logrado unos excelentes resultados, que nos permiten incrementar significativamente la remuneración a nuestros accionistas, con el dividendo por acción en efectivo más alto de la última década y uno de los programas de recompra de acciones más grandes de Europa. Además, en 2021 hemos realizado grandes avances en nuestra estrategia, tanto en innovación como en sostenibilidad. Nuestras ventas digitales superan el 73% del total de unidades vendidas. Y en 2021 hemos canalizado más de 35.000 millones en financiación sostenible”, ha señalado Carlos Torres, presidente de la entidad.

En la parte alta de la cuenta de resultados, el margen de intereses registró un incremento del 0,6% en 2021 con respecto al ejercicio anterior, hasta 14.686 millones de euros. Las comisiones netas crecieron hasta los 4.765 millones de euros.

El resultado de operaciones financieras (ROF) ascendió a 1.910 millones de euros, un 23,5% más con respecto a 2020, gracias principalmente a la aportación de la unidad de Mercados Globales, sobre todo en España y Turquía, y también por las revalorizaciones de las inversiones del grupo en empresas tecnológicas a través de fondos y otros vehículos de inversión.

El banco ha explicado que el buen comportamiento de los ingresos durante el ejercicio impulsó el margen bruto un 4,5%, hasta 21.066 millones de euros.

En un entorno de recuperación de la actividad y alza de los precios, los gastos de explotación aumentaron un 4,9% en el ejercicio, hasta 9.530 millones de euros. BBVA ha precisado que, a pesar del incremento en gastos, las mandíbulas se mantuvieron positivas y el ratio de eficiencia mejoró en 53 puntos básicos a lo largo del año y se situó en el 45,2%, el mejor del grupo de entidades europeas comparables.

El margen neto en el ejercicio ascendió a 11.536 millones de euros, creciendo un 4,1%.

El deterioro de activos financieros cerró el ejercicio en 3.034 millones de euros, un 41,4% por debajo del año anterior, que estuvo marcado por la irrupción de la pandemia; mientras que la dotación de provisiones en el mismo periodo fue de 262 millones de euros, un 75,1% menos que la cifra acumulada en el año previo.

Estos resultados impulsan la rentabilidad de BBVA, con un ROTE del 12% y un ROE del 11,4%.

REMUNERACIÓN AL ACCIONISTA

En cuanto a la remuneración al accionista, el banco tiene previsto someter a la aprobación de la Junta General el pago en efectivo de un dividendo de 23 céntimos de euro brutos por acción. Este pago, que está previsto para abril de 2022, se suma a los 8 céntimos que el banco pagó en octubre de 2021. En total, 31 céntimos para el ejercicio 2021, el mayor dividendo por acción en efectivo de los últimos 10 años, que representa un ‘payout’ del 44%.

Asimismo, BBVA tiene en marcha un programa de recompra de acciones de hasta 3.500 millones de euros. Del primer tramo, de 1.500 millones de euros de importe máximo, se ha ejecutado un 60% hasta el 31 de enero de 2022. BBVA ha acordado llevar a cabo un segundo y último tramo del programa, por un importe máximo de 2.000 millones de euros, que se iniciará al terminar la ejecución del primer tramo y finalizará no más tarde del 15 de octubre de 2022.

INDICADORES DE RIESGO Y BALANCE

El coste del riesgo acumulado a diciembre de 2021 se situó en el 0,93%, por debajo del 1,55% del ejercicio anterior, muy afectado por el estallido de la pandemia, y también del 1,04% de 2019. La tasa de mora cerró el ejercicio 10 puntos básicos por debajo de la de 2020, en el 4,1%, y la tasa de cobertura se situó en el 75% a cierre de 2021.

En relación al balance y la actividad, la cifra bruta de préstamos y anticipos a la clientela registró un incremento del 2,1% con respecto al cierre de diciembre de 2020, hasta 330.055 millones de euros. Los recursos de clientes crecieron un 4,5% en el periodo, hasta 465.529 millones de euros, gracias a la evolución favorable de los depósitos a la vista y de los recursos fuera de balance.

En cuanto a solvencia, el ratio CET1 ‘fully-loaded’ del grupo se situó a 31 de diciembre de 2021 en el 12,75%, una cifra muy superior al requerimiento regulatorio (8,60%) y que se encuentra también por encima del rango objetivo del banco, del 11,5% al 12%. Este dato de cierre de diciembre incluye ya la deducción del importe máximo del programa de recompra de acciones, de 3.500 millones de euros.

Noticias relacionadas

BBVA asciende a la primera posición entre los bancos del Dow Jones Sustainability Index

Mal de altura en BBVA a las puertas del imponente hueco bajista de los 6,13 euros

BBVA cae pese a que las cuentas convencen: "Baten ampliamente las expectativas"