- 0,100Fr.

- 0,40%

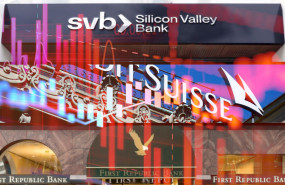

UBS ha acordado la compra de Credit Suisse con el apoyo del Gobierno suizo, que se ha comprometido a ofrecer líneas extraordinarias de liquidez a ambas entidades para cerrar la operación.

- 0,817Fr.

- 0,00%

"UBS ha anunciado la adquisición de Credit Suisse. Esta adquisición ha sido posible gracias al apoyo del Gobierno federal suizo, la Autoridad de Supervisión del Mercado Financiero Suizo (Finma) y el Banco Nacional Suizo (SNB)", ha explicado el SNB en un comunicado hecho público este domingo.

"Con la adquisición de Credit Suisse por parte de UBS, se ha encontrado una solución para garantizar la estabilidad financiera y proteger la economía suiza en esta situación excepcional. Ambos bancos tienen acceso sin restricciones a las facilidades de financiación del SNB, a través de las cuales pueden obtener liquidez del SNB de acuerdo con las 'Directrices sobre instrumentos de política monetaria'", ha añadido el comunicado.

"Además, y en base a la Ordenanza de Emergencia del Consejo Federal, Credit Suisse y UBS pueden obtener un préstamo de asistencia de liquidez con estatus de acreedor privilegiado en caso de quiebra por un monto total de hasta 100.000 millones de francos suizos. Además, y en base a la Ordenanza de Emergencia del Consejo Federal, el SNB puede otorgar a Credit Suisse un préstamo de asistencia de liquidez de hasta 100.000 millones de francos suizos, respaldado por una garantía de incumplimiento federal", ha explicado el SNB.

"La estructura del préstamo se basa en el respaldo de liquidez pública (PLB), cuyos parámetros clave ya fueron decididos por el Consejo Federal en 2022. La provisión sustancial de liquidez garantizará que ambos bancos tengan acceso a la liquidez necesaria.

Al proporcionar una asistencia de liquidez sustancial, el SNB está cumpliendo con su mandato de contribuir a la estabilidad del sistema financiero, y continúa trabajando en estrecha colaboración con el Gobierno federal y Finma para este fin", ha concluido el comunicado.

LOS TÉRMINOS FINANCIEROS

Según los términos de la transacción, que han sido explicados por UBS en otro comunicado, los accionistas de Credit Suisse recibirán 1 acción de UBS por cada 22,48 acciones de Credit Suisse que posean, lo que equivale a 0,76 francos suizos por acción, en una operación valorada en 3.000 millones de francos suizos.

El precio supone un importante descuento sobre el precio de cierre de Credit Suisse del pasado viernes (1,81 francos suizos por título).

Además, "UBS se beneficiará de una protección de 25.000 millones de francos suizos para respaldar las marcas, los ajustes de precios de compra y los costes de reestructuración, y un 50% adicional de protección frente a los activos no estratégicos", según ha explicado el banco suizo.

Se espera que la combinación de los dos negocios genere una tasa de ejecución anual de reducciones de costes de más de 8.000 millones de dólares para 2027.

Los negocios combinados de banca de inversión representan aproximadamente el 25% de los activos ponderados por riesgo del nuevo Grupo.

UBS prevé que la transacción genere beneficios por acción para 2027 y que el banco permanezca capitalizado muy por encima de su objetivo del 13%.

SE SALTAN LA APROBACIÓN DE LOS ACCIONISTAS

Tal y como se había publicado anteriormente, la operación ha sido diseñada para saltarse la aprobación de los actuales accionistas.

"La transacción no está sujeta a la aprobación de los accionistas. UBS ha obtenido un acuerdo previo de Finma, el Banco Nacional de Suiza, el Departamento Federal de Finanzas de Suiza y otros reguladores principales sobre la aprobación oportuna de la transacción", ha concluido UBS en su comunicado.