- La reestructuración de la deuda de los principales accionistas del banco da alas a la cotización, que sube un 5% en el arranque de 2017

- El banco, que vale apenas 4.000 millones de euros en bolsa, espera la llegada de Emilio Saracho con Ángel Ron 'en funciones'

Se trata de una crisis que no cesa para el que fuera tercer banco español y líder en rentabilidad, pero que hoy ha caído en desgracia. Banco Popular asiste a movimientos en su accionariado cuando apenas quedan seis semanas para que Emilio Saracho, procedente de JPMorgan, tome las riendas del grupo a partir del próximo mes.

- 0,317€

- 0,00%

Unión Europea de Inversiones (UEI), uno de los socios de la Sindicatura de Accionistas, ha cancelado la totalidad de sus préstamos bancarios que tenían como garantía las propias acciones de la entidad, es decir, que estaban pìgnoradas y, por tanto, bajo la presión de los ‘triggers’ (límites de cotización) marcados por los bancos en la financiación para aportar más dinero y reforzar las garantías. En total, según un comunicado de UEI, este grupo de accionistas ha cancelado 152 millones de euros en préstamos que tenían con Popular, Sabadell y Santander tras recibir una inyección de capital de otra sociedad (Viviendas y Oficinas SA) también vinculada a la Sindicatura.

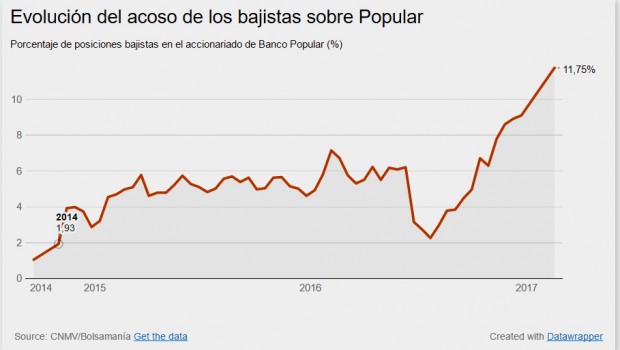

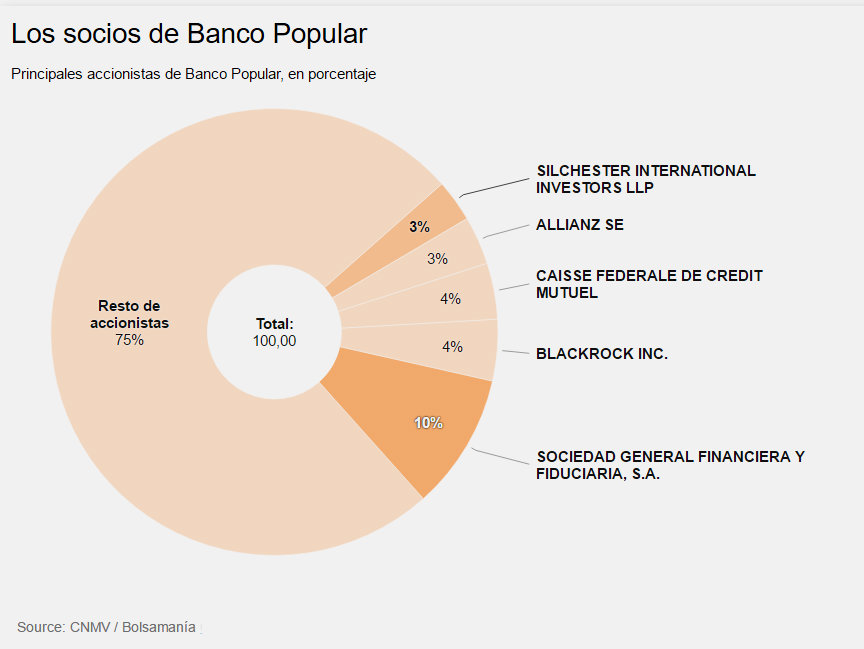

Esta presión de los ‘triggers’ ha sido una de las claves del crash bursátil de la entidad en bolsa en los últimos meses, junto a la escalada de los inversores bajistas en el capital hasta niveles nunca vistos. Más del 9% de las acciones están en posición bajista, según los datos de la CNMV. Buena parte de esos paquetes de títulos han acabado en ‘hedge funds’ como AQR Capital, Marshall Wace y Samly a través de préstamos de valores, aunque los dueños de esas acciones pueden ser algunos de los socios institucionales de la entidad, según explican fuentes financieras. Por eso, los movimientos en las participaciones del llamado núcleo duro cobran tanta importancia, debido a que la cancelación de préstamos de valores también puede llevar aparejada la cancelación del alquiler de grandes paquetes accionariales.

EN ESPERA DE SARACHO

Tras el reverso de esta operación financiera de riesgo, las acciones de la entidad financiera se elevaron al cierre un 2,7%, hasta 0,97 euros, convirtiéndose desde primera hora en uno de los mejores valores del día junto a otros bancos como Bankia o Sabadell, que se sumaron más tarde al 'rally' Popular. La entidad que preside ‘en funciones’ Ángel Ron y que dirigirá Emilio Saracho se encuentra en una situación crítica a la espera de una nueva estructura directiva que vuelva a dotar de equilibrio al balance de la entidad. Tras la ‘macroampliación’ de capital de 2.500 millones de euros llevada a cabo antes de verano, el recorte sobre el 20% de la plantilla y la reestructuración de su gigantesca cartera de ladrillo (más de 3.000 millones de euros en activos), Popular todavía se enfrenta a nuevas necesidades de capital que pueden oscilar entre los 1.000 y 2.000 millones de euros, según analistas del sector.

Pese a que todavía no se han puesto sobre la mesa los planes de Saracho para el Popular, sí se da por hecho desde hace semanas que habrá que realizar un nuevo saneamiento. La Sindicatura de Accionistas (10%), que agrupa a las familias fundadoras y ex directivos del banco; la aseguradora alemana Allianz (3,5%) o la entidad financiera francesa Credit Mutuel (4%) se encuentran en ese núcleo duro de accionistas que se ha terminado resquebrajando en este 2016 y que ha desembocado en la salida de Ángel Ron del banco. El sector crítico al actual presidente lo encabezada la familia Del Valle, que cuenta con el 4% del capital del banco a través de distintas sociedades.