Jamie Dimon, CEO y presidente de JP Morgan, ha alertado sobre las repercusiones que la crisis bancaria puede tener en los próximos años y ha señalado que "aunque esto no se parece en nada a 2008, no está claro cuándo terminará".

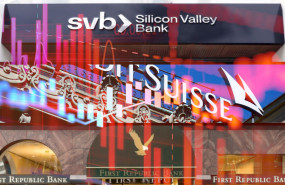

En su carta anual a los accionistas de la entidad, Dimon ha explicado que "las quiebras de Silicon Valley Bank (SVB) y Credit Suisse han cambiado significativamente las expectativas del mercado, los precios de los bonos se han recuperado, el mercado de valores está a la baja y las probabilidades de recesión han aumentado".

El estrés financiero causado por el colapso de ambas entidades ha generado mucho nerviosismo en el mercado y "claramente provocará un endurecimiento de las condiciones financieras a medida que los bancos y otros prestamistas se vuelvan más conservadores", ha estimado Dimon.

Sin embargo, ha añadido que "no está claro si es probable que esta interrupción reduzca el gasto de los consumidores. Aunque las tasas más altas, particularmente en las hipotecas, han reducido tanto las ventas como los precios de las viviendas y el gasto del consumidor impulsa más del 65% de la economía estadounidense".

Durante la crisis bancaria, los bancos regionales de EEUU fueron los más afectados, en particular First Republic Bank, que necesitó un rescate de 30.000 millones de dólares por parte de las grandes entidades del país.

A este respecto, Dimon ha indicado que desde JP Morgan quieren fortalecer a los bancos más pequeños en beneficio de todo el sistema financiero.

"Cualquier crisis que dañe la confianza de los estadounidenses en sus bancos daña a todos los bancos, un hecho que se sabía incluso antes de esta crisis. Si bien es cierto que esta crisis bancaria 'benefició' a los bancos más grandes debido a la entrada de depósitos que recibieron de instituciones más pequeñas, la noción de que este colapso fue bueno para ellos de alguna manera es absurda", ha explicado el CEO.

En este escenario de incertidumbre, Dimon ha abogado por introducir cambios en el sistema regulatorio y ha pedido unas normas más prospectivas, "menos académicas y más colaborativas". Con todo, ha solicitado a las autoridades estadounidenses que no "reaccionen exageradamente" tras lo ocurrido.

"Las recientes quiebras de Silicon Valley Bank (SVB) en los Estados Unidos y Credit Suisse en Europa, y el estrés relacionado en el sistema bancario, subrayan que simplemente satisfacer los requisitos regulatorios no es suficiente. Los riesgos son abundantes, y la gestión de esos riesgos requiere un escrutinio constante y vigilante a medida que el mundo evoluciona", ha esgrimido Dimon.

El presidente de JP Morgan también ha atacado a la Reserva Federal (Fed) y ha afirmado que no sometió a los bancos a pruebas de estrés sobre lo que ocurriría tras las subidas de los tipos de interés.

"Los bancos se vieron incentivados a poseer títulos públicos muy seguros porque los reguladores los consideraban muy líquidos y exigían requisitos de capital muy bajos. Pero la Reserva Federal no sometió a los bancos a pruebas de estrés sobre lo que ocurriría cuando subieran los tipos", ha enfatizado.

La carta llega en un momento complicado para los bancos, después de hacer frente a un 2022 difícil para los mercados y desafiante a nivel geopolítico, con la guerra de Ucrania y las tensiones entre China y EEUU.

"Por supuesto, esperamos que todo salga bien y que todas estas nubes de tormenta se disipen pacíficamente y sin dolor, y debemos estar preparados para ese resultado. También debemos estar preparados para un futuro nuevo e incierto. Los nuevos riesgos (además de los normales, como la recesión) son una inflación más alta por más tiempo, los efectos de mercado de QT y riesgos políticos crecientes. Por supuesto, no puedo estar seguro de que esto suceda, pero le doy más probabilidad que al 'mercado'", ha concluido Dimon.