- A la hora de invertir, hay que diversificar, para evitar una excesiva concentración de riesgos

- Los fondos de inversión son un buen producto para intentar 'estirar' el dinero del premio

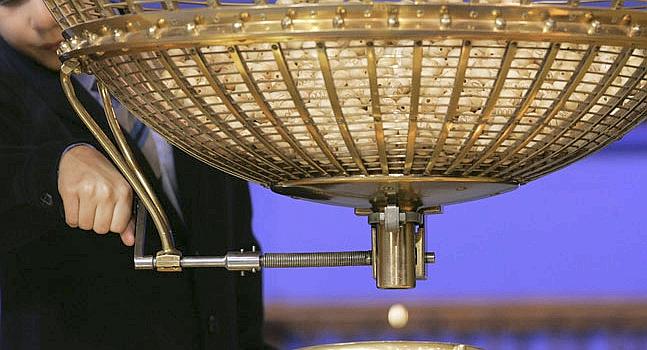

Todos los años se repite la misma imagen el 22 de diciembre: gente con champán celebrando que les ha tocado los 400.000 euros del primer premio de la Lotería de Navidad, que esta vez es el 66.513. La gente compra decenas de décimos con la ilusión de que ese año sea el suyo y sea él quien salga en las imágenes de celebración. Pero, ¿sabe qué hacer con el dinero si le toca?

Lo primero que hay que hacer es restar dinero a esa cantidad, porque hay que pasar por Hacienda. Los premios superiores a 2.500 euros deben pagar impuestos. Los décimos premiados pagan un gravamen único del 20%. De esta manera, si se es el afortunado que le toca el premio 'gordo' le quedarán 320.500 euros para disfrutar, después de saldar sus cuentas con el Estado.

“Un buen consejo es no volverse loco, ni malgastando ni mal invirtiendo el premio”, apunta José María Luna

Cuando ya haya cumplido con el fisco, conviene hacer un análisis de su situación patrimonial y de sus necesidades de liquidez a corto, medio y largo plazo. “Un buen consejo es no volverse loco, ni malgastando ni mal invirtiendo el premio”, apunta José María Luna, director de análisis y estrategia de inversión de Profim.

Belén Alarcón, socia directora de Asesoramiento Patrimonial de Abante, también aconseja esperar y “no dejarse llevar por la euforia para no caer en gastos innecesarios y evitar malas decisiones”. Por su parte, Carmelo Lázaro, director comercial de grandes patrimonios de Tressis, apunta que hay que hacer una planificación y conocer las circunstancias de cada uno.

Una vez pasada esta fase lo mejor es diversificar. “No hay que poner todos los huevos en la misma cesta, hay que invertir en aquellos productos financieros adecuados a cada perfil de riesgo y a cada horizonte temporal”, apunta Andrea Carreras-Candi, directora de la Asociación Europea de Asesoría y Planificación Financiera en España (EFPA). Luna recomienda hacerse una pregunta: “¿Cuánto dinero estoy dispuesto a perder con el objetivo de lograr una mayor rentabilidad?”.

Victoria Torre, analista de Self Bank, explica que si el premiado tiene deudas pendientes, una buena idea sería amortizar sobre todo aquellas que acarrean un tipo de interés más elevado. “Y aunque muchos optarán por deshacerse del pago de la hipoteca, que conlleva pago de intereses, sin embargo, podría ser interesante mantenerla en el caso de aquellas hipotecas de viviendas compradas con anterioridad a 2013 que pueden desgravar el IRPF”, advierte la analista.

Alarcón apunta que la mejor manera de 'estirar' este premio, “si no se va a necesitar el dinero a corto plazo”, es invertirlo y asumir algo de riesgo. “Somos conscientes de que 200.000 euros invertidos al 2% serán 300.000 euros al cabo de 20 años e invertidos al 4% serán 530.000 euros -casi un 50% más-”, señala.

LOS MEJORES PRODUCTOS

“Un buen producto de ahorro e inversión es el fondo de inversión”, asegura Luna. Considera que estos productos cuentan con una serie de ventajas frente a otras alternativas. “Su elevada liquidez, ya que se puede vender cuando desee, su alcance y diversificación, su fiscalidad atractiva y su seguridad son los mejores criterios para elegir este tipo de producto”, explica el analista.

Por su parte, Lázaro apunta que los fondos “siempre tienen que estar en una cartera diversificada”. Añade que “hay que construir una inversión equilibrada y que se ajuste al perfil de riesgo y a las circunstancias de cada persona que puede condicionar la cartera”.

“Si no se va a necesitar el dinero a corto plazo”, es invertirlo y asumir algo de riesgo

Belén Alarcón aconseja canalizar las inversiones a través de fondos de inversión y fondos de fondos porque “son vehículos eficientes para el inversor y permiten diversificar e invertir en múltiples tipos de activos y en diferentes regiones geográficas”. José María Luna va más allá y apunta que hay que huir de los productos de moda: “No es un maniquí al que hay que vestirle con el producto de inversión que toque”, precisa. Después de elegir un producto, el dinero que se destine ahí dependerá de las necesidades financieras que tenga el premiado. Es decir, su horizonte temporal y su perfil de riesgo.

Por otro lado, la inversión en el 'ladrillo' no es una opción que convenza a los analistas. No obstante, tal y como apunta Carreras-Candi, existen vehículos financieros que invierten en inmuebles y que son más ventajosos fiscalmente. “La mejor opción es acudir a un asesor financiero certificado”, añade. Por su parte, Lázaro, de Tressis, recomienda, que si se quiere invertir en inmuebles, se exponga a la socimis.

Para aquellos agraciados en la lotería que tienen un perfil más impulsivo y derrochador, Victoria Torre, analista de Self Bank, señala que lo más recomendable para no arruinarse es invertir en activos ilíquidos como bienes inmuebles, vehículos, fincas u obras de arte. Además, añade que pueden optar por contratar un tipo de seguro en el que se paga un capital fijo al principio y posteriormente la aseguradora se encarga de ingresar todos los meses una cantidad determinada.

Por lo que respecta a la renta variable, Andrea Carreras-Candi asegura que siempre es “buena opción y más si el horizonte temporal es largo”. Por esto, insiste en que la parte de la inversión que se destinará a la renta variable “dependerá según cada perfil de riesgo”. Algo con lo que coincide Belén Alarcón, de Abante: “Si queremos obtener rentabilidad, una parte de la inversión debe ir ahí”.

LA OPCIÓN DE LOS PLANES DE PENSIONES

“La planificación de la jubilación es uno de los objetivos más importantes y que más preocupa en estos momentos, pero no debe limitarse a la elección de un plan de pensiones en diciembre”, apunta Belén Alarcón. Lázaro señala que el plan de pensiones no es un opción para invertir el 'gordo' porque el dinero “no cuenta con tanta movilidad ni está disponible, a pesar de las ventajas fiscales”. Por esto, insiste en que la mejor opción serían los fondos: “Hay más gama de productos, por eso el plan de pensiones es bueno sólo cuando no se necesite el dinero”.

Algo con lo que coincide la directora de EFPA España. “Hay que tener en presente la jubilación, pero existen otros vehículos financieros a parte de los planes de jubilación que nos permitirán ahorrar para nuestra jubilación como pueden ser los fondos de inversión”, explica Carreras-Candi.

“Hay más gama de productos, por eso el plan de pensiones es bueno sólo cuando no se necesite el dinero”

DEPENDE DE LA EDAD

La edad del premiado puede influir en la decisión de la inversión del premio, aunque no es determinante. “Es más lógico que una persona de cierta edad acumule menos cargas financieras que alguien más joven con hipotecas, hijos en edad escolar etc.”, apunta Luna. También va en esa línea Carmelo Lázaro. “Las personas con más edad tienen más experiencia en inversiones y cuentan con un ahorro más consolidado, por lo que asumen un poco más de riesgo”, asegura.

Sin embargo, lo que más importancia tiene es el perfil de riesgo del premiado y el horizonte temporal de sus inversiones. Luna pone un ejemplo de una persona que gana el 'gordo' que tiene entre 45 y 50 años con ciertas cargas financieras que desee invertir sus ahorros siempre desde la óptica de un perfil más bien moderado. En este caso, recomienda que la liquidez para necesidades más inmediatas de dinero hay que invertirla en una combinación de depósitos a la vista (asumiendo que la rentabilidad será prácticamente nula) con algún fondo de renta fija de corto plazo y gestión flexible como puede ser Carmignac Securité A EUR.

Por otro lado, la inversión a un plazo superior a un año (pero inferior a tres años) podría repartirse entre algún fondo de renta fija flexible, como por ejemplo Renta 4 Valor Relativo, y algún mixto de bolsa pero de carácter patrimonialista y gestión flexible tipo Gesconsult León valores Mixto Flexible o el Sycomore Partners EUR. Por último, según Luna, para la inversión con un horizonte superior a tres años “me plantearía (si el perfil de riesgo del ahorrador así lo permite) contar con algún fondo de bolsa internacional”.

Noticias relacionadas

La intrahistoria de la Lotería de Navidad: así son los bombos y las bolas del sorteo

El sorteo de Navidad, un premio con más de 200 años de historia y muchas anécdotas

Las cinco supersticiones más curiosas sobre la Lotería de Navidad