El Gobierno recortará el importe máximo con derecho a deducción en el IRPF de los planes de pensiones individuales, según se recoge en el Anteproyecto de Ley de Presupuestos Generales del Estado de 2021. Esto supone que este será el último año por el que los partícipes podrán sacar un mayor beneficio aportando a este producto destinado al ahorro de cara a la jubilación. En la última campaña lanzada por las entidades financieras, las bonificaciones alcanzan el 6%.

Noticia relacionada

Hasta 2.000 euros, esa será la cantidad máxima por las que los que tengan contratado un plan de pensiones pondrán deducirse las aportaciones que realicen a partir del próximo año. Actualmente, la aportación máxima de los planes de pensiones individuales con derecho a deducción en el IRPF se sitúa en los 8.000 euros. La Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones (Inverco) y la Asociación Empresarial del Seguro (Unespa) califican esta reducción como "drástica".

Prevén que el recorte a los sistemas de previsión social afectará a cerca de 8,5 millones de españoles. En concreto, según sus cálculos, hay más de 7,5 millones de partícipes en planes de pensiones individuales y casi 1 millón de asegurados en planes de previsión asegurados (PPA) que se van a ver afectados con carácter directo e inmediato por la medida. El Gobierno también pretende elevar la aportación máxima de 8.000 euros a 10.000 euros para las planes de empresas. Con esta medida, el Ejecutivo estima ahorrarse 580 millones de euros para 2022.

En lo que va de año, el patrimonio bajo gestión de los planes de pensiones ha perdido 2.530 millones de euros debido al rendimiento negativo de las carteras por valor de 3.147 millones y compensado, en parte, por captaciones netas de 616 millones de euros, según los datos de Vdos, que también muestran que el patrimonio gestionado en planes de pensiones del sistema individual en España se sitúa en 74.625 millones de euros a cierre de septiembre, un 3,28% menos interanual.

Por tipo de activo, los planes mixtos obtienen las mayores captaciones netas, con 1.061 millones de euros. Por el contrario, los planes garantizados son los que han sufrido los mayores reembolsos netos, con 972 millones de euros reembolsados. De esta forma, los vehículos mixtos mantienen su preponderancia en el mercado español, con 45.568 millones de euros y una cuota de mercado del 61%, seguidos de los de renta fija, con 11.208 millones de euros.

VENTAJA FISCAL

El dinero que se aporta a un plan de pensiones cada año está exento del pago de IRPF, es decir, invertir en un plan de pensiones permite ahorrar impuestos, reduciendo la cantidad de dinero sobre la que se calcula el IRPF. De hecho, el ahorro fiscal es la mayor ventaja de los planes de pensiones y debería ser el principal motivo para invertir en ellos, como explican fuentes del comparador financiero HelpMyCash.

"Una vez jubilados, al recuperar los ahorros invertidos en el plan de pensiones, estos tributarán como rendimientos del trabajo, lo que significa que el dinero que se saque del plan se sumará al resto de las rentas que se obtengan año, como la pensión por jubilación, y estará sujeto al pago de IRPF. Generalmente, los ingresos al jubilarnos son menores que cuando trabajamos, por lo que, según el dinero que se saque del plan cada año, es probable que la suma sea menor que lo que se cobraba antes de la jubilación, pagando menos impuestos", detallan.

Por ello, es importante conocer que el dinero puede rescatarse en varias veces y no hay por qué hacerlo de golpe. "Así, podemos evitar subir de tramo del IRPF y pagar demasiados impuestos. Por esta razón es vital saber cuál es la cantidad idónea que deberíamos recuperar cada año para evitar el hachazo de Hacienda", afirman.

BONIFICACIONES DE HASTA EL 6%

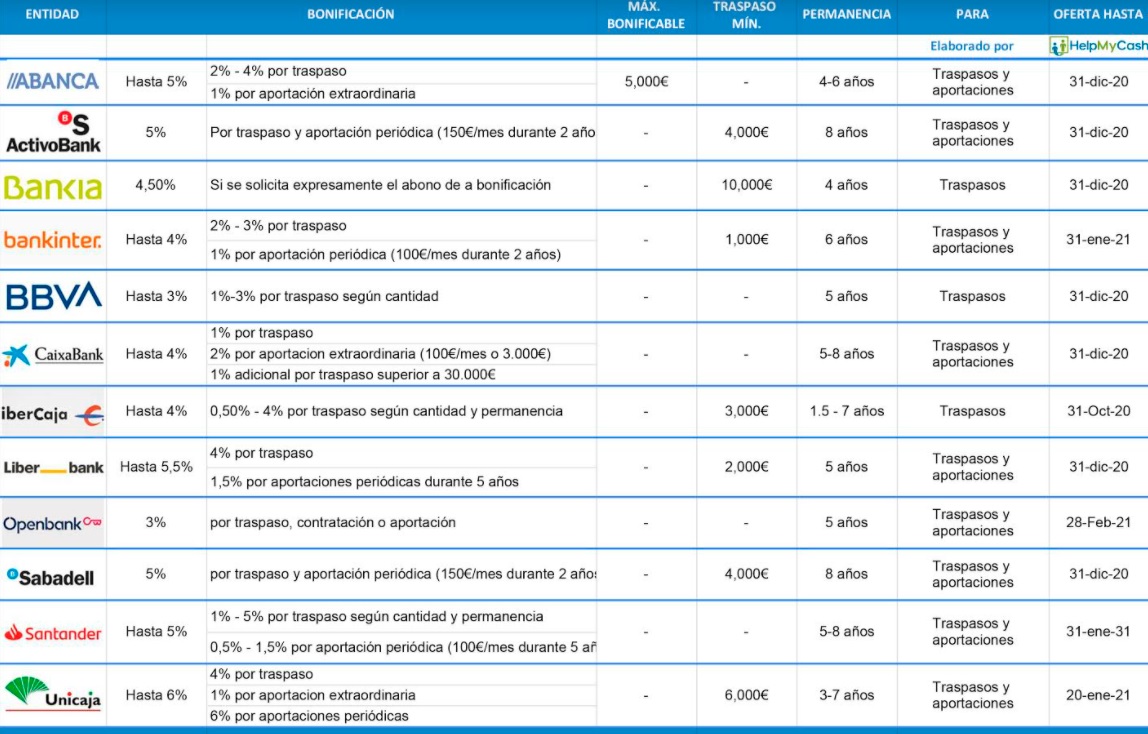

Entre las oferta disponible en las entidades financieras de nuestro país, a día de hoy, la mayor bonificación la ofrece Unicaja, que da un hasta un 6% por la suma anual de las aportaciones periódicas que realicen los clientes, cumpliendo en cada caso con un compromiso de permanencia. Además, ofrece bonificaciones tanto por los traspasos procedentes de otras entidades (hasta el 4% del importe traspasado) como por las aportaciones extraordinarias (1% del importe aportado).

Por su parte, Bankia abonará un 5% por las aportaciones y los traspasos procedentes de otras entidades a sus planes de pensiones. Eso sí, las bonificaciones varían en función de la cuantía aportada o movilizada de otras entidades, el plan de destino y el compromiso de permanencia. El mismo porcentaje ofrece Santander, hasta un 5% por los traspasos desde otra entidad así como a sus clientes que realicen aportaciones periódicas. Habrá que traspasar más de 100.000 euros con una permanencia de ocho años. En función de la variación del importe y del tiempo, la bonificación irá menguando. Los clientes de Sabadell que deseen optar a este beneficio, tendrán que traspasar al menos 4.000 euros con un compromiso de permanencia de ocho años. Además, se harán aportaciones periódicas mensuales por un importe igual o superior a 150 euros durante dos años ininterrumpidamente.

Bankinter incluye un abono en efectivo de hasta un 4% por traspasos procedentes de otras entidades. En concreto, para una cantidad igual o superior a 30.000 euros habrá una bonificación del 3% sobre el saldo traspasado. Para traspasos inferiores a 30.000 euros e iguales o superiores a 1.000 euros, la bonificación será del 2% bruto. En ambos casos, el cliente podrá obtener un 1% de bonificación adicional si da de alta una aportación periódica mensual durante el plazo de la campaña de importe igual o superior a 100 euros y la mantiene durante 24 meses. En todos los casos, el importe máximo de bonificación será de 5.000 euros y se establece como requisito un periodo mínimo de permanencia de seis años.

Por último, BBVA da hasta un 3% para los traspasos superiores a 25.000 euros, un 2% si el importe va de 8.000 a 25.000 euros, un 1% para las cantidades inferiores. Aquí, el compromiso de permanencia es de cinco años. CaixaBank bonifica con un 1% sobre el importe traspasado y un 2% adicional si se contrata una aportación periódica de al menos 100 euros o se realiza una única de al menos 3.000 euros.

Noticias relacionadas

Urge reformar las pensiones: el sistema actual puede no ser el más óptimo en 2021

Retrasar la edad de jubilación: ¿quién gana más, el trabajador o el sistema de pensiones?

El gasto en pensiones sube un 2,2% en octubre, hasta el récord de 9.930 millones