La clásica pregunta, tras un retroceso de cierta importancia en las bolsas (aprox. 10% o más), aparece: ¿es esta una oportunidad de entrada o más bien es el momento de aprovechar el rebote para salir airoso de un proceso bajista de más largo plazo? En primer lugar la respuesta no es necesariamente binaria, no es un sí o un no, es un depende. Depende de su plazo temporal, esencialmente de los activos que escoja para aprovechar un rebote simple o más bien una nueva tendencia, de su manejo de los nervios, etc.

Pero no le voy a decir aquello evidente de la Bolsa puede subir o bajar y ya verá usted lo que hace. Mi intención con este artículo es mostrar las bases para inclinarse a pensar en un rebote de corto plazo, pero también indicarle qué herramientas puede emplear si la cosa se vuelve peligrosa. Siempre he considerado que nadie conoce el futuro ni la verdad absoluta y que por tanto todos y cada uno de nosotros y especialmente nuestras decisiones de inversión se moverán en escenarios más o menos probables de cumplirse.

Si tiene un momento para revisar el aspecto del gráfico de las manos fuertes o del dinero inteligente en el gráfico del ETF tecnológico del DAX (EXS2) iShares TecDAX® UCITS ETF podrá observar cómo la corrección finaliza en un momento de pánico de las manos débiles y el aprovechamiento del dinero inteligente. Para más inri, el mínimo coincide con los mínimos anuales del gráfico y eso históricamente ha generado un rebote de como poco hacia la media de 30 semanas ponderada en semanal, actualmente cotizando en los entornos de los 25,70€ (potencial del rebote +9%).

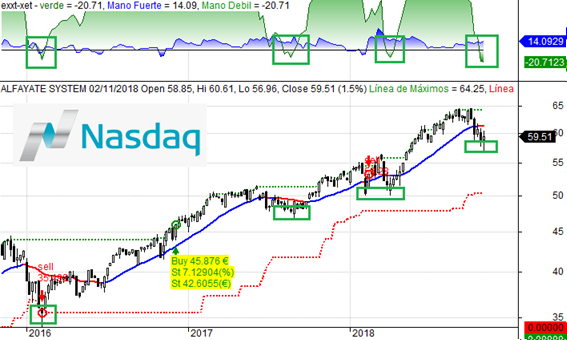

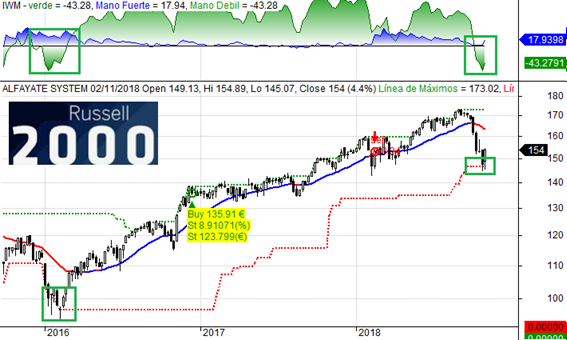

He escogido un ejemplo tecnológico por ser el tipo de índice que más tiende a la exageración en estos momentos de duda y porque las señales se ven mucho más claras que en índices dominados por valores grandes y previsibles. Seguramente esté preguntándose por el mismo gráfico pero en el Nasdaq y fíjese bien porque escogeremos uno que cotiza en Europa y en euros (con efecto divisa o mejor dicho: sin divisa cubierta). Podrá observar cómo el efecto es el mismo: se observa compra de dinero inteligente y rebote posterior.

La estrategia que plantearía sería la de seguir a la mano fuerte en sus compras y no dejarse llevar por el pánico del pequeño, eso sí, su riesgo debe estar controlado y nunca dejarlo libre. Esto quiere decir que el objetivo de subida puede ser esa media de 30 semanas ponderada en semanal mientras que el stoploss o stop de pérdidas se puede situar en todos los casos un 1% por debajo de los mínimos marcados una semana atrás.

El aspecto del gráfico de las manos fuertes o del dinero inteligente en el gráfico del ETF tecnológico del Nasdaq (EXXT) iShares NASDAQ-100® UCITS ETF que cotiza en euros nos dice algo muy parecido a lo que veíamos anteriormente. Realmente saber lo que vendrá después es lo complicado, pero mientras el dinero del que “sabe” esté comprando retrocesos es de prever que la tendencia global permanezca inalterada y por tanto las correcciones sean oportunidad de entrada. Si usted opta por protegerse de posibles caídas en el medio plazo entonces deberá optar por activos que lo hacen bien o al menos no caen en procesos correctivos de bolsa.

Esos activos suelen ser sectores refugio como el eléctrico (XLU - Utilities Select Sector SPDR® Fund ETF), bonos como el de 7-10 años USA (IEF - iShares 7-10 Year Treasury Bond ETF) o incluso divisa como el dólar vía ETF inverso del euro (EUO - ProShares UltraShort Euro). Sin embargo, creo que aun no es momento de dar por perdido el impulso alcista de los mercados en el largo plazo tanto en cuanto no veamos una situación de iliquidez que haga insostenible los precios al alza de la renta variable y los mercados (análisis de la Curva de tipos).