- El patrimonio de estos productos se incrementó un 4,3% durante el pasado año

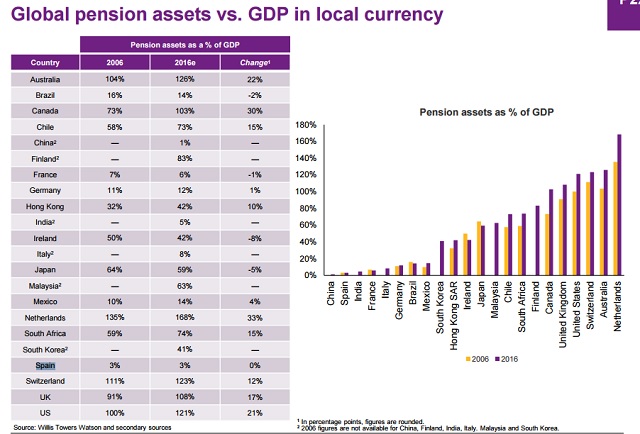

- Los activos suponen el 62% del PIB de estos países, según un estudio Willis Towers Watson

- En el caso español, el volumen de activos se mantiene en el 3% del PIB

Los fondos de pensiones de los 22 mayores mercados del mundo alcanzaron en 2016 los 36,4 billones de euros, lo que supone un incremento del 4,3% respecto al año anterior, según el estudio 'Global Pension Assets Study' de Willis Towers Watson, que muestra también que el peso en España se mantiene en el 3% del PIB durante la última década frente al crecimiento generalizado del resto de países.

Entre estos mercados, Estados Unidos sigue liderando el ranking de activos. Si se suman a la primera economía mundial los siguientes seis países -Japón, Reino Unido, Canadá, Australia, Holanda y Suiza- el agregado acapara el 77% de los activos a nivel mundial en fondos de pensiones. Los 22 países que analiza la consultora representan, por su parte, el 91,7% del total.

En este sentido, el informe destaca que el volumen de activos en fondos de pensiones en estos países representa el 62% del PIB de sus economías -aunque en España el porcentaje es del 3%-. Asimismo, el estudio refleja que el patrimonio de estos productos ha crecido a una media del 3,8% anual en dólares durante los últimos cinco años, con el mayor incremento experimentado en China (20,3%), y el menor en Japón (-5,4%).

El análisis, explica Willis Towers Watson, muestra que el patrimonio de los planes de pensiones de aportación definida continua supera al de los de prestación definida, representando actualmente más del 48% de los activos de fondos de pensiones globales, en comparación con el 41% de 2006. El crecimiento del patrimonio de este tipo de fondos de pensiones durante la última década ha sido del 5,6%, frente al 2,6% del aumento de los de prestación definida.

La estrategia principal para el control de riesgos es la mayor diversificación, tal y como evidencia la tendencia al alza de asignaciones a activos alternativos y el cambio sostenido en los mercados de renta variable nacional

El estudio detecta, asimismo, una caída en las asignaciones a la renta variable y a la renta fija durante los últimos 20 años, compensada con un incremento de las asignaciones a activos alternativos. Además, hay una tendencia hacia la globalización. Las carteras de los fondos han pasado de tener una exposición del 69% a la renta variable local entre sus inversiones en acciones en 1998, hasta el 43% en 2016. Entre los 22 mercados analizados, Suiza, Canadá y Reino Unido tienen el porcentaje de asignación más baja en renta variable doméstica, mientras que los estadounidenses son los más expuestos a su mercado de acciones.

"La gestión del riesgo continua siendo el punto esencial en todos los fondos de pensiones globales. La estrategia principal para ello es la mayor diversificación, tal y como evidencia la tendencia al alza de asignaciones a activos alternativos y el cambio sostenido en los mercados de renta variable nacional", explica David Cienfuegos, director de inversiones de Willis Towers Watson España. Sobre el comportamiento del pasado año, señala que el crecimiento se debió principalmente a "rentabilidades más allá de lo esperado". "Mientras que las pensiones en muchos países tienen que lidiar con grandes flujos de salida, es alentador ver que el valor total de los activos ha subido en la mayoría de los países cubiertos por el estudio", agrega el experto.

SIN CRECIMIENTO EN ESPAÑA

El peso del volumen de activos en fondos de pensiones en España representa el 3% del PIB -aunque con los datos de Inverco y contando todos los planes el porcentaje sería mayor-, según los datos recopilados por la consultora. Un porcentaje que se mantiene inalterado respecto a las estadísticas de 2006. Es decir, no ha variado en la última década, en contraste con el crecimiento generalizado (ver cuadro tras el texto). En países como Australia, Holanda, Estados Unidos o Canadá se ha incrementado en más de 20 puntos porcentuales.

Hay que tener en cuenta que los estudios que elabora Willis Towers Watson contabilizan el dinero que está en el Fondo de Reserva, que en este caso sería el fondo de pensiones más grande del país. La evolución de la 'hucha de las pensiones' explicaría que el dato global no aumente, ya que el Gobierno ha tirado del Fondo de Reserva en los últimos años, cuyo patrimonio se ha reducido hasta los 15.195 millones de euros en su última actualización, después de que el Ejecutivo tomara 936 millones para liquidar el IRPF de las pensiones.

Fuente: Willis Towers Watson

Noticias relacionadas

La hucha de las pensiones pierde 36 posiciones en el ranking mundial de fondos

Las pensiones y el lobo: el futuro de la tasa de reemplazo no es una fábula

Aportar al plan de pensiones sólo en diciembre reduce su rentabilidad más de un 2% anual