- Los analistas ven a DIA como protagonista en el proceso de consolidación del sector.

- DIA se enfrenta a la querella de 25 franquiciados en un juzgado de VIC

- La asociación Asafras agrupa a 200 franquiciados que reclaman 600.000 euros de media

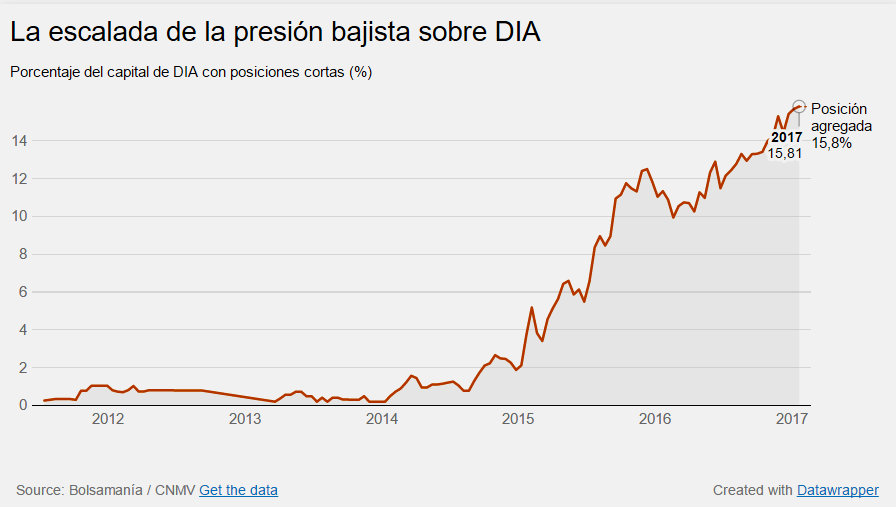

No son pocos, ni son desconocidos. Algunos de los ‘hedge funds’ más agresivos del mundo financiero han identificado a Grupo DIA, la cadena de tiendas y supermercados española, como el próximo gran valor en caer de la bolsa española. El nivel de posiciones cortas en la compañía marca un récord en el 15,8% del capital, valorado en más de 480 millones de euros, a los precios actuales de cotización. En su contexto, ese porcentaje prácticamente iguala al 17% de los principales accionistas institucionales (Baillie Gifford, Blackrock y Blackcreek) registrados en la CNMV como parte del capital estable de la empresa.

- 0,013€

- -2,22%

Pese a la presión bajista, su cotización se mantiene estable en el último año (-3%) y sube (+3%) en 2017, aunque ha caído un 36% desde sus máximos de 2015. Entre los inversores institucionales en corto (bajistas) sobre la empresa se encuentra Capital Fund Management (0,5%), Oxford Asset (0,52%), GLG Partners (0,53%), Darsana (0,8%), Delores Holding (0,57%), aunque son fondos de tres grandes gestoras las que lleva la voz cantante en esta apuesta bajista. Primero, la firma suiza UBS con el 1,76% del capital, Ako Capital (1,61%) y, de nuevo, AQR (1,6%), que ya ha hecho de las suyas en el accionariado de otro ‘valor’ caído de la Bolsa española (Banco Popular). BlackRock (1%), que aparece como inversor estable, tiene parte de sus acciones declaradas en posición corta. Desde DIA declinaron realizar comentarios sobre esta situación en su accionariado.

Estos inversores apuestan en corto sobre la acción de DIA a través de derivados o bien, de forma directa, la venta de acciones que han pedido prestadas previamente. Su beneficio se produce si la cotización cae y las pueden recomprar más baratas antes de devolverlas a su dueño. Lo habitual es recurrir a depositarios o fondos que van a largo plazo con grandes cantidades de acciones a cambio del pago de un alquiler. Esa renta adicional se une al pago de dividendo de la compañía y la garantía de recuperar las acciones en un plazo pactado, lo que obliga al inversor bajista a recomprarlas, deshaciendo -sobre el papel- el potencial daño en la cotización. Es la ganancia segura a corto plazo del prestamista de las acciones que, sin embargo, pueden ver como el valor del activo se reduce. Que se lo pregunten a Blackrock que apuesta por DIA en las dos direcciones, tanto al alza como a la baja, según su declaración al supervisor de bolsa.

RIESGOS EN EL HORIZONTE

Los grandes inversores institucionales parecen manejar malas previsiones para la cadena de supermercados, algún evento imprevisto sobre su negocio o una estrategia de adquisiciones. Lo único seguro son los datos: su deuda financiera ha crecido un 53% entre 2013 y 2016, hasta superar los 1.000 millones de euros. En el mismo periodo su beneficio anual se ha mantenido entre los 200 y 300 millones, mientras que su cifra bruta de negocio bajo enseña subió un 12% interanual en 2015, hasta superar los 10.546 millones. En los nueve primeros meses de 2016, DIA lleva un crecimiento del 11%, hasta 7.799 millones. Viento en popa para la empresa que preside Ana María Llopis y dirige Ricardo Currás (CEO) salvo por su exposición a los mercados emergentes y sus divisas (Brasil, China y Argentina, sobre todo), que supone alrededor de un tercio del negocio de la red de franquicias.

Sin embargo, una incertidumbre que orbita sobre la compañía desde un par de años -coincidiendo con la escalada de posiciones bajistas- es la querella presentada en un juzgado de Vic por un grupo de franquiciados de la compañía por estafa, falsedad documental e incumplimiento de contrato. Se llama Asafras, agrupa a 200 afectados, según su coordinador, Alberto Rodríguez, y su caso está en fase de instrucción en los tribunales. Según DIA, son 25 franquicias querellantes, pero hasta el momento sólo se han admitido 12 de ellas. En este caso, la Audiencia Nacional se consideró no competente y devolvió el caso al tribunal provincial. Según los últimos resultados de DIA, el porcentaje tiendas en régimen de franquicias creció del 57% al 61%. Desde Asafras fijan el perjuicio medio ocasionado en unos 600.000 euros por franquiciado, es decir, más 120 millones de euros en total.

Rodríguez cuenta que algunos de ellos tenían varias tiendas, pero se arruinaron por la presión a la baja en los precios de la matriz que redujo al límite su margen, además de reclamar que fueron perjudicados por la política de productos de la distribuidora en cuanto a variedad y calidad del género que les vendía. También ponen el foco en los acuerdos de exclusividad en la financiación que DIA les obligaba a firmar con Caixabank. Desde DIA defienden su baja grado de litigiosidad y su elevado nivel de franquiciados dentro del grupo, que les ha llevado a ser el mayor franquiciador en España y tercero de Europa.

De esta Caixabank procede una de las últimas incorporaciones al consejo de DIA, el ex director general Juan María Nin. Precisamente, en el órgano de administración, apenas hay peso accionarial. Richard Golding, ex responsable del fondo de capital riesgo Candover en España, es su mayor accionista individual con el 0,15% del capital, valorado de 4,5 millones. La otra gran participación es la propia autocartera de la empresa, que se sitúa en 1,8%. La ausencia de un accionista de referencia es algo habitual en la compañía española, que nació en el seno del Grupo Carrefour y, posteriormente, hasta que saltó a bolsa en 2011 como una escisión del gigante galo. Hasta 2015, el multimillonario francés Bernard Arnault (LVMH) y el fondo Colony Capital fueron los dos mayores socios de DIA con algo más del 8% del grupo.

Otro de los riesgos que detectan los analistas e inversores es la posibilidad de que DIA avance en el crecimiento inorgánico comprando otros centros. Entre 2014 y 2015 compró El Árbol y más de 160 centros de Eroski en Madrid. Pese a estas compras, su cuota de mercado creció temporalmente hasta situarse como segunda cadena en España por detrás de Mercadona (23%), pero en los últimos meses ha perdido fuelle frente a Lidl (4,2%) o Carrefour (8,4%). “Grupo DIA pierde cuota en el último trimestre (de 8,7% en 2015 a 8,5% en 2016), a pesar de la buena evolución de su enseña La Plaza. Ésta le permite seguir ganando peso en los productos frescos, pero no compensa la caída en alimentación envasada dentro de sus tiendas más clásicas durante el último trimestre”, señala la consultora Kantar en su último panel sobre el sector de la distribución en España.