A continuación, damos respuesta a los valores por los que más nos han preguntado a lo largo de la mañana. José María Rodríguez, analista técnico de Bolsamanía, analiza Intel, OHLA, Tubos Reunidos, PharmaMar, Sabadell, Sacyr, Boeing y Netflix.

- 167,820$

- -1,02%

- 36,310$

- 1,74%

- 607,150$

- -2,52%

- 26,760€

- -1,25%

- 3,284€

- -1,56%

Análisis Técnico

Estimado J.M. Rodríguez. Buenos Días. Me gustaría saber cómo ve a Intel, que en mi modesta opinión se ha quedado muy atrás con respecto el muy buen comportamiento del sector de los semiconductores desde los mínimos de la pandemia. ¿Cree que recuperará el terreno perdido o he elegido mal el valor? Un saludo y muchas gracias por esta sección que nunca me pierdo. M.D.

Apreciado inversor, buenas tardes. Me temo que justo ha ido a elegir vd. una de las compañías del sector de los semiconductores que está menos fuerte por así decirlo. Nada que ver con, entre muchas otras, AMD, Nvidia, Applied o ASML en Europa. Pero con todo y con eso sepa que, aunque no lo parezca, Intel es un valor alcista en términos de largo plazo. Solo hay que darse cuenta del impecable canal alcista por el que se viene desplazando el valor desde 2010. 11 años dentro de un canal alcista de libro, de manual. Y la base de este, por definición soporte, pasa en este momento por la zona de los aproximadamente 49,50 dólares. Ahí vuelve a dar señal de compra. Por arriba, por el lado de las resistencias, tenemos una muy importante en los máximos de 2020 y de este año, en torno a los 68,60 dólares. Muchas gracias a vd, caballero, un saludo.

Buenos días, José María. ¿Podría analizar las acciones de OHLA y de Tubos Reunidos? Si es posible con gráficos y ‘stop loss’. Muchas gracias y felicidades por su trabado. Un saludo. I.RL.

Estimado lector, buenas tardes. No hay técnico sin gráfico y este ha de ser siempre lo más claro posible. Que casi solo con mirarlo se entienda el mensaje del mismo. Dicho esto, OHLA es un valor que no me gusta y llevo diciendo lo mismo una y otra vez desde hace muchos años. ¿Por qué? Muy sencillo, porque es bajista de medio y de largo plazo y al mercado se va a comprar fortaleza, no a comprar debilidad. Ahora bien, cabe decir que desde marzo de 2020 hasta hoy este parece estar dando forma a un triángulo simétrico, de implicaciones alcistas. Triángulo que si finalmente se rompe al alza cabe esperar un movimiento rápido hacia niveles de resistencia cercanos a los aprox. 1,05 euros. Pero por el momento el precio no ha roto, sigue dentro del triángulo. Si consiguiera más adelante superar la resistencia de los 0,75 euros (máximos anuales) entonces apostaríamos por un importante rebote dentro de una clara tendencia bajista de fondo, o primaria. Pero ahora mismo es más bien un mirar desde la barrera.

En cuanto a Tubos Reunidos, otro valor que no me gusta, la clave en el corto plazo está en la importante resistencia que tiene en la zona de los 0,5250-0,54 euros. Aquí confluyen los mínimos de 2016, los máximos de verano de 2018 y los máximos de este año. O lo que es lo mismo, solo por encima de los 0,54 euros en velas semanales daremos por superada esta zona de resistencia tan importante. Mientras tanto, no me parece que tenga el más mínimo interés más allá de los típicos rebotes que en ocasiones se pueden producir, pero no cambian nada la estructura actual de los precios. Muchas gracias a usted, caballero. Un saludo.

Buenos días, Sr. Rodriguez. ¿Qué podemos esperar de PharmaMar en el corto plazo? Gracias y saludos. T.C.

Apreciado inversor, buenas tardes. PharmaMar lo analizamos este martes (puede leerlo aquí). Está coqueteando demasiado con los niveles de soporte claves. Y el primero de ellos está a la vuelta de la esquina, concretamente en los mínimos de agosto en los 68,50 euros. Sería bueno que se alejara cuanto antes de la zona de peligro para evitar sustos. Pero mientras los respete aquí no ha pasado nada. Gracias a usted, un saludo.

Buenos días, le agradecería que analizara Sabadell y Sacyr: niveles de entrada y objetivos para el corto/medio plazo. Muchas gracias. C.S.

Estimado lector, buenas tardes. Sabadell lo analizamos este lunes (puede leerlo aquí). Es un valor que en el corto plazo me sigue gustando, pero si le soy sincero comprar ahora se me hace llegar muy tarde al mercado. Otra cosa es que este decida corregir y apoyarse en la antigua directriz bajista, antes resistencia y ahora soporte, en los aproximadamente 0,65-0,6550 euros. La tendencia de corto plazo sigue siendo claramente alcista e independientemente de que se tome o no un respiro, sigo pensando que qué menos que volver a los niveles prepandemia (0,8734) e incluso restar la totalidad de la última gran caída, lo que le llevaría a niveles de precio cercanos a los 1,06 euros. Para aquellos que vengan invertidos con anterioridad, estamos ante un claro mantener en cartera.

En cuanto a Sacyr, es un valor que parece que no se mueve, que está lento y pesado, pero que lo está haciendo bien. Dilataciones puntuales de los precios aparte, lo que ha quedado claro es que la zona de los aproximadamente 2 euros ha actuado como soporte, antes resistencia. Y ahora le tenemos a las puertas de la resistencia que tiene en los máximos anuales (2,334). Por encima de esta resistencia lo normal, como hemos repetido en muchas ocasiones en el pasado, es que trate de poner a prueba la resistencia que le confiere el hueco bajista semanal de finales de febrero de 2020, en los 2,442 euros. Y por encima la importante resistencia que tiene en los niveles prepandemia: los 2,63 euros. Gracias a usted, un saludo.

Buenos días, D. José María. Muchas gracias por todos sus análisis. Es muy útil esta sección y no me la pierdo nunca. Quisiera preguntarle sobre cómo ve a Boeing y Netflix. Soportes y resistencias. Un saludo. J.S.

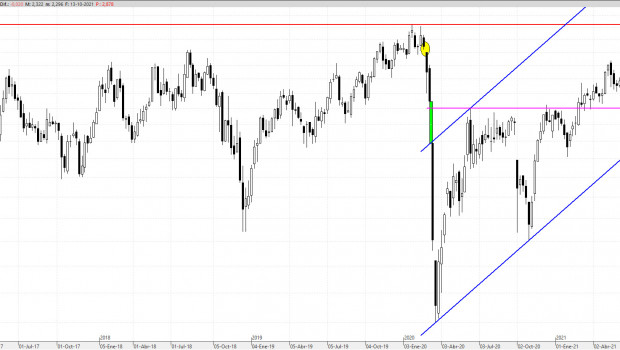

Estimado inversor, buenas tardes. Los dos valores me gustan mucho. El primero, Boeing, porque está rebotando con fuerza desde la base del canal alcista de muy largo plazo, como ya comentamos en su día. En los últimos meses está consolidando niveles, pero eso no es malo. Todo lo contrario. Y lo normal es que, con su tiempo, se dirija a la zona de resistencia que tiene en los 292,50 dólares (mínimos de 2018) y por encima se dirija de nuevo a la zona de máximos históricos en los 446 dólares. En mi opinión es un claro mantener si se viene invertido con mucha anterioridad. En términos de corto plazo el título presenta un importante soporte en el rango de los 205-206,50 dólares: los mínimos de julio y de septiembre. En la medida en que este soporte aguante, no hay nada de lo que preocuparse en términos de corto plazo.

En cuanto a Netflix, es sin lugar a dudas de los valores del Nasdaq que mejor aspecto presentan a día de hoy. Es un valor en subida libre absoluta, donde las ultimas caídas encajan a la perfección dentro de lo que es un apoyo en forma de ‘throw back’ a la parte alta del amplio lateral de antaño. Es decir, aquél nivel que actuó como resistencia (570-572 dólares) ahora ha actuado como soporte. Y desde ahí se está reestructurando de nuevo al alza. Es un claro mantener en cartera, sin duda. Por el lado de las resistencias no hay mucho que decir por cuanto se trata de un título en subida libre absoluta. Muchas gracias a usted, un saludo.

Bolsamanía

Nota: La toma de decisiones de inversión debe hacerse de manera responsable y siendo conscientes de los riesgos que se asumen. Web Financial Group no acepta ninguna responsabilidad por el contenido y los análisis del consultorio. Se advierte igualmente que la operativa en el mercado de valores supone un riesgo elevado e implica una vigilancia constante de la posición.