- El director d'inversions, Miguel Ángel García, admet que recomanen reservar una part important de la cartera a liquidesa

- També estan positius als actius de retorn absolut i immobiliari

L'any 2017 no serà fàcil. Especialment per als clients més conservadors que, simplement, vulguin preservar el seu capital. Però en temps de tipus al 0% combinats per una lleu tornada de la inflació i caiguda dels preus en renda fixa, la qüestió no és fàcil. Per això, davant la volatilitat esperada, en la societat de valors Diaphanum opten per reservar una part important de la cartera a fons monetaris o dipòsits. No obstant això, encara hi ha espai per generar valor, per la qual cosa recomanen un llistat de 15 productes concorde a la seva visió estratègica.

“El nostre objectiu és controlar el risc. És molt dur recomanar a un client un fons la perspectiva del qual de beneficis serà un 0,03% anual, però encaixa amb la nostra visió per al proper any davant els riscos en renda fixa”, admet Miguel Ángel García, director d'inversions, que també preval el control de costos suportats pel client, amb una cartera en aquest cas de 15 fons que tenen una comissió de gestió del 0,87%. L'expert adverteix d'un fort risc dels bons sobirans, encara que ara com ara no contemplen grans pressions inflacionistes: “Però si puja la inflació, podria haver-hi una ona de vendes de bons. Cal anar amb compte. Hi ha una bombolla controlada pel Banc Central Europeu (BCE)”, afegeix.

Així, manté una recomanació de “molt negativa” per al deute sobirà i de “negativa” per a la corporativa amb grau d'inversió, després que aquests anys “hàgim vist fins i tot rendibilitats negatives en bons a set anys d'una empresa, quelcom conceptualment absurd”. La visió és “neutral” per al deute d'alt rendiment i emergent.

Si puja la inflació, podria haver-hi una ona de vendes de bons. Cal anar amb compte. Hi ha una bombolla controlada pel BCE

En aquest sentit, i tenint en compte l'objectiu de reduir la volatilitat dels clients més conservadors i limitar les pèrdues potencials, el marge és escàs. De fet, assenyalen haver introduït un producte que es posa 'curt' amb els bons. I han augmentat la liquiditat fins al 59,2% en les carteres conservadores, 38,9% en les moderades, 16,8% en les equilibrades, i 10,3% en les agressives. “Són quatre exemples però hi ha molt més tipus de cartera”, matisa García.

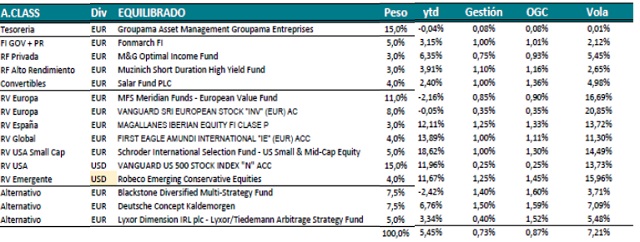

No obstant això, aquesta liquiditat no és només efectiu, sinó que s'implementa a través de dipòsits bancaris o fons d'inversió monetaris en funció de la combinació de rendibilitat i costos suportats. El producte seleccionat per a això és el Groupama Entreprises, un vehicle amb una comissió de gestió del 0,08%, una volatilitat del 0,01%, i una rendibilitat acumulada en 2016 del -0,04%. El pes assignat en la cartera equilibrada és del 15%.

També inclouen a Diaphanum, la societat de valors que va protagonitzar la seva posada de llarg el mes passat, el Fonmarch de Banca March, amb un pes del 5%, per incloure exposició inevitable a deute públic i corporativa; el mixt defensiu, tot un clàssic en la indústria espanyola, M&G Optimal Income Fund, amb un 3%; el Muzinich Short Duration High Yield Fund amb un 3% per a deute d'alt rendiment; i el Salar Fund P amb un 4% per cobrir els bons convertibles.

En renda variable, la visió és neutral per a Europa, Estats Units i emergents, i negatiu per a Japó. El context general, a escala global, és de creixement “per sota de la mitjana històrica”, explica Miguel Ángel García. No obstant això, és precisament el creixement el que pot impulsar per sobre de l'esperat els beneficis, en un moment que descriu de “germanització” en l'Eurozona pels ritmes moderats d'expansió econòmica però dades sorprenent en general a l'alça, com ocorre a Alemanya.

Ara com ara, “Encara que alguns índexs com l'S&P 500 estan nominalment en màxims històrics, en realitat presenten un PER -vegades que es recull el preu en beneficis- en mitjana històrica i tenen una atractiva rendibilitat per dividend (4% a Europa i 2% el S&P); una relació preu-valor comptable raonable, i es van a moure pels resultats empresarials, que s'esperen positius”, afegeix l'expert. En el cas d'Espanya, l'augment projectat pel consens del mercat, segons Bloomberg, és del 20,5% dels beneficis en l'Ibex 35 en 2017 i del 10,2% en 2018. Amb un PER actual de 16,1 vegades, de 13,4 vegades el proper any i de 12,1 vegades el següent. La rendibilitat per dividend actual és del 4,1%.

VALOR EN RENDA VARIABLE

No obstant això, A Diaphanum rebutgen tenir exposició a l'IBEX, i trien el Magallanes Iberian Equity, un fons de la gestora Magallanes Value Investors, propulsada fa dos anys per Iván Martín, exgestor de Santander AM i d'Aviva. “Apliquem en la selecció de fons criteris quantitatius i qualitatius. En el primer cas ens surt aquest producte perquè els seus resultats són molt bons, i en el segon el triem perquè inverteix en borsa espanyola i portuguesa sense comprar IBEX, que és el que volem perquè no ens agrada tenir ara exposició als bancs i Telefónica, que són els valors que condicionen l'índex. A més, Iván Martín i el seu equip són excepcionals”, matisa Rafael Ciruelos, responsable d'estratègia i inversions i expert en la selecció de fons.

En la resta del camp de renda variable, en la cartera equilibrada, seleccionen altres sis fons: l'MFS Meridian Funds European Value Fund de borsa amb un 11% i el Vanguard SRI European Stock 'Inv' amb un 8% en borsa europea; en borsa global el First Eagle Amundi International 'IE', amb un 4%; en borsa nord-americana l'Schroder US Small & Mid-Cap Equity, amb un 5%, per a empreses de petita i mitja capitalització, i l'ETF Vanguard US 500 Stock Index 'N' amb un 15%; finalment, en renda variable emergent opten pel Robeco Emerging Conservative Equities, amb un 4%. Els dos últims productes estan denominats en dòlars, els únics d'entre els 15. “El recorregut fort del dòlar està ja fet”, opinen aquests experts. Així mateix, la selecció de fons indexats com el de Vanguard es deu al fet que creuen que és difícil trobar gestors “amb capacitat de generar alfa -excés de rendibilitat enfront del mercat- a llarg termini davant la profunditat de l'índex, com ocorre a Estats Units”.

Finalment, inclouen en la cartera tres fons alternatius, a causa que “davant la baixa rendibilitat de la tresoreria i el difícil de trobar actius que realment tinguin potencial de revaloració, es fa necessari buscar gestors capaços de donar una tornada adequada amb independència de l'evolució dels mercats”, explica el director d'inversions, que afegeix que se seleccionen productes amb una volatilitat “baixa”. Els tres vehicles escollits són el Blackstone Diversified Multi-Strategy Fund amb un 7,5%; el Deutsche Concept Kaldemorgen amb un 7,5%; i el Lyxor/Tiedemann Arbitrage Strategy Fund, amb un 5%.

Els 15 fons que recomana Diaphanum, amb el pes en la cartera equilibrada, la rendibilitat acumulada en 2016, la comissió de gestió, el cost total del fons, i la volatilitat suportada

Noticias relacionadas

Los inversores españoles son los más expuestos al cambio de ciclo de la renta fija

¿Te preocupa la inflación? Ocho fondos para convertirla en tu aliada

El clásico también se juega en el mercado: fondos con la filosofía de Luis Enrique y Zidane