- Els actius problemàtics es redueixen en 3.443 milions d'euros durant l'exercici

- El Consell d'Administració de Banc Sabadell ha aprovat el repartiment d'un dividend complementari en efectiu de 0,05 euros per acció

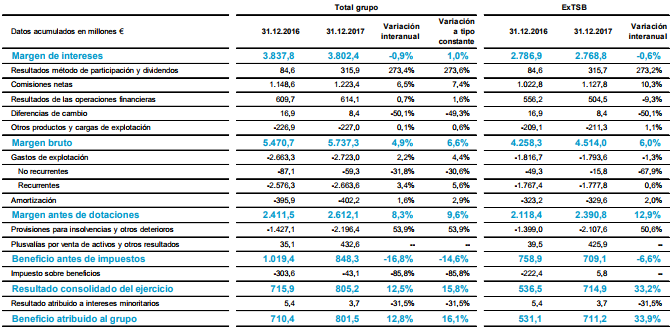

Banc Sabadell ha tancat l'exercici 2017 amb un benefici net atribuït de 801.500.000 d'euros, fet que suposa un creixement del 12,8% anual i del 33,9% exTSB. El banc ha explicat que aquests resultats són conseqüència d'"un fort augment dels ingressos del negoci bancari" (marge d'interessos i comissions netes), que han pujat un 5,5% en termes interanuals i comparables. El benefici està en línia amb la previsió del consens, que estimava que ascendís a 800 milions, segons recull FactSet.

- 1,69€

- 3,27%

El marge de clients es manté al 2,80% i el marge d'interessos creix en termes interanuals i comparables un 4,9% interanual (2,9% excloent-ne TSB).

Les ingressos per comissions reflecteixen un creixement interanual de 7,4% a tipus de canvi constant (10,3% sense considerar TSB) i intertrimestral del 5,7% (6,6% sense considerar TSB). En termes interanuals, l'entitat destaca el bon comportament de les comissions de gestió d'actius.

Banco Sabadell ha explicat que aquests resultats són conseqüència d'"un fort augment dels ingressos del negoci bancari"

Els costos se situen als 2.723,0 milions d'euros a desembre de 2017, dels quals 59.300.000 d'euros corresponen a conceptes no recurrents. L'increment interanual del 2,2% correspon als costos extraordinaris de tecnologia de TSB. La ràtio d'eficiència del grup tanca l'any al 50%.

Les dotacions a insolvències i altres deterioraments ascendeixen als 2.196,4 milions d'euros al tancament de l'exercici 2017 (2.107,6 milions d'euros sense considerar TSB) enfront dels 1.427,1 milions d'euros al tancament de l'exercici 2016 (1.399,0 milions d'euros sense considerar TSB). L'any 2017 incorpora els beneficis extraordinaris generats per les operacions corporatives l'aportació de les quals queda neutralitzada per la realització de dotacions addicionals per un import brut de 900 milions d'euros.

El crèdit viu del grup creix un 4,6% interanual comparable. El crèdit de nova producció a empreses augmenta un 10,7% fins als 16.925 milions d'euros; i els préstecs hipotecaris nous milloren un 7,5%, fins als 3.299 milions de euros. También s'incrementa el finançament al consum, un 17,4%, fins als 1.929 milions d'euros (dades que sumen el negoci de Sabadell Consumer Finance). La inversió creditícia bruta viva tanca l'exercici 2017 amb un saldo de 137.522 milions d'euros (102.119 milions d'euros ex TSB).

Els actius totals del grup ascendeixen als 221.348.000 d'euros, xifra que implica una pujada del 10,2% comparable (+7,3% exTSB).

La ràtio de Common EquityTier 1 (CET1) phase-in de Banc Sabadell queda al 13,4% i fully loaded al 12,8% el 31 de desembre de 2017. Amb la implementació d’IFRS9, la ràtio CET1 fully loaded proforma se situa al 12,0%.

Els actius problemàtics es redueixen en 3.443 milions d'euros durant l'exercici (1.802 milions de dubtosos i 1.642 milions d'adjudicats, incloent-hi Solvia Desenvolupaments Immobiliaris). Reducció també de la ràtio de morositat del grup, que se situa al 5,14% (6,57% exTSB). La cobertura d'actius problemàtics se situa en un 49,76%, amb una cobertura de dubtosos del 45,74%, i una cobertura dels actius adjudicats del 54,08%. Amb la implantació de I’FRS9, la cobertura d'actius problemàtics proforma se situarà al 54,72%.

El Consell d'Administració de Banc Sabadell ha aprovat el repartiment d'un dividend complementari en efectiu de 0,05 euros per acció, que se sumen als ja distribuïts 0,02 euros per acció. En total, 0,07 euros per acció, fet que suposa un augment del 'payout' fins al 49% des del 40% de 2016.

QUÈ OPINEN ELS ANALISTES D'AQUESTES COMPTES?

Sabadell està caient un 4% després de publicar els seus resultats de 2017. Des de Renta 4 assenyalen que s'han situat un 1% per sota de les seves estimacions en marge d'interessos, compensat amb majors comissions netes, que han portat el marge brut a situar-se en línia amb el que esperaven. "Despeses d'explotació, un 1% per sobre de les nostres estimacions, i marge net, un -2% davant l'estimat. El benefici net se situa en línia", afegeix Nuria Álvarez, experta de Renta 4. En comparativa amb el consens, les xifres estan en línia pràcticament al llarg de tot el compte de resultats, expert en marge net, que superen en un 6%, afegeix Álvarez.

"Després del gran comportament de la cotització, i amb unes xifres sense sorpreses, esperem una reacció negativa de la cotització", augurava Nuria Álvarez en un informe publicat abans de l'obertura de la sessió.