- 27,800

- 0,25%

A continuación, damos respuesta a los valores por los que más nos han preguntado a lo largo de la mañana. José María Rodríguez, analista técnico de Bolsamanía, analiza Mapfre, Ence, Intesa SanPaolo, Deutsche Telekom, Telefónica, Snap, Fluidra y Siemens Gamesa.

- 3,364€

- -0,53%

- 20,580€

- -5,07%

- 18,050€

- 0,00%

- 4,225€

- -1,33%

Buenos días. Mapfre siempre está en el mismo rango. No se mueve. ¿Aconseja esperar (mantener) o deshacer posiciones? Muchas gracias. Jordi desde Barcelona.

Estimado inversor, buenas tardes. Apreciado lector, buenas tardes. Usted lo ha dicho, Mapfre se está desplazando lateralmente desde septiembre de 2017. Y lo hace dentro de un rango de precios comprendido entre los 2,5 euros como soporte y los 2,85 euros como resistencia. Y en la medida en que no salga de ahí no tendremos la más mínima señal de fortaleza, aunque tampoco de debilidad adicional. Por lo tanto, en la medida en que el título no perfore la base de ese gran movimiento lateral no tendríamos ningún motivo para plantearnos una salida del mismo. Por el momento, Mapfre parece bien soportado. Gracias a usted, un saludo.

Buenos días José María. Una vez más recurro a ti como tantas veces para que nos des tu opinión. Hoy tengo una duda muy sencilla, ¿te parece lógico entrar en Intesa SanPaolo a los precios actuales después de las caídas provocadas por las dudas del gobierno italiano? ¿Y dónde colocaría el ‘stop loss’ en Ence, que parece que comienza la recogida de beneficios tras las últimas subidas? Muchas gracias y un saludo C.S.A.

Apreciado lector, buenas tardes. Como era de esperar el gráfico de Intesa SanPaolo es un prácticamente un calco de BBVA y de Santander. Es más, si me apura la entidad italiana no ha puesto a prueba en las caídas de este martes los mínimos anuales. Es decir, en el corto plazo está más fuerte que nuestros dos grandes bancos. Dicho esto, tenemos un doble apoyo en Intesa en el nivel de los 2,38-2,40 euros. Por lo tanto, en la medida en que no se perforen (en cierres) los mínimos anuales lo cierto es que me parece un título interesante, al menos en lo que al corto plazo se refiere. Por encima de la resistencia de los 2,66 euros confirmaría figura de vuelta con objetivo en la resistencia que presenta en el imponente hueco bajista de los tres euros.

En cuanto a Ence, ahora mismo no hay ‘stop profit’ que valga. El título cotiza en máximos de todos los tiempos y la tendencia alcista es tan fuerte que no hay ningún soporte hasta los anteriores máximos históricos (los seis euros). Y aun cuando los perforara tampoco pasaría nada en términos de medio y de largo plazo. Por el momento es un claro mantener en cartera y dejar correr las ganancias tranquilamente. Ya nos irá diciendo más adelante dónde colocar el 'stop'. Pero que sea un 'stop' de beneficios que tenga sentido. Y no cualquier nivel de precios porque sí. Muchas gracias a usted, caballero. Un saludo.

Buenos días José María, ¿qué opinión le merece Deutsche Telekom a largo plazo una vez repartido dividendo? ¡Muchas gracias! A.R.

Estimado lector, buenas tardes. Empezando por lo que comenzar acerca del dividendo, seguro sabrá que como analista técnico sólo puedo decirlo que invertir en base el dividendo y sólo por el dividendo, es un gran error. Al fin y al cabo, lo que le ingresarán en su cuenta corriente se lo quitan del precio de la acción. Sería un simple efecto placebo, sin más. Ahora bien, en cuanto a la acción, Deutsche Telekom se está desplazando lateralmente desde 2015. Presenta una importante zona de soporte en los mínimos anuales (12,70) y resistencia en los 15 euros, los máximos de mayo. En realidad, sólo tendría interés desde el punto de vista de los gráficos si fuera capaz de saltar por encima de los 15 euros. Mientras tanto, al margen. No es un título en tendencia. Simplemente se está desplazando dentro de un gran movimiento lateral. Gracias a usted, un saludo.

Buenos días. Me gustaría que me comentase sobre la maltrecha Telefónica, ¿cómo puede evolucionar a corto plazo? ¿Soportes y resistencias? Muchas gracias por sus consejos. J.MJ.

Apreciado inversor, buenas tardes. Telefónica sigue en fase correctiva desde marzo de 2017, pues desde ese momento los máximos y mínimos decrecientes son impecables. Ahora bien, vamos a darle una última oportunidad, siempre y cuando respete el soporte que presenta en los mínimos anuales, en los que se ha apoyado en dos ocasiones (7,25 euros). O lo que es lo mismo, en la medida en que no cierre por debajo de los 7,25 euros podríamos intentarlo por el lado largo o alcista. Ahora bien, figura de vuelta al alza no tendremos en la medida en que no salte por encima de los 8,25 euros, los máximos de mayo. Muchas gracias a usted, un saludo.

Buenos días D. José María. Antes de nada, agradecerle su labor por arrojarnos un poco de luz en este complicado mundo de la bolsa. Me gustaría que me diese su opinión sobre Snap (estoy comprado desde 14 dólares). Saludos. M.P.

Estimado lector, buenas tardes. No me malinterprete, por favor. Pero ha comprado vd. Snap (la matriz de la red social Snapchat) en plena zona de resistencia. Es cierto que el título ha dejado atrás la directriz bajista de corto plazo, la de los últimos meses. Pero no ha podido con la que es la primera resistencia de verdad: los 14,13 dólares. Esta resistencia lo es por tratarse del hueco bajista de la sesión del dos de mayo. El hueco se ha rellenado, que no cerrado. Así, mientras este hueco bajista no se cierre lo cierto es que no tendremos ninguna señal de fortaleza real más allá de los típicos rebotes contra tendencia. Un saludo.

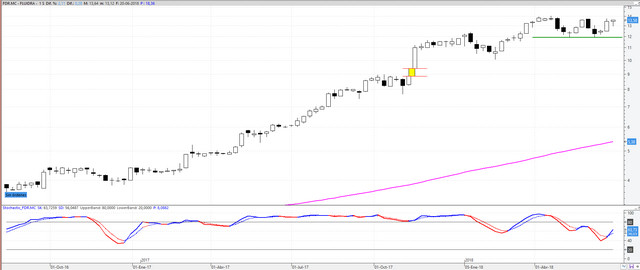

Buenos días José María. He comprado, aprovechando la corrección de Fluidra (a 13,10 euros) y Siemens Gamesa a 13,73 euros confiando en que recuperen en el corto plazo (por lo menos) los precios anteriores a la corrección. ¿Podría comentar qué precios objetivos pueden esperarse en el corto y medio plazo para dichos valores? ¿Ha merecido la pena esta compra? Muchas gracias por sus acertados análisis. A.PS.

Apreciado inversor, buenas tardes. No se puede decir mucho de un título que puede marcar nuevos máximos históricos de todos los tiempos en cualquier momento (subida libre absoluta). En el más corto plazo, Fluidra está desplegando un estrecho movimiento lateral, con un soporte bastante definido en los 11,86 euros. Ahí se ha frenado en un par de ocasiones y ahora parece querer atacar los máximos anuales (e históricos) con la intención de seguir escalando posiciones. El oscilador semanal (estocástico) se ha relajado de manera importante tras el último movimiento lateral, lo que sirve para darle margen de subida al título en términos de medio y de largo plazo.

En cuanto a Siemens Gamesa, el título ha perdido ‘momentum’ (velocidad de crucero) desde el mismo momento en el que perforó a la baja el canal alcista de meses atrás. No descarto que pueda intentar encontrar soporte en la zona de los 12-12,30 euros, por donde pasa la MM200 diaria. En cualquier caso, las cesiones de las últimas semanas encajan a la perfección dentro de lo que sería una corrección/ajuste proporcional de las subidas previas. No le veo a día de hoy mayor peligro. Gracias a usted, un saludo.

Bolsamanía

Nota: La toma de decisiones de inversión debe hacerse de manera responsable y siendo conscientes de los riesgos que se asumen. Web Financial Group no acepta ninguna responsabilidad por el contenido y los análisis del consultorio. Se advierte igualmente que la operativa en el mercado de valores supone un riesgo elevado e implica una vigilancia constante de la posición.

Noticias relacionadas

Las tres grandes apuestas del fondo 'Santander Small Caps España' no pueden ser más alcistas

Toda recuperación en Telefónica pasa por respetar sí o sí los 7,25 euros

Pescanova pulveriza soportes y ya no hay nada hasta los 0,44 euros