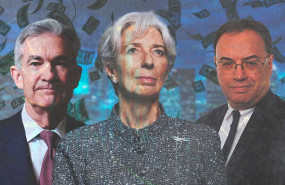

Desde principios de año, los inversores han relajado sus apuestas de recortes en las principales economías, sobre todo en EEUU, y se prevé que los tipos se mantengan altos durante más tiempo de lo previsto. El estancamiento de la desinflación en la mayor economía del mundo ha llevado a los mercados a esperar un único recorte de tipos por parte de la Reserva Federal este año. Incluso se llegó a especular con la posibilidad de que se volvieran a subir los tipos este año, aunque el presidente de la Fed, Jerome Powell, extinguió esta teoría con bastante rotundidad durante la última reunión del FOMC en mayo.

Hay que decir que la economía estadounidense parece mostrar ligeros signos de fatiga tras los buenos resultados de 2023. El crecimiento anualizado del PIB se redujo al 1,3% en el primer trimestre, y el mercado laboral también parece enfriarse. Este contexto económico ha llevado a los mercados a asignar sólo un 60% de probabilidades a un primer recorte de tipos en septiembre, y sólo descuentan 35 puntos básicos de recortes por parte de la Fed hasta finales de año.

Ello ha propiciado una depreciación del dólar estadounidense frente a la mayoría de sus principales pares, lo que ha llevado al índice a cotizar en torno a su nivel más bajo en dos meses. Esto incluye al euro, que vuelve a cotizar en torno al nivel de 1,09, su posición más fuerte desde marzo. Este repunte de la moneda común se debe tanto a la mejora de los datos económicos del bloque como a la sorpresa al alza del informe del IPC de mayo, lo que asegura que el Banco Central Europeo, que acaba de recortar los tipos en 25 puntos básicos por primera vez desde 2019, llevará a cabo probablemente un ritmo de relajación más lento de lo esperado hace unos meses.

La libra registró en mayo su mejor comportamiento mensual del año (+2% frente al dólar). Sin duda, la noticia más importante de mayo en Gran Bretaña ha sido la sorpresiva convocatoria de elecciones generales para el 4 de julio por parte del primer ministro Sunak. A diferencia de 2019, los inversores valoran ahora una mayoría laborista como el resultado más favorable para el mercado, en parte debido al daño persistente causado por el presupuesto nefasto de Liz Truss, y un giro hacia el centro político bajo el liderazgo de Keir Starmer.

El yen, la divisa con peor rendimiento este año, volvió a ser la divisa del G10 con peor rendimiento el mes pasado, a pesar de la intervención en el mercado de divisas de las autoridades japonesas y del giro agresivo en los comunicados del Banco de Japón. Por el contrario, fueron las divisas escandinavas las que registraron un mejor rendimiento. La corona noruega subió casi un 6% frente al dólar, en respuesta a la postura de línea dura adoptada por el Norges Bank. Su homóloga sueca también registró ganancias superiores al 4,5%, lo que consideramos una corrección tras un periodo de infravaloración.

En cuanto a las divisas de los mercados emergentes, el peso chileno volvió a ser la moneda con mejor rendimiento el mes pasado tras haber sido una de las peores a principios de año. La recuperación del peso desde abril llevó al par USD/CLP a cotizar por debajo del nivel de 890. La postura menos moderada adoptada por el Banco Central de Chile y el aumento del precio del cobre han apoyado a la moneda chilena. Por el contrario, el real brasileño fue una de las divisas de los mercados emergentes que peor se comportó el mes pasado, depreciándose en torno a un 1% frente al dólar.

Los próximos datos de inflación siguen siendo muy importantes. A pesar del descenso continuado que se viene registrando, parece que los procesos desinflacionistas están perdiendo fuerza. Los índices subyacentes se mantienen por encima de los objetivos en la mayoría de los casos, y la 'recta final' de la lucha contra la inflación será probablemente difícil. Esto ha sido especialmente notable en EEUU, donde la tendencia a la baja de los precios al consumo se ha estancado. En la eurozona se observan los primeros indicios de una evolución similar, sobre todo en el índice subyacente, que volvió a subir hasta el 2,9% en mayo. Sin duda, este es el principal argumento a favor de un ritmo más lento de recortes futuros.

En cuanto a las perspectivas de crecimiento económico, éstas han mejorado en los últimos meses en la mayoría de los casos, aunque siguen siendo relativamente frágiles debido a las persistentes presiones inflacionistas y a los efectos del endurecimiento de la política monetaria. Dicho esto, las economías están resistiendo mejor de lo que se pensaba y parece que lo peor ha podido quedar atrás. En las economías del G3, los índices PMIs compuestos se mantuvieron en territorio de expansión en mayo, gracias sobre todo al buen rendimiento del sector servicios.