- El documento apuesta por impedir a la banca cobrar retrocesiones si no modifica su esquema de ventas

- El sector advierte de que encarecerá la venta de fondos de inversión si se mantiene esta decisión

Esta vez no ha ganado la banca. Al menos, según las directrices del borrador que ha publicado hoy el Ministerio de Economía y Competitividad sobre la transposición de la directiva europea MiFID II sobre los mercados financieros, y que estará abierto a recibir propuestas hasta el 18 de septiembre. El documento evita recoger la petición del sector financiero de poder seguir cobrando incentivos -retrocesiones- por la venta de fondos a partir del 3 de enero de 2018.

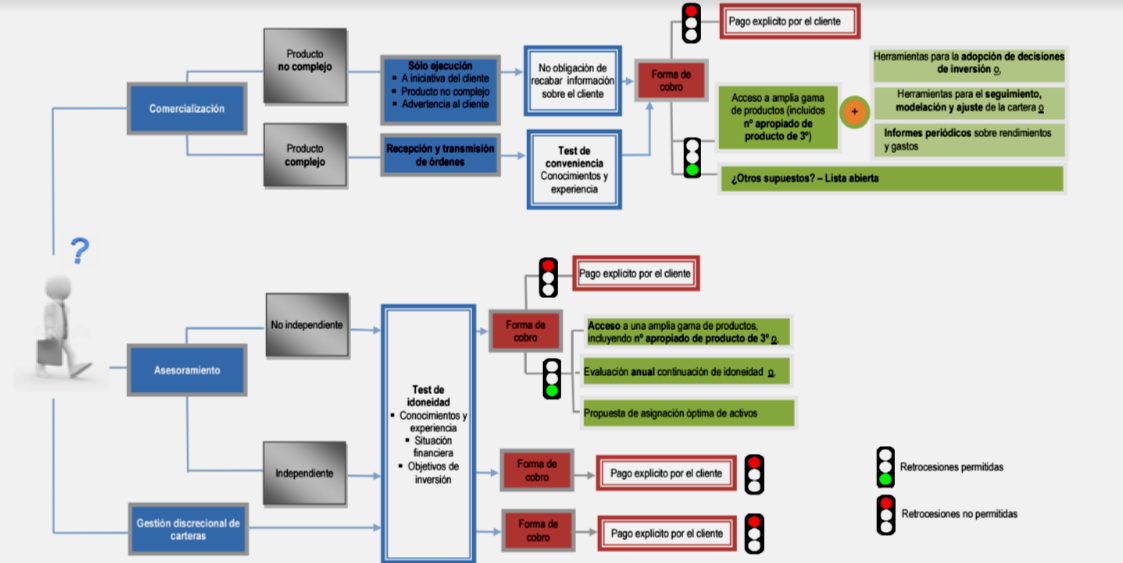

Mientras que la industria sí ha obtenido premio en los requisitos de formación de cara a MiFID II, al poder impartirla y validarla, ha ocurrido todo lo contrario con el gran campo de batalla que tenía en el intento de seguir cobrando incentivos como hasta ahora. En esencia, el borrador mantiene los mismos supuestos que la norma europea, a pesar de que ésta podía ser modificable por cada país. El cobro de incentivos sólo será posible cuando "está diseñado para elevar la calidad del servicio pertinente al cliente". Para ello, Economía exige que no beneficie al propio vendedor "sin un beneficio tangible para el cliente", y que esté justificado "por la provisión de un beneficio continuo al cliente en relación con un incentivo continuo". Por lo tanto, "no se considerarán aceptables" si la prestación es sesgada o distorsionada por culpa de las retrocesiones -parte de la comisión que se queda el vendedor-

Pero la condición más importante que impone el MInisterio de Luis de Guindos es que el cobro de incentivos de terceros debe estar justificado por la prestación de alguno de los tres siguientes servicios adicionales: 1) la provisión de asesoramiento no independiente sobre inversión, respecto a "una amplia gama de instrumentos financieros adecuados y el acceso a los mismos"; 2) la provisión de asesoramiento no independiente combinado con una oferta al cliente para evaluar anualmente los instrumentos en los que está invertido u otro servicio continuo como el asesoramiento sobre la asignación óptima propuesta para sus activos; y 3) la provisión de un acceso, "a un precio competitivo", a una amplia gama de instrumentos financieros que "probablemente satisfagan las necesidades del cliente, que incluya un número apropiado de instrumentos de terceras partes proveedoras de productos que carezcan de vínculos estrechos con la empresa de inversión", así como herramientas para ayudar al cliente en su decisión. En los tres casos, los bancos tendrán que ofrecer productos de terceros para cobrar incentivos.

Mientras que la banca sí ha obtenido premio en los requisitos de formación de cara a MiFID II, ha ocurrido todo lo contrario con el gran campo de batalla que tenía en el intento de seguir cobrando incentivos como hasta ahora

Según datos de la patronal de gestoras, Inverco, el 90% de los fondos de inversión se compran en España a través de comercializadores, especialmente bancos -también plataformas-. El otro 10% se divide entre asesores y gestores discrecionales de carteras, que deberán elegir si desarrollan su actividad como asesoramiento no independiente y acatan los requisitos anteriores o si se declaran asesores independientes, en cuyo caso deberán cobrar una comisión explícita. Esto es, un canon por prestar el servicio, ya que deberán devolver los incentivos que les lleguen de terceros al cliente.

NO SE INCLUYE EL SUPUESTO PEDIDO POR LA BANCA

Pero esto ya estaba descontado. Lo que verdaderamente rompe con el 'status quo' actual es la limitación al cobro de retrocesiones por parte de la banca, que es la premisa en la que se basa el modelo actual. No en vano, casi dos de cada tres euros cobrados en la industria por comisiones -en total, los ingresos fueron de 2.238 millones de euros en 2016- se las queda el vendedor, lo que durante los últimos años ha permitido una actividad con una alta rentabilidad frente al negocio tradicional de captar y prestar dinero, castigado por el entorno de tipos al 0%.

En el documento conocido hoy, que llega con bastante retraso -el objetivo era tener la transposición antes del 3 de julio- no aparece el cuarto supuesto para cobrar retrocesiones que pidieron las patronales de fondos y de la banca. Es decir, además de ofrecer productos de terceros y asesoramiento sobre la oferta disponible, Inverco y la Asociación Española de Banca (AEB) pedían que los bancos puedan seguir cobrando retrocesiones ya que argumentaban que sus infraestructuras son en sí mismas un servicio adicional para el cliente, ademas de ayudar a ésta en la compra de un fondo.

La patronal Inverco teme que las exigencias provoquen que la banca tenga una mayor predisposición a partir de ahora por vender otros productos en vez de fondos de inversión: "Aumentará la comisión para el cliente y los bancos preferirán vender en sus 30.000 oficinas otros productos que quizás no son tan transparentes como los fondos de inversión pero que exigen menos información y requisitos, como acciones, bonos o depósitos estructurados", señalan en la asociación.

Noticias relacionadas

La normativa MiFID II potenciará la inversión en ETF (si la fiscalidad no lo impide) a partir de 2018

La banca se enfrenta a futuras demandas si no mejora la formación de sus asesores

Los sindicatos, en pie de guerra contra la banca por MiFID II

La CNMV amplía las exigencias de formación para asesores financieros a las redes de venta subcontratadas

Las 14 claves de la formación del personal de la banca con MiFID II

La CNMV escucha a la banca y desoye a los sindicatos con las exigencias sobre formación de MiFID II