- La productividad del trabajo también crece lentamente y en las dos últimas décadas pierde 10 puntos porcentuales respecto a Estados Unidos

- El peso de los activos inmobiliarios en la inversión en capital se ha reducido con la crisis desde el 64,4% hasta el 50,9%, mientras aumenta en tecnología y maquinaria

La crisis ha provocado un cambio de modelo de crecimiento económico, como se observa en el destino de la inversión en capital y la reducción del peso de los activos inmobiliarios. Pero aún no es suficiente, lo que supone un hándicap para la sostenibilidad de la expansión de la economía en el largo plazo, según concluye un estudio de la Fundación BBVA y del Ivie.

“La trayectoria de la productividad del trabajo y del capital en España representa un freno para la generación de valor añadido y el crecimiento”, asegura el trabajo dirigido por Lorenzo Serrano, Francisco Pérez, Matilde Mas, Ezequiel Uriel, Eva Benages y Juan Carlos Robledo, y que tiene por título 'Acumulación y productividad del capital en España y sus comunidades autónomas en el siglo XXI'.

El objetivo de la investigación es analizar la inversión y las dotaciones de capital en la economía española a lo largo del siglo XXI, con datos desagregados en función de los activos de destino. En plena recuperación económica, advierten de que las tasas de inversión respecto al Producto Interior Bruto (PIB) aún están en mínimos históricos, mientras que la inversión en términos reales supone apenas un tercio respecto a la de 2007.

Eso sí, además de la cuantía, los economistas advierten de la importancia que tiene el tipo de activos y las ramas de actividad en las que se invierte. Y ahí la cosa mejora, aunque queda mucho camino por recorrer. Durante los últimos 15 años la tasa media de inversión en España se ha situado en el 25,3% del PIB, un porcentaje que está “más próximo al de las economías asiáticas emergentes que al de las economías desarrolladas occidentales, que habitualmente se mueven entre el 15% y el 20%”, señala el estudio.

La ratio de inversión sobre el PIB está más próxima a la de las economías emergentes que a la de las economías desarrolladas occidentales, que habitualmente se mueven entre el 15% y el 20%

En el periodo hay dos patrones bien diferenciados. Uno hasta 2007, en el que la ratio supera a este promedio de una cuarta parte del PIB, y otro posteriormente, en el que cae por debajo. De hecho, llegó hasta el 19,2% en 2013, aunque desde entonces experimenta un repunte moderado hasta el 20,4% en 2015. El cambio se produce principalmente por los activos inmobiliarios, que los autores avisan de que son menos productivos para la economía que el resto en cuanto a capacidad de impulsar la productividad y el crecimiento en el largo plazo.

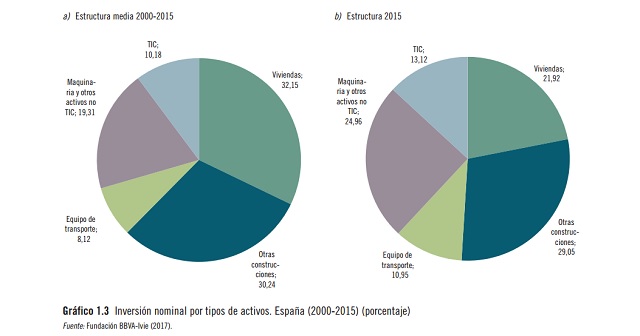

El trabajo divide la inversión y dotaciones de capital en cinco puntos: vivienda, otras construcciones, maquinaria, activos TIC (tecnologías de la información y la comunicación) y equipo de transporte. En el conjunto del periodo analizado entre 2000 y 2015, las dos primeras ramas, enfocadas al sector inmobiliario, han representado el 64,4%. Es decir, casi dos euros de cada tres invertidos en España se dirigen a los activos relacionados con el ladrillo. El resto se reparte entre el 19,3% de maquinaria, el 10,2% para los activos TIC y el 8,1% para los equipos de transporte.

FUERTE CAMBIO CON LA CRISIS

La imagen ha cambiado en los últimos años, y “el peso del conjunto de los componentes más productivos de la inversión se aproxima en la actualidad al 50%, mientras que en 2006 apenas superaba el 30% del total”, explican los economistas de la Fundación BBVA y del Ivie. El peso de los activos inmobiliarios ha caído hasta el 50,9%, mientras que en maquinaria la inversión se ha incrementado hasta el 25%, en los TIC hasta el 13,1% y en los equipos de transporte hasta el 10,9% (ver gráfico a continuación).

“Se observa un claro cambio en el patrón inversor por tipos de activos, con creciente peso de los que incorporan mayor contenido tecnológico, caracterizados por su menor vida útil y su relación más directa con la capacidad productiva de las empresas”, añaden estos expertos.

Muchas inversiones en todo tipo de activos no han sido bien aprovechadas y no han generado su valor añadido potencial al existir excesos de capacidad

La distribución de la inversión a lo largo de las dos últimas décadas lleva a los expertos a una conclusión preocupante: “En España el crecimiento del PIB ha sido intenso (a lo largo del siglo XXI), pero la evolución de la productividad ha sido mediocre”. De hecho, la productividad del trabajo mejora habitualmente cuando se destruye empleo, mientras que cuando se crean puestos de trabajo se estanca y diverge de la de otros países. Una evolución llamativa por dos motivos: en primer lugar, porque el esfuerzo inversor de la economía ha sido intenso, con una ratio de inversión/PIB por encima del 20%; en segundo lugar, la elevada intensidad de la formación bruta de capital fijo ha implicado unos fuertes ritmos de acumulación de capital que se han prolongado durante varias décadas. Así, las dotaciones de capital por ocupado han convergido en las últimas décadas con la Unión Europea y Estados Unidos.

La teoría económica apunta a que esto debería incrementar la productividad. Pero no es así en España, ya que también hay que revisar los cambios en la composición del trabajo y el stock de capital, para saber si estos afectan al potencial productivo, explican. La clave están en el progreso técnico que se incorpore a los factores productivos, algo que no ocurre al ver que la productividad del capital ha caído un 27% en el siglo XXI. En general, argumentan los autores, “la baja productividad de los capitales acumulados no se debe a que haya sido escasa la inversión en maquinaria y equipos, sino a que muchas inversiones en todo tipo de activos no han sido bien aprovechadas y no han generado su valor añadido potencial al existir excesos de capacidad”. En este sentido, cuando los proyectos de inversión son improductivos a largo plazo, las inversiones no son recuperadas y “se pone de manifiesto que la calidad de las decisiones empresariales no ha sido la adecuada”.

Noticias relacionadas

La OCDE mejora su previsión de crecimiento para España hasta el 2,5% en 2017

Montoro presenta los presupuestos para "crear empleo y reforzar el crecimiento"

Alemania y Francia impulsan el crecimiento del sector privado de la Eurozona hasta máximos de seis años