- La mayoría de planes de empleo ya tiene comisiones inferiores a las máximas

- Sólo 4 de cada 1.000 empresas tiene un plan de pensiones para sus empleados

La reforma de Economía no llegará a los planes de empleo. Al menos, esta es la premisa actual de empresas y sindicatos, que muestran abiertamente su malestar por la reforma del Ministerio de Luis de Guindos que, por ahora, sólo afectará a los planes individuales.

Los sistemas de pensiones cuentan con tres pilares: la pensión pública, los planes de empleo y el ahorro privado de las personas para su jubilación. En España sólo es relevante el primer pilar. El segundo lleva varios años sin crecimiento y lejos de los estándares internacionales. Mientras que el tercero también es más reducido.

De hecho, si se tienen en cuenta los planes de pensiones únicamente, el patrimonio apenas alcanza el 10% del Producto Interior Bruto (PIB), cuando la media de otros países de la OCDE está en torno al 50%. Aunque es cierto que en la mayoría de estos estados el pilar público es mucho menos ‘protector’ o ‘generoso’ con los ciudadanos, y pocos cuentan ya con un sistema únicamente de reparto como España.

El Gobierno ha tomado medidas para tratar de impulsar el atractivo de estos productos, aunque no por la vía que recogía el PP en su programa. El partido de Mariano Rajoy se comprometió en su programa a una revisión de la fiscalidad, lo que es competencia del Ministerio de Hacienda y Función Pública que dirige Cristóbal Montoro. Y ha sido el Ministerio de Economía, Industria y Competitividad de Luis de Guindos el que ha movido ficha.

Si ya en 2014 redujo la comisión de gestión máxima desde el 2% hasta el 1,5%, ahora prepara un proyecto de Real Decreto Ley para rebajarla hasta un promedio ponderado del 1,25%. Esto es, un 0,85% para los de renta fija; un 1,3% para los de renta fija mixta -hasta un 30% del patrimonio en acciones-; y se mantiene el 1,5% para el resto, incluidos los garantizados. En total, en torno a uno de cada cuatro planes privados tendrá que rebajar el coste que repercute al cliente. También muchos tendrán que reducir la comisión de depositaría, que en línea con los fondos de inversión pasa del 0,25% al 0,2% como tope.

La primera ventana de liquidez se abrirá en 2025 para las aportaciones realizadas hasta el 31 de diciembre de 2015

Además, la modificación del reglamento que regula a los planes de pensiones, bajo la supervisión de la Dirección General de Seguros y Fondos de Pensiones, regulará la ventana de liquidez de diez años para estos productos que Economía decidió hace tres años. La primera ventana se abrirá en 2025 para las aportaciones realizadas hasta el 31 de diciembre de 2015.

Los cambios estarán disponibles también para los planes de empleo que tienen algunas empresas para sus empleados, y que suponen en torno a 35.800 millones de euros de los 109.000 millones que hay en fondos de pensiones -se contrata un plan y el fondo es el que invierte-, según datos de Inverco. No obstante, para que se aplique la ventana de liquidez en los planes de empresa deberá haber un acuerdo entre la compañía y los empleados. Y esto es algo que no sucederá.

Tanto asesores de empresas que implantan estos productos de ahorro complementario como sindicatos explican a ‘Bolsamanía’ que no tienen intención de aplicar esta opción. De hecho, hablan de “malestar” por la inclusión de esta posibilidad en la modificación del reglamento. “Para los planes de pensiones individuales tiene sentido, pero no para los de empleo. Se desvirtúa la esencia de estos productos, que es el ahorro para la jubilación, y podría afectar a la estrategia de inversión ante el riesgo de que haya una descapitalización. Hay malestar en las empresas y poca intención de introducir la ventana de liquidez”, explica un consultor. “En la inmensa mayoría de empresas no se va a introducir”, agrega otro experto.

“Es difícil que se abra esta ventana”, señala Carlos Bravo, secretario de Políticas Públicas y Protección Social de CCOO. “Hay una tendencia errática en los incentivos al ahorro privado. Es una incoherencia que se pueda hacer líquido a los diez años un producto destinado a la jubilación, porque corre el riesgo de descapitalización”, añade. “Si hay ventana de liquidez se desnaturalizan los planes y se hace responsable a la persona sobre su capitalización”, avisa Mari Carmen Barrero, secretaria de políticas sociales, empleo y Seguridad Social de UGT.

Por otro lado, las comisiones de estos vehículos son ya más reducidas que los nuevos topes máximos, debido al mayor poder de negociación que tienen las compañías cuando contratan con una entidad la gestión de sus planes. Es decir, la reforma no afectará a los planes de empleo, ya que sus costes ya están por debajo de ese 1,25% como promedio ponderado por el peso de los activos que busca Economía y porque las partes implicadas bloquearán la introducción de la ventana de liquidez.

¿HABRÁ SALIDA MASIVA DE DINERO EN 2025?

Las EPSV -entidades de previsión social voluntaria- de País Vasco introdujeron esta opción y no supuso una salida masiva de dinero a los diez años

De todos modos, el hecho de que los planes de pensiones individuales o de empleo tengan la opción de rescatar el dinero a los diez años no es sinónimo de que los partícipes lo vayan a hacer. “Las EPSV -entidades de previsión social voluntaria- de País Vasco introdujeron esta opción y no supuso una salida masiva de dinero a los diez años”, recuerda José María Luna, director de análisis y estrategia de Profim Grupo Arquia. “Los planes tienen que ser ilíquidos por norma, aunque esto les puede dar más atractivo para la gente joven. Además, la experiencia mundial es que el dinero no se rescata en las ventanas de liquidez”, sostiene Diego Valero, presidente de Novaster y profesor de la Universidad de Barcelona. El experto hace hincapié en la posibilidad de ampliar los supuestos en los que se puede recuperar el dinero, que ahora mismo son enfermedad grave y paro de larga duración sin ingresos. Hasta ahora había estado también el de desahucio, que ya no aparece en el nuevo reglamento. “Se debe ampliar el catálogo de opciones”, opina Bravo.

“La idea es que estos productos sean más atractivos y las entidades estén obligadas a competir con otras opciones”, señalan fuentes del Ministerio de Economía, Industria y Competitividad. Desde el organismo dirigido por Luis de Guindos subrayan que el peso del ahorro complementario en planes de pensiones es muy reducido y que con esta reforma esperan atraer a más ahorradores, y no que haya una fuga en la ventana de liquidez.

En efecto, los 109.000 millones de euros que hay en planes de pensiones según la patronal Inverco apenas supone el 10% del PIB. Esta cifra se divide entre 72.500 millones en planes individuales -tercer pilar-, 35.800 millones en planes de empleo -segundo pilar- y otros 900 millones del sistema asociado, donde el promotor es una asociación o colectivo, como por ejemplo un sindicato.

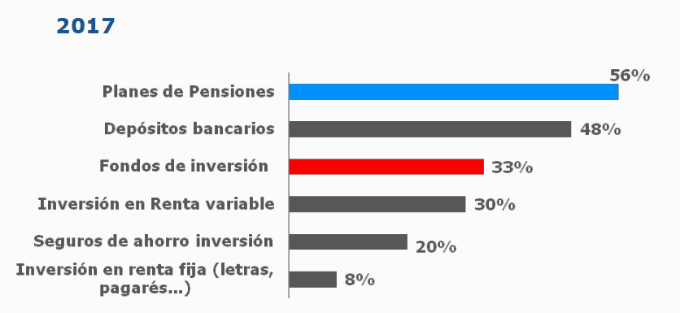

El crecimiento de estos números durante los últimos años ha dependido casi en exclusiva de la revalorización del patrimonio. A pesar de que los ahorradores encuestados por el Observatorio Inverco muestran un aumento de su popularidad, sólo un tercio hace aportaciones periódicas que apenas compensan las prestaciones. “Hay gestores que se limitan a comprar bonos y dejar el plan con una gestión pasiva. Ahora tendrán que mejorar su gestión y para el cliente será más atractivo que haya liquidez”, opina José María Luna. “Las comisiones eran más altas que los estándares europeos, aunque no creo que sea suficiente para impulsar este tipo de ahorro”, arguye Valero. La reforma de 2014 con el descenso de la comisión máxima del 2% al 1,5% no atrajo nuevos inversores. “Otra cosa es que la banca haga una campaña comercial brutal cuando se acerque la ventana de liquidez para atraer en otros productos ahorro de la competencia”, avisa otro economista.

Por su parte, únicamente el 20% de una muestra de 296 empresas encuestadas por KPMG dice tener al menos un plan de pensiones para sus trabajadores. Los datos de Inverco apuntan a que en España el resultado es que sólo 4 de cada 1.000 compañías tienen esta opción por la escasa penetración entre las pymes, cubriendo al 11% de la población activa.

La banca es una de las pocas excepciones en las que existen planes de empleo de forma masiva. En el resto de sectores, la negociación colectiva “está parada por la reforma laboral”, con lo que no hay introducción de nuevos planes de empleo, explica Mari Carmen Barrero, de UGT. En cualquier caso, critica estos productos: “La crisis ha puesto el foco en sus altas comisiones y en que pueden tener rentabilidades negativas. No podemos defender una herramienta en la que el capital no está garantizado y los trabajadores pueden perder su ahorro”.

En general, entre los expertos hay consenso sobre la necesidad de acometer una reforma amplia del sistema de pensiones, entendido como el cómputo de los tres pilares. “Falta un modelo de previsión complementaria. La última reforma con sentido del sistema de pensiones ocurrió en 2002”, asegura Claudio Bravo, de CC.OO.. “El gran problema es que hacemos reformas parcheadas. Hace falta una reforma profunda y global”, añade Valero.

Este mes, desde la OCDE también se realizó la misma recomendación para el Congreso de los Diputados. El economista jefe de la unidad de pensiones privadas de la OCDE señaló en una jornada organizada por Funcas e Ibercaja en el Parlamento que los costes de los planes privados aún “son elevados” y que “no hay modelo bueno o malo en la OCDE, pero el diseño debe ser global”.

Los expertos consultados por ‘Bolsamanía’ también apuntan a que el mayor impulso para el ahorro complementario en planes de pensiones debe venir desde el equipo de Montoro y no del de Guindos, tal y como tenía en su último programa electoral el PP. Actualmente, estos productos tienen una enorme ventaja fiscal a corto plazo, con una desgravación en la declaración de la renta por las aportaciones de hasta 8.000 euros o el 30% de la base imponible. Pero en el rescate, tributan por los tramos del IRPF, con lo que el peaje fiscal puede alcanzar la mitad del ahorro y los rendimientos, y afectar a otros ingresos como la pensión pública. Los fondos de inversión, acciones o bonos tributan con los tramos del ahorro, que van del 19% al 23%. “Los costes fiscales no incentivan el ahorro a largo plazo con este producto", recuerda Luna. Fuentes de Economía admiten que daría mucho atractivo a los planes, pero se limitan a recordar que “es competencia de Hacienda”.

Noticias relacionadas

El gasto en pensiones mantiene su crecimiento al 3% sin pacto en la Comisión de Toledo para frenarlo

Guindos excluye a los garantizados de la rebaja de las comisiones máximas de los planes de pensiones

Hacienda se olvida de la promesa del PP de mejorar la fiscalidad de los planes de pensiones

España aún es el país más 'generoso' con los pensionistas

Las empresas con planes de empleo aportan de media un 3% del salario 'pensionable'