- La emisión bruta ascenderá a 220.017 millones de euros, 1.000 millones menos que en 2016

- El Ministerio de Economía se ha marcado como objetivo alargar la vida media de la deuda y abaratar los costes

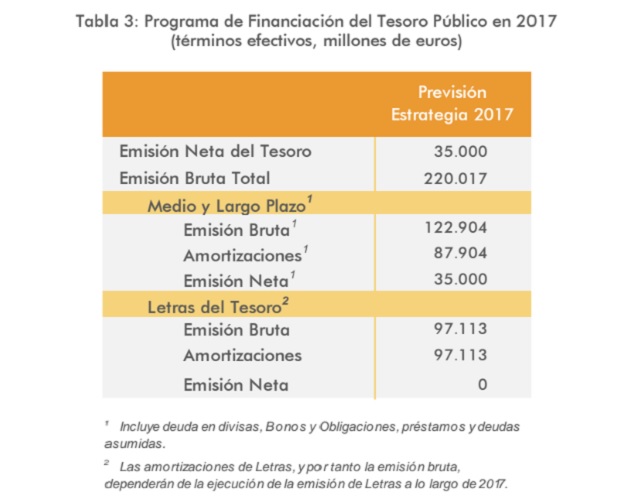

El Tesoro ha publicado este lunes la estrategia de financiación para 2017, ejercicio en el que la emisión bruta ascenderá a 220.017 millones de euros, lo que equivale a casi 7.000 euros por segundo. De esta cifra, 122.904 serán a medio y largo plazo, en el marco del objetivo de alargar la vida de la deuda pública.

El organismo adscrito al Ministerio de Economía y Competitividad reduce la emisión bruta prevista levemente desde los 221.364 millones de euros del pasado año, ejercicio en el que el Ministerio estima que ahorró 2.000 millones en intereses. Por su parte, la emisión neta, que es la diferencia entre los fondos captados en nuevas emisiones y los fondos necesarios para amortizar los valores emitidos anteriormente, será de 35.000 millones de euros. Una cifra en línea con los 35.043 millones de 2016.

Los objetivos para este ejercicio, explican en Economía, son abaratar costes, alargar la vida media de la deuda y diversificar la base de inversores, "igual que en años anteriores". "Estos objetivos parten del cumplimiento con holgura de la estrategia fijada en 2016", agrega el Ministerio que dirige Luis de Guindos en un comunicado. En este sentido, señala que la financiación neta de 35.043 millones de 2016 fue casi 10.000 millones inferior a lo previsto a principios de año, "gracias a la evolución de los ingresos públicos y un uso más eficiente de la tesorería del Estado".

El coste medio de las nuevas emisiones producidas en 2016 se redujo desde el 0,84% de 2015 hasta el 0,61%. Mientras que el coste de la deuda en circulación se situó en el 2,79%, en ambos casos "las cifras más bajas de la historia reciente del Tesoro". El Ministerio justifica este descenso en "la buena coyuntura y el mantenimiento de la confianza en España", a lo que hay que añadir el entorno de tipos de interés reducidos, las compras del Banco Central Europeo (BCE) de bonos que afectan al mercado de deuda y el bajo nivel de inflación.

Sobre el periodo de vida de la deuda que el Ministerio quiere alargar, el registro de 2016 fue de 11,4 años para la vida media de las emisiones a medio y largo plazo, por encima de los 8,1 años y más del doble que en 2012. La cartera de la deuda en circulación ha pasado así de tener una vida media de 6,2 años hasta los 6,81 años. Una evolución con la que, según defiende Economía, "se garantiza la sostenibilidad de la deuda del Estado ante las incertidumbres del entorno internacional". Para lograr esta meta, aumenta en 2.536 millones la financiación bruta a medio y largo plazo hasta los 122.904 millones, mientras que la emisión de letras se reducirá en 3.880 millones hasta los 97.113 millones.

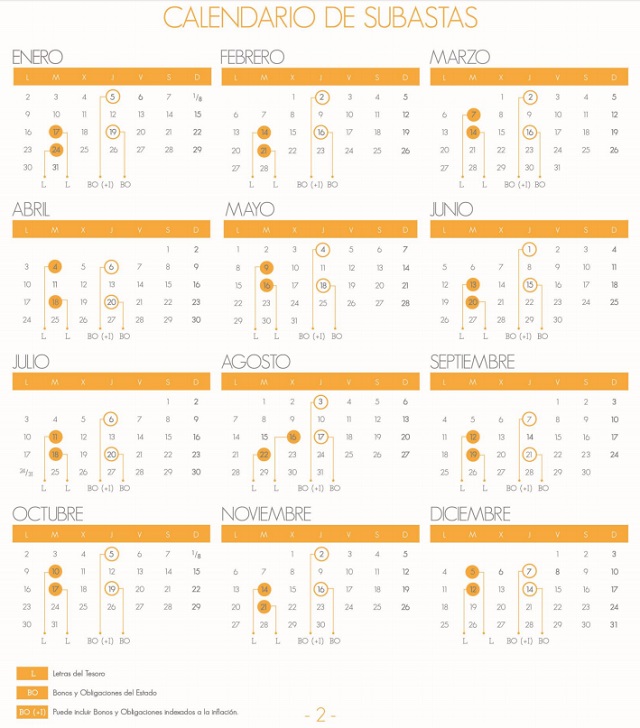

El Tesoro señala también en el comunicado que continuará con su programa de bonos y obligaciones indexados a la inflación europea, lo que permite "diversificar la base de inversores". Así, señala que se incorporará una posible referencia indexada en la primera subasta de cada mes. En los tres primeros años de vida del programa ha acumulado 28.544 millones de euros, con los que ha incrementado el peso en la cartera hasta el 3%.

Por otra parte, el Tesoro recurrirá a sindicaciones bancarias para colocar ciertas referencias, aunque "las subastas seguirán siendo el principal método de emisión de deuda del Estado". También habrá subastas especiales fuera del calendario habitual -ver tras el texto- "para dotar de liquidez a ciertas referencias y mejorar así el funcionamiento del mercado secundario". La nota también recoge la posibilidad de recurrir a colocaciones privadas en las que se emite un valor directamente a un inversor, "en condiciones de coste favorables para el Estado".

Calendario de emisiones

Emisiones por tipo de título