¿Qué impuestos hay que pagar al comprar y vender un piso? ¿Cómo se computan las ganancias a efectos del IRPF? Te explicamos todo lo que necesitas saber en materia fiscal a la hora de declarar la compra y la venta de una vivienda.

La compra y venta de pisos está sujeta a impuestos y debe, además, declararse en el IRPF. La pregunta surge al plantearse qué impuestos hay que pagar cuando vendemos un inmueble. Fiscalmente la venta de un inmueble tiene la consideración de una ganancia o pérdida patrimonial en la renta 2015, dependiendo de si se obtienen o no beneficios por la operación.

Dicho de otra forma, se integraría en el IRPF junto con el dinero de otras inversiones en las rentas del ahorro y sólo se pagarían impuestos en caso de que haya ganancia, es decir, de que se obtenga un beneficio. De esta forma, si se cierra la venta de una vivienda por un precio inferior al de compra, no habría ganancia y por lo tanto, al no generarse renta, no se pagarían impuestos en el IRPF. Esto no quiere decir que no haya que pagar otros tributos como el Impuesto de Transmisiones Patrimoniales al que deberá hacer frente el comprador, como veremos más adelante.

Cuántos impuestos pagas al vender la casa

Como norma general, las ganancias y pérdidas patrimoniales obtenidas por la transmisión de inmuebles se suman a la base imponible del ahorro cuando la vivienda haya permanecido más de un año en poder del contribuyente. Al hacerlo así tributarán, junto con el resto de inversión, en función de los siguientes tres tramos en la renta 2015, a la que nos enfrentamos ahora en 2016:

- Ganancias hasta 6.000 euros -> tipo del 19,5%

- Ganancias entre 6.000 y 24.000 euros -> tipo del 21,5%

- Ganancias superiores a los 24.000 euros -> tipo del 24,5%

Los tramos cambian para la renta 2016 y serán los siguientes:

- Ganancias hasta 6.000 euros -> tipo del 19%

- Ganancias entre 6.000 y 24.000 euros -> tipo del 21%

- Ganancias superiores a los 24.000 euros -> tipo del 24%

Como calcular el beneficio

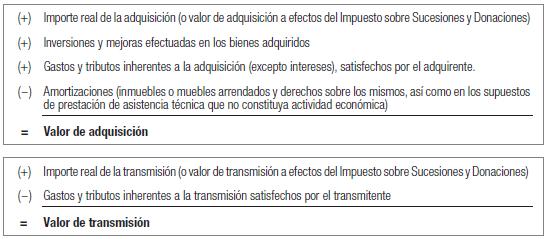

Para determinar el resultado de la venta hay que restar el valor de la venta al valor de compra actualizado por coeficiente. En el caso del valor de compra, este se obtiene de la suma del coste de la casa más los gastos inherentes a la misma, lo que a su vez incluye impuestos, notaría, registro y gestoría, pero no así los intereses pagados.

La fórmula a aplicar sería la siguiente:

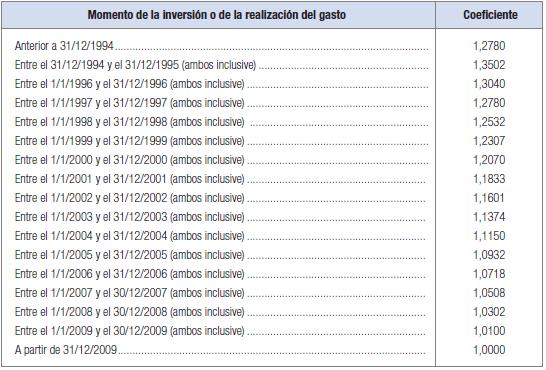

Por otra parte, los coeficientes de actualización son unos coeficientes reductores al incremento patrimonial y que en realidad sirven para adecuar el valor del piso al uso que se le ha dado. La Agencia Tributaria los publica de forma anual en el Manual de la Renta, dentro del apartado de ganancias y pérdias patrimoniales, aunque también se puede acceder a ellos en los Presupuestos Generales del Estado para el ejercicio en curso.

Estos coeficientes se aplican sobre el importe real de la adquisición, atendiendo al año en que se haya satisfecho, o sobre el valor de adquisición a efectos del Impuesto sobre Sucesiones y Donaciones, atendiendo al año de la adquisición. Si la adquisición del inmueble se hubiese financiado mediante un préstamo hipotecario, deberá aplicarse un único coeficiente de actualización, que será el que corresponda al año de la adquisición. también habrá que aplicar el coeficiente reductos sobre las inversiones o mejoras efectuadas, atendiendo al año en que se hubieran satisfecho las correspondientes cantidades, sobre los gastos y tributos inherentes a la adquisición, atendiendo al año en que se hayan satisfecho o sobre las amortizaciones, atendiendo al año al que correspondan y teniendo en cuenta que las mismas se entienden dotadas el 31 de diciembre de cada año.

Los coeficientes válidos en la actualidad son:

Conviene recordar que el pago del 19,5% de impuestos sólo se aplicará sobre las ganancias obtenidas, en ningún caso sobre el valor total de la venta. Esto hace que

Límites a loa coeficientes de abatimiento

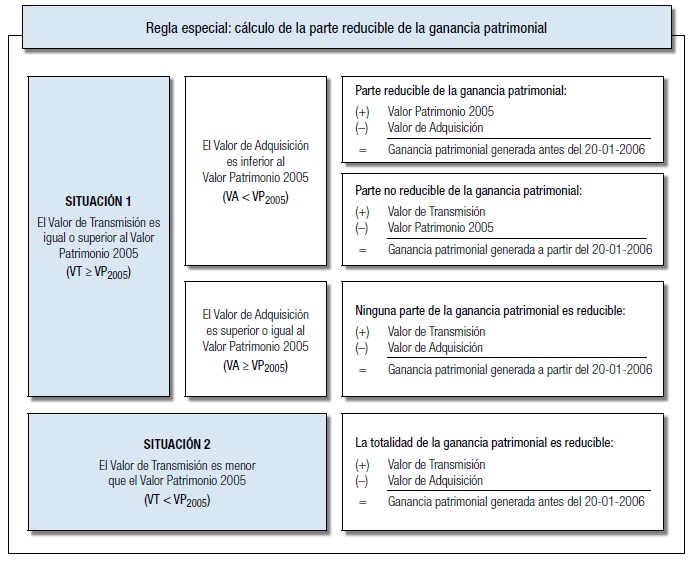

Todos estos coeficientes seguirán aplicándose a partir de 2015, sólo que con ciertos límites. Y es que los coeficientes de abatimiento desaparecen desde 2015 una vez se superen los 400.000 euros en operaciones. Es decir, si vendes tu casa por un valor de 300.000 euros, podrás seguir aplicándolos.

En este post explicamos cómo funcionan los coeficientes de abatimiento, aunque este es su esquema general a la hora de calcular una ganancia patrimonial:

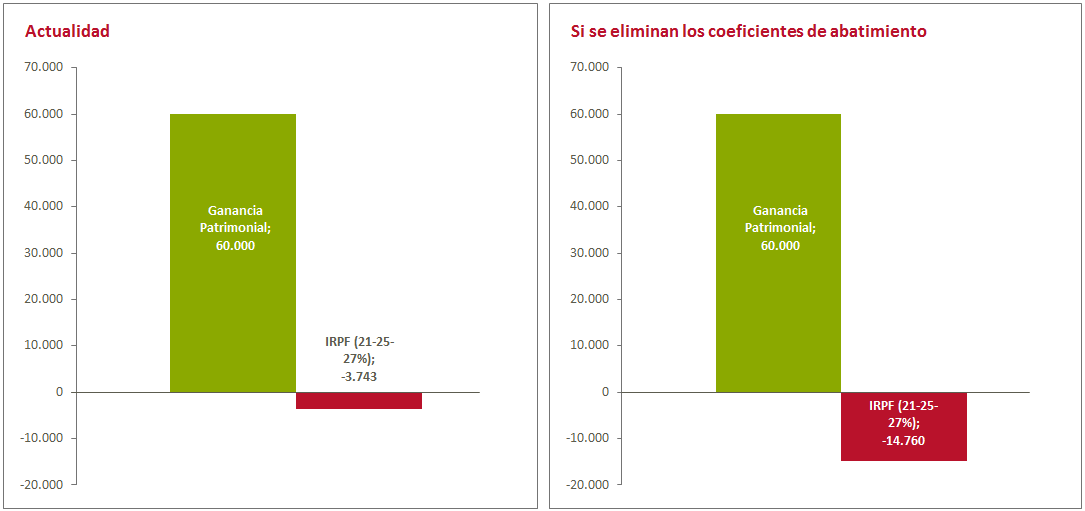

Y aquí puedes ver la diferencia ente aplicarlos y no aplicarlos a la hora de pagar impuestos:

Exenciones al pago de IRPF al vender la vivienda

Pero no todas las plusvalías obtenidas por la venta de inmuebles deben declararse. De hecho, existen una serie de supuestos en los que las ganancias se encuentran exentas.

Reinversión en vivienda habitual

La primera de ellas se refiere a la vivienda habitual y a la reinversión en vivienda habitual. En el caso de la reinversión en vivienda habitual deben cumplise una serie de requisitos para que efectivamente pueda practicarse la exención:

- Que la vivienda transmitida sea la habitual.

- Que las ganancias se destinen a la compra de vivienda habitual. En caso de destinar sólo un porcentaje de las ganancias a la reinversión, el resto deberá tributar de la forma que hemos descrito anteiriormente.

- Que la compra de la nueva vivienda habitual se produzca en un plazo de dos años desde la venta del piso o en su defecto dos años antes.

Además, debemos tener en cuenta que después no podremos aplicar también la deducción por adquisición de vivienda a ese mismo capital que estaba exento de tributar como ganancia. Además, esta desgravación por comprar casa no se aplica a las compras posteriores al 1 de enero de 2013-

Mayores de 65 años

Existe una excepción a la norma general y es la de personas mayores de 65 años o personas en situación de dependencia severa o de gran dependencia. En estos casos la transmisión de la vivienda siempre estará exenta de tributar.

En la transmisión cualquier tipo de bien inmueble no sólo la habitual, por parte de personas mayores de 65 años tampoco habrá que pagar impuestos por vender la casa siempre que el dinero obtenido se destine a crear una renta vitalicia asegurada. En este caso, hay que tener en cuenta que este tipo seguros de ahorro no permiten superar los 240.000 euros de póliza.

Dación en pago

Si las ganancias de la venta de tu vivienda se deben a una dación en pago al banco para cancelar la hipoteca que no podías pagar, también estarás exento de tributar en el IRPF. Esto mismo se aplicará a las ejecuciones hipotecarias.

Del mismo modo, si compraste tu casa entre el 12 de mayo y el 31 de diciembre de 2012 podrás aplicar una reducción del 50% sobre el beneficio obtenido según lo dispuesto por el Real Decreto-ley 18/2012, de 11 de mayo, sobre saneamiento y venta de los activos inmobiliarios del sector financiero, publicado en el BOE nº 114, de 12 de mayo de 2012.

Esta exención no se aplicará sobre las ventas o compras a familiares de hasta segundo grado.

Otros impuestos que pagarás al vender tu casa

Aunque no se trata de un tributo directamente relacionado con la venta, hay que recordar que el Impuesto sobre Bienes Inmuebles y el resto de tasas deberán estar al corriente de pago. Dicho de otra forma, no puedes vender tu casa si no has pagado el IBI, aunque después este se aplique a todo un año.

La alternativa que tienes es incluir ese IBI en el precio de la vivienda.

Cuántos impuestos pagas al comprar casa

Hasta ahora nos hemos fijado en la fiscalidad de la compra venta de vivienda desde el punto de vista del vendedor. Sin embargo, en esta operación intervienen dos personas y quien adquiere la casa no está libre de pagar impuestos.

En su caso la cuantía de los tributos se calcula de forma diferente y dependerá de si la casa es nueva o usada.

¿Transmisiones Patromoniales o IVA?

Aunque desde el principio hablamos de casas de segunda mano, nunca está de más recordar las bases de los impuestos que pagamos por nuestras compras y que básicamente pueden ser el IVA o el Impuesto de Transmisiones Patrimoniales.

El IVA sobre vivienda se aplica sólo a las casas de nueva construcción, no sobre las de segunda mano. Existen dos tipos de IVA sobre vivienda que son los siguientes:

- Vivienda Libre y Vivienda con Protección Pública (VPP) 10%

- Viviendas de Protección Oficial de Régimen Especial (VPO RE) y Viviendas de Protección Oficial de Promoción Pública 4%

Para la compra de vivienda de segunda mano se aplicará el Impuesto de Transmisiones Patrimoniales. Este tributo está cedido a las comunidades autónomas y el porcentaje a pagar varía entre el 6> y el 8%. En este caso, el porcentaje se aplica sobre el precio de venta o el valor escriturado del inmueble. Por eso mismo muchas personas trata de escriturar la casa por un valor inferior al de la compra.

Aquí puedes ver cómo funciona el Impuesto de Transmisiones Patrimoniales.

Muchas comunidades autónomas incluyen además reducciones para casos como el de familias numerosas.

Actos Jurídicos Documentados

El Impuesto de Actos Jurídicos Documentados forma parte en realidad del Impuesto sobre Transmisiones Patrimonales y Actos Jurídicos Documentados. El AJD también está transferido a las comunidades autónomas y se paga por los documentos jurídicos necesarios para cerrar la transmisión de la vivienda.

Se establece como un porcentaje del valor escriturado que cambia según la comunidad.

Si contratas una hipoteca, también tendrás que pagar el AJD por la constitución del préstamo.

Aquí puedes ver cómo funciona y cuánto asciende en cada caso.

Otras tasas y costes por comprar vivienda

Además de estos impuestos, el comprador de la vivienda tendrá que asumir otros gastos adicionales que son los siguientes:

- Gastos de tasación La tasación de la vivienda es obligatoria al contratar una hipoteca, aunque hay bancos que asumen este coste. El precio de dependerá de la sociedad de tasasción que elijas o que te imponga el banco.

- Gastos de Notaría. El notario también cobrará por su labor según lo estipulado por ley ENLACE

- Gastos de Registro Se paga por incluir el contrato en el Registro de la Propiedad y su coste debpende del precio de la compraventa.

- Gastos de Gestoría. Este es un gasto optativo. Puedes hacer tu los papeles o, como hace la inmensa mayoría, contratar a una gestoría para que se encargue de los trámites.

Estos son todos los impuestos que pagas por comprar o vender una casa. Si todavía tienes dudas, pregúntanos e intentaremos responderte.

Contenidos relacionados:

¿Algo que añadir? ¡No te cortes!