¿Tengo que hacer la declaración de la renta? ¿Quiénes están obligados a declarar en el IRPF? Esto es lo primero que todo el mundo debería preguntarse al pensar en el IRPF.

¿Quienes deben presentar la renta 2022?. En principio todos los contribuyentes están obligados a declarar, pero a la hora de la verdad existen unas cuantas excepciones para librarse de que el fisco nos lea la cartilla. La obligación de presentar el IRPF depende principalmente de la cuantía de los ingresos y su procedencia. En otras palabras, cuánto ganas y de dónde viene ese dinero.

Quienes deben hacer la declaración de la renta

Para empezar, la Ley de IRPF dicta en su artículo 8 que son contribuyentes por el Impuesto de la Renta todas «las personas físicas que tengan su residencia habitual en territorio español», así como «las personas físicas que tuviesen su residencia habitual en el extranjero por alguna de las circunstancias previstas en el artículo 10 de esta Ley».

El texto deja poco margen a la interpretación sobre quienes están obligados a hacer la renta. Y es que a priori, todo trabajador, pensionista y cualquier persona que obtenga algún tipo de renta, debe tributar por este impuesto y hacer la declaración de la renta.

Sin embargo, la realidad es diferente y existen varias salvedades a esta obligación general. De hecho, la obligatoriedad para tributar por el IRPF dependerá de los ingresos que se obtengan y su procedencia, así como de las deducciones que se pueda practicar cada contribuyente.

El Manual de la renta que cada año publica la Agencia Tributaria aborda en sus primeras páginas quienes deben hacer la declaración con información fácil de entender y ejemplos concretos, que desde aquí vamos también a explicar. Como siempre, en caso de duda, puedes plantearla en el apartado de «Comentarios» y trataremos de solventarla.

Obligados a hacer la renta: cuestiones generales

Más allá de las consideraciones básicas que acabamos de exponer, en principio, están obligados a declarar a Hacienda todos las personas con derecho a deducciones por inversión en vivienda, cuenta ahorro-empresa doble imposición internacional o que hayan realizado aportaciones a patrimonios protegidos de las personas con discapacidad, planes de pensiones, planes de previsión asegurados o mutualidades de previsión social, planes de previsión social empresarial y seguros de dependencia que reduzcan la base imponible, cuando ejerciten tal derecho durante el pasado año.

A estos hay que añadir quienes hayan disfrutado de las deducciones por maternidad y nacimiento o adopción. Estos contribuyentes también deberán presentar la renta.

Son varios los supuestos en los que el contribuyente está obligado a completar su declaración de la renta, aunque esto no implica que necesariamente tenga que pagar a Hacienda. Esto último dependerá del resultado de su declaración de la renta: negativo o positivo, es decir, cobrar o pagar.

Sin embargo, los ingresos siguen siendo la principal vara para determinar quienes están obligados a declarar el IRPF. Además, también serán los que determinen cuánto habrá que pagar en la renta, según lo que marquen las tablas de IRPF.

El mínimo de ingresos para tener que hacer la renta

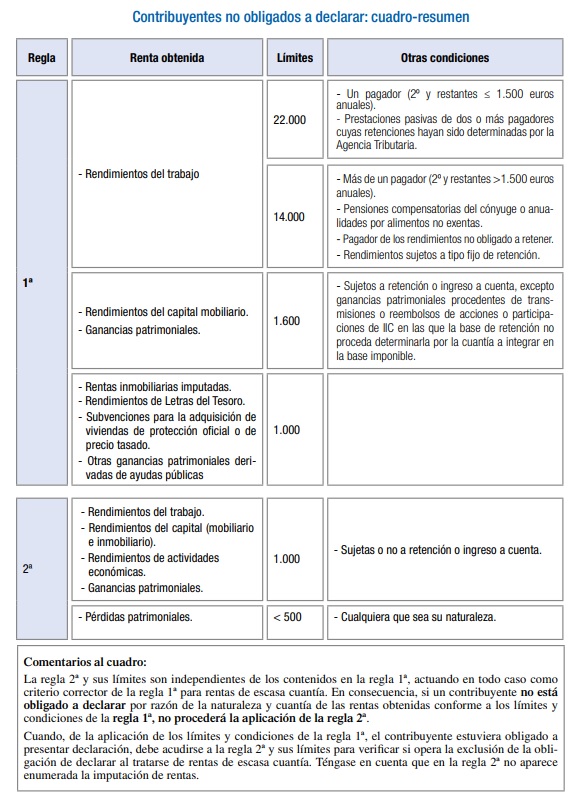

¿Hasta cuánto puedo ganar sin estar obligado a declarar la renta? Con carácter general, los contribuyentes que hayan percibido rentas inferiores a los 22.000 euros brutos anuales de un solo pagador estarán exentos de tributar. Es decir, podrán declarar si desean hacerlo pero no están obligados (en la mayoría de los casos el resultado de su declaración será a devolver y cobrarán parte de lo que adelantaron a Hacienda vía retenciones de IRPF).

Sin embargo, existen excepciones a esta regla general, empezando por los trabajadores con más de un pagador. En este caso, la suma de las cantidades percibidas del segundo y siguientes no podrá superar los 1.500 euros. Es decir, la práctica totalidad de los pluriempleados deberá cumplir con la AEAT.

Si se supera esa cifra, los ingresos totales por el rendimiento de trabajo deberán ser inferiores a los 14.000 euros (12.000 euros en ejercicios pasados y 15.000 euros a partir de 2023).

Por ejemplo, una persona que haya cambiado de empresa a mitad de año pero que no supere la renta de 22.000 euros estará casi con total seguridad obligada a declarar si ha cobrado más de 1.500 euros de la segunda empresa y ha percibido más de 14.000 euros en todo el ejercicio.

En este punto, conviene aclarar que los pagos de la Seguridad Social tienen la consideración fiscal de segundo pagador a efectos fiscales, con todo lo que esto implica. Esto incluye desde el paro hasta la pensión de jubulación y otras pensiones.

Este límite de 14.000 euros para estar exento de hacer la renta también se aplica a los siguientes tipos de ingresos:

- Pensiones compensatorias del cónyuge o anualidades por alimentos no exentas.

- Contratos en los que el pagador de los rendimientos del trabajo no esté obligado a retener

- Cuando se perciban rendimientos íntegros de trabajo sujetos a un tipo fijo de retención

Existe una salvedad a los dos pagadores. Es la que afecta a pensionistas cuyos únicos rendimientos consistan en las prestaciones pasivas que figuran el el artículo 17.2a de la Ley de IRPF y provengan de dos o más pagadores, además de haber sufrido la retención de IRPF a través del modelo 146 de la AEAT. Cuando el pagador no esté obligado a retener, como ocurre con las pensiones procedentes del extranjero.

Dos ejemplos para saber si estás obligado a declarar en el IRPF por ingresos

Para terminar de entender quienes tienen que hacer el IRPF y quienes pueden no hacerlo, nada como dos ejemplos concretos, con cifras y daros.

Juan ha tenido dos trabajos en 2021. Por el primero ha ingresado 20.000 euros y por el segundo apenas 1.000 euros. En total, suma 21.000 euros de salario ¿Está obligado a hacer la declaración de la renta? No, ya que la suma de sus ingresos del segundo y posterior pagadores no supera los 1.500 euros.

Mientras, Pedro ha cobrado 16.500 euros, de los cuáles 12.000 son de un primer trabajo, 2.500 del paro y 2.000 de un nuevo trabajo ¿Está obligado a declarar el IRPF? Sí, porque los ingresos del segundo y posterior pagadores (el paro más el nuevo trabajo) superan los 1.500 euros en su conjunto y el total de las ganancias excede de 12.000 euros. Y es que a efectos de la declaración de la renta, el paro cuenta como un segundo pagador, al igual que la Seguridad Social en caso de baja laboral.

He estado en ERTE, computa como un segundo pagador

Los ERTE fueron protagonistas de la renta tras el coronavirus. ¿Estás obligado a hacer la renta si has estado en ERTE? No necesariamente, aunque es fácil que sí.

Los ERTE computan como un rendimiento de trabajo, igual que tu salario, y para Hacienda son un pagador más. Es decir, si has trabajado para tu empresa y has cobrado las ayudas por el ERTE, tienes dos pagadores a efectos de la renta. El resultado es que tendrás que hacer la renta si:

- Has cobrado más de 14.000 euros en total y más de 1.500 euros del SEPE por el ERTE (suponiendo que el SEPE sea el segundo pagador).

- Si has cobrado más de 22.0000 euros y menos de 1.500 euros del SEPE por el ERTE.

Para aclarar dudas, aquí te explicamos cómo tributan los ERTE en la renta.

Otros ingresos más allá del salario que afectan a tu obligación de hacer la renta

Aunque cada vez que pensamos en ingresos lo hacemos automáticamente en el salario, la nómina no es, ni mucho menos, la única fuente de ingresos. En la renta cabe cualquier dinero que entre en la cuenta corriente. Así, Hacienda también tiene en cuenta el dinero de inversiones, lo que técnicamente se consideran rendimientos del capital mobiliario o ganancias y pérdidas patrimoniales.

De esta forma, la Agencia Tributaria ‘aborda’ también a quienes se ganan la vida invirtiendo, quienes cuentan con un gran patrimonio que les genera grandes ingresos o quienes obtienen rentas del alquiler de vivienda, por poner tres ejemplos. .

Rendimientos del capital mobiliario y ganancias patrimoniales

Por otra parte, si sólo se han obtenido ingresos a través de rendimientos del capital mobiliario, lo que incluye intereses de cuentas corrientes, no se estará obligado a declarar hasta no superar los 1.600 euros. Para realizar el cálculo también se tendrán en cuenta las ganancias patrimoniales, que incluyen premios en concursos, juegos online, póker o reembolso de fondos de inversión, entre otras.

Para formar parte del cálculo, tanto los rendimientos de capital mobiliario como las ganancias patrimoniales deberán haber estado sometidas a retención o ingreso a cuenta del IRPF, según fuese el caso.

Rentas inmobiliarias

La ley establece que para las rentas inmobiliarias imputadas, así como los rendimientos íntegros del capital mobiliario no no sujetos a retención derivados de Letras del Tesoro y subvenciones para la adquisición de la viviendas de protección oficial o de precio tasado el límite conjunto será de 1.000 euros anuales.

Por otra parte, estarán exentos de declarar los contribuyentes que sólo hayan obtenido ingresos del trabajo, del capital, de actividades económicas y ganancias patrimoniales cuando la suma de todas no supere los 1.000 euros y las pérdidas patrimoniales no excedan de 500 euros. Esta regla no se aplicará si el contribuyente quiere beneficiarse de la deducción por vivienda habitual, la deducción por cuenta ahorro empresa o por doble imposición internacional.

El caso de los autónomos

¿Eres trabajador autónomo? Pues olvídate de todo lo anterior. Si estás dado de alta como autónomo y en el IAE tu declaración de la renta será algo diferente y también tu obligación de presentar el IRPF. Y es que por el mero hecho de haber realizado una actividad económica estarás obligado a presentar la declaración de la renta si los ingresos de la misma superan los 1.000 euros.

De esta forma, si has ganado más de 1.000 euros con tu trabajo como autónomo deberás hacer la declaración de la renta con todos los inconvenientes del trabajador por cuenta propia, para el que Hacienda no compone un borrador de la renta al no saber cómo distribuir los ingresos y gastos. Sí que podrás acceder a tus datos fiscales, pero éstos no se trasladarán al programa renta web de forma automática.

Otras dudas generales sobre la obligación de declarar en la renta

Más allá de estos casos, hay una serie de preguntas habituales sobre quiénes tienen que hacer el IRPF. Son las siguientes:

¿Tengo que hacer la renta si la hice el año anterior?

No. El hecho de hacer la renta un año no implica que debas hacerla el siguiente. Cada ejercicio fiscal funciona de forma independiente.

Y lo mismo se aplica a la forma en la que presentaste la renta, si fue el IRPF individual o conjunto. Cada año puedes cambiar de modalidad.

He pedido el borrador ¿Tengo que presentar la renta?

En absoluto. Haber solicitado tu número de referencia y haber accedido al borrador de la renta o a renta web tampoco hace que estés obligado a hacer la renta.

De hecho, es recomendable que lo pidas tanto si estás obligado a declarar como si no. Y es que, es fácil que Hacienda te devuelva y con el borrador podrás comprobarlo fácilmente.

He estado en paro todo el año ¿debo declarar?

El dinero del paro no forma parte de las rentas exentas en el IRPF. De hecho cuenta como un pagador más al hacer la declaración de la renta. No se diferencia en nada de un sueldo al uso a efectos de Hacienda.

Si solo has cobrado el paro por parte de Hacienda lo más normal es que no tengas que declarar porque tus ingresos no superarán los 22.000 euros. La cosa cambia si has estado empleado y parado. En ese caso es muy posible que debas rendir cuentas a Hacienda sí o sí.

Si, además, has cobrado algún tipo de seguro por invalidez o por desempleo, las opciones de tener que hacer la renta se multiplicarán.

Y recuerda, si has aprendido algo o ha sido de utilidad ¡Ayúdanos a difundirlo compartiendo en redes sociales!

¿Algo que añadir? ¡No te cortes!