La crisis del coronavirus empieza a asemejarse a algunos de los episodios más dramáticos de la crisis financiera post Lehman Brothers. Gestores como los de Dunas Capital ya estiman que el rating de la deuda de las empresas europeas baje hasta los niveles de 2011 ó 2012, en plena crisis del euro. En cuanto a los famosos eurobonos o coronabonos, por los que se está haciendo un fuerte ‘lobby’ desde países como España, desde A&G Banca Privada creen que este proyecto “aún es prematuro”.

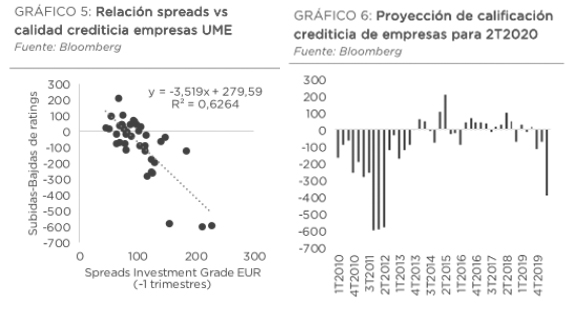

En un análisis realizado por Dunas Capital, de hasta qué punto los diferenciales de crédito ‘investment grade’ están recogiendo un deterioro marcado de los ratings en Europa, los resultados proyectan que el mercado de renta fija privada está descontando hoy un deterioro significativo del agregado de la calidad crediticia de las empresas de la zona euro para el segundo trimestre del año. De hecho, puntualizan sus analistas, esta proyección “plantearía un contexto relativamente similar al que se observó durante la crisis del 2011 y del 2012”, que terminó con la famosa frase “Whatever it takes” de Mario Draghi en julio de 2012 para evitar el colapso.

Las señales apuntan inequívocamente hacia este escenario. El grado de correlación entre los ‘spreads’ del ‘investment grade’ europeo y un índice que mide la evolución del rating agregado de las empresas europeas (número de subidas de rating menos el de bajadas) “es bastante significativo, existiendo además la capacidad de adelantar el comportamiento de la segunda en un trimestre”, según Dunas Capital.

Didier Saint-Georges, miembro del comité estratégico de inversión de Carmignac, cree que el precio de los bonos puede ser extremadamente volátil y es posible que se produzcan “importantes problemas de liquidez”, pero prevé que “los bonos de los emisores que logren salir indemnes de este periodo sin precedentes pueden, en estas circunstancias, ofrecer puntos de entrada muy interesantes” a los inversores. A juicio de la gestora francesa, “la dificultad para el inversor reside en la necesidad de contar con una marcada tolerancia a la volatilidad y, sobre todo, de efectuar análisis muy exhaustivos de la solvencia de las empresas”, una tarea nada fácil en estos momentos.

El semáforo de los mercados financieros de Singular Bank ha pasado al color naranja en los bonos grado de inversión, pero sigue en rojo en lo relativo a los bonos europeos por debajo del grado de inversión. Si bien es cierto que, en los últimos días, los diferenciales de crédito se han estrechado (mucho más en el ‘investment grade’ que en el ‘high yield’), “los dos índices están todavía muy lejos de los niveles con los que iniciaron el año”, subraya el equipo de Inversiones y Productos del banco privado.

Noticia relacionada

La previsión de Diego Fernández Elices, director general de Inversiones de A&G Banca Privada, es que la pandemia va a desencadenar “una recesión fuerte pero temporal, no una depresión”. El gestor advierte que aún quedan por ver revisiones a la baja, tanto macroeconómicas como en estimaciones de beneficio en las empresas.

Así, los expertos de Dunas Capital opinan que, si bien el atractivo del segmento europeo de crédito con grado de inversión ha aumentado, ni mucho menos se puede hablar de un contexto ideal que allane el camino para hacer compras a gran escala. Pesa mucho la incertidumbre respecto a la duración de la crisis del Covid-19 y el temor a que el grado de contagio en Estados Unidos pueda llegar a ser muy significativo. Entre tanto, apuestan por los sectores de TMT (tecnología, medios de comunicación y telecomunicaciones), alimentación y ‘utilities’ (servicios públicos).

¿SE EMITIRÁN CORONABONOS?

En la deuda pública europea, el debate en estos días gira sobre si, finalmente, se emitirán por primera vez en la historia de la UE eurobonos o, si es una emisión concreta por el virus, coronabonos. Nueve países apoyan su creación, entre ellos España, Italia o Francia, pero tienen en contra a Alemania y Países Bajos. Los líderes se han dado un nuevo plazo de 15 días para tratar este y otros temas relacionados con el ‘shock’ sanitario y económico que está viviendo el continente.

“El eurobono es un concepto todavía por implementar. Nada es descartable, pero antes de que se activen los eurobonos o coronabonos, que se active el Mecanismo Europeo de Estabilidad Financiera (MEDE), que ya tiene un presupuesto. Sin duda alguna, sería bueno tener deuda mancomunada como europeos y, aunque no es descartable, sí es prematuro”, según Fernández Elices, de A&G Banca Privada.