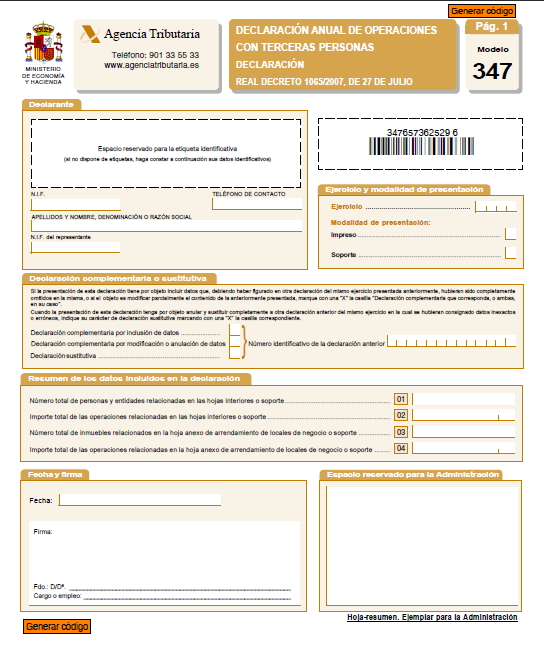

El Modelo 347 de la Agencia Tributaria es la declaración anual informativa de operaciones con terceras personas que todo empresario debe presentar si ha realizado operaciones por valor superior a 3.005,06 euros con alguno de sus clientes. Descubre cuanto hay que presentar el modelo 347, cómo hacer y sus fechas clave.

El calendario fiscal del autónomo y la empresa está plagado de citas con la Agencia Tributaria entre presentación de impuestos y declaraciones informativas. Los primeros meses del año acumulan muchas de estas obligaciones fiscales. De hecho, es en los primeros meses cuando hay que presentar el modelo 347

Qué es el modelo 347

El Modelo 347 es la declaración informativa de operaciones con terceras personas. Como todo modelo informativo, no implica el pago de impuestos, sólo comunicar ciertos datos a Hacienda.

En concreto, habrá que informar sobre todas las operaciones con un cliente o proveedor que superen los 3005,06 euros al año. Para saber si superas la cifra, bastará con sumar las operaciones con cada cliente a lo largo del ejercicio. Al hacer la operación es necesario sumar tanto ventas como compras

La Agencia Tributaria utilizará después esa información para cruzar datos entre proveedores y ver que todos declaran lo mismo.

Como se trata de una suma anual, el momento de presentar el modelo 347 es en los primeros meses del año.

Quienes deben presentar el modelo 347

Presentar el Modelo 347 es obligatorio para todos los empresarios y profesionales que hayan realizado operaciones con terceras personas por un valor superior a 3.005,06 euros, así como las entidades mencionadas en el artículo 35.4 de la Ley General Tributaria. Además, también estarán obligadas a declarar el modelo 347 las sociedades, asociaciones, colegios profesionales u otras entidades que, entre sus funciones, realicen la de cobro, por cuenta de sus socios, asociados o colegiados, de honorarios profesionales o de derechos derivados de la propiedad intelectual, de autor u otros.

La información de las operaciones se suministrará desglosada trimestralmente en bienes y servicios entregados y recibidos, excepto la relativa a las cantidades percibidas en metálico, que presentará en términos anuales.

Quienes están excluidos

Existen excepciones a la norma general y de esta forma quedarán excluidos de presentar el Modelo 347 de declaraciones con terceros quienes cumplan los siguientes requisitos.

- Empresas sin sede en España: quienes realizan en España actividades empresariales o profesionales sin tener en territorio español la sede de la actividad económica, un establecimiento permanente o su domicilio fiscal o, en el caso de entidades en régimen de atribución de rentas constituidas en el extranjero, sin tener presencia en territorio español.

- Determinados profesionales: no declararán las personas físicas y entidades en atribución de rentas en el IRPF, por las actividades que tributen en dicho impuesto por el método de estimación objetiva y en el IVA por los regímenes especiales simplificado o de la agricultura, ganadería y pesca o del recargo de equivalencia, salvo por las operaciones que estén excluidas de la aplicación de los citados regímenes, así como aquellas otras por las que emitan factura.

- Quienes no superen 3.005,06 euros en operaciones: los obligados tributarios que no hayan realizado operaciones que superen la cantidad de 3.005,06 euros durante el año natural correspondiente o de 3.00,51 euros durante el mismo periodo, cuando realicen la función de cobro por cuenta de terceros de honorarios profesionales o de derechos derivados de la propiedad intelectual, industrial o de autor u otros por cuenta de sus socios, asociados o colegiados.

- Los obligados tributarios que hayan realizado exclusivamente operaciones excluidas al deber de declaración, según lo dispuesto en el artículo 33 del Real Decreto 1065/2007.

- Los obligados tributarios que deban informar sobre las operaciones incluidas en los libros registro del IVA, según el artículo 36 del Real Decreto 1065/2007.

- Opreaciones y facturas con retención de IRPF. Si todas las facturas que has emitido a un cliente incluyen la correspondiente retención de IRPF, no estarás obligado rellenar la declaración informativa. Y es que Hacienda ya comprobará estos datos a través del Modelo 111 de retenciones. Aquí puedes ver qué retención de IRPF incluir en cada factura.

Qué hay que declarar

No todas las operaciones deben registrarse en el Modelo 347. La Ley indica que, con carácter general, estas son las operaciones que sí computarán, siempre que superen los mencionados 3.005,06 euros:

- Entregas y adquisiciones de bienes, operaciones habituales o atípicas.

- Prestación y adquisición de servicios, operaciones habituales o atípicas.

- Subvenciones y ayudas no reembolsables.

- Operaciones inmobiliarias.

- Operaciones de entidades aseguradoras.

- Anticipos de clientes y a proveedores (cuando se realice la operación se declarará el importe de la misma minorado en el importe del anticipo).

Qué operaciones quedan fuera

Como ocurre con la obligación de tributar, también hay operaciones que no es necesario incluir en la declaración de operaciones con terceros y son las siguientes:

- Entregas de bienes o prestaciones de servicios por las que los obligados tributarios no han expedido ni entregado factura o documento sustitutivo.

- Operaciones realizadas al margen de la actividad empresarial o profesional del obligado tributario.

- Entregas, prestaciones o adquisiciones de bienes o servicios efectuadas a título gratuito exentas del Impuesto sobre el Valor Añadido (IVA).

- Arrendamientos de bienes exentos del Impuesto sobre el Valor Añadido (IVA) realizados por personas físicas o entidades sin personalidad jurídica al margen de cualquier otra actividad empresarial o profesional.

- Adquisiciones de efectos timbrados o estancados y signos de franqueo postal, excepto los que tengan la consideración de objetos de colección.

- Operaciones realizadas por las entidades o establecimientos de carácter social.

- Importaciones y exportaciones de mercancías, y las operaciones realizadas directamente desde o para un establecimiento permanente del obligado tributario situado fuera del territorio español, salvo que aquel tenga su sede en España y la persona o entidad con quien se realice la operación actúe desde un establecimiento situado en territorio español.

- Entregas y adquisiciones de bienes que supongan envíos entre el territorio peninsular español o las islas Baleares y las islas Canarias, Ceuta y Melilla.

Además, como norma general, todas aquellas operaciones respecto de las que exista una obligación periódica de suministro de información a la Administración tributaria estatal mediante declaraciones específicas.

Cuando se presenta el modelo 347

El plazo de presentación del Modelo 347 comienza el 1 de febrero. Eso no quiere decir que debas cumplir con la declaración informativa ese mismo día.

La fecha límite para rellenar el Modelo 347 es el 28 de febrero. En otras palabras, tienes todo un mes para informar a Hacienda de tus operaciones con terceras personas.

Desde la web de la AEAT amplían ese plazo máximo para presentar el 347 en cuatro días siempre que “por razones de carácter técnico no fuera posible efectuar la presentación a través de Internet en en plazo reglamentario para la declaración” informativa.

Para agilizar el proceso, la Agencia Tributaria ha creado una sección específica donde descargar el modelo y los programas de ayuda.

Presentar el modelo 347 fuera de plazo

Ahora que ya sabes cuándo presentar el modelo 347 ¿Qué ocurre si se te ha olvidado o no sabías que estabas obligado?

Lo primero que debes tener claro es que no conocer tus obligaciones fiscales no te exime de su cumplimiento. En otras palabras, a Hacienda le importa poco si sabías o no que debías rellenar el modelo informativo. Por eso, cuando se ha pasado el plazo para presentar el modelo, lo mejor es remediarlo cuanto antes y rellenarlo fuera de plazo.

Como es lógico, Hacienda te sancionará. Sin embargo, la sanción será menor que si es Hacienda quien descubre el error. También será menor cuanto antes lo hagas. En otras palabras, si tardas más en presentar el modelo, pagarás más, y lo mismo ocurre con el importe de las operaciones. En este artículo puedes ver las sanciones por presentar los impuestos fuera de plazo.

¿Algo que añadir? ¡No te cortes!