Todos los productos del ahorro se verán afectados de una u otra forma por la reforma fiscal y los fondos de inversión no son ninguna excepción. Sin embargo, los cambios son menores que los que han sufrido su tradicional competidor los planes de pensiones ¿Quien sale vencedor en esta lucha fiscal?

Si algo ha tenido la última reforma fiscal del Gobierno es que, como suele decirse, no ha dejado títere con cabeza. Más allá de lo conveniente de cambios más profundos o de lo acertado de los lo cierto es que desde las tablas de IRPF hasta la fiscalidad de los productos financieros, pasando por los mínimos personales, todo será diferente a partir de 2015. Como es lógico, los fondos de inversión no se libran y también tributarán de forma diferente o, mejor dicho, a unos tipos diferentes. ¡Vamos a verlo!

Nuevos tipos del ahorro

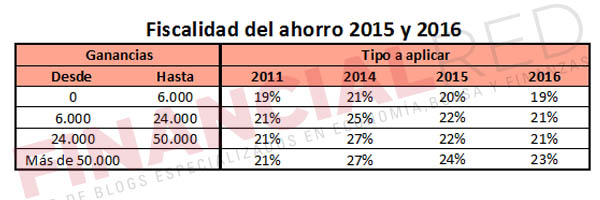

Lo primero que cambia y que afecta en realidad a todos los productos financieros en general salvo contadas excepciones son los tipos de las rentas del ahorro. Es decir, el porcentaje de los beneficios que se destinarán al pago de impuestos. La reforma opta por un modelo más progresivo y para ello introduce un nuevo tramo.

La composición de los tramos de las rentas del ahorro a partir de 2015 será la siguiente.

Como se puede apreciar, en 2016 hay un nuevo cambio que establece los que se supone que serán los tipos definitivos.

Con los datos de 2015, esto quiere decir que una persona que gane 30.000 euros pagará un 20% por los primeros 6.000 euros de beneficio o 1.200 euros, a lo que hay que sumar un 22% por los 18.000 euros que ganó entre 6.000 y 24.000 euros o 3.960 euros. Finalmente los 6.000 euros que restan hasta sumar los 30.000 de beneficio tributarán también al 22%, lo que suma otros 1.320 euros. En total, terminará pagando 6.480 euros frente a los 6.840 euros que pagará en 2014.

El traspaso sigue exento

Sin embargo, la mejor noticia es que el traspaso entre fondos de inversión seguirá exento. Es decir, se mantiene una de las grandes ventajas de los fondos de inversión frente a otros productos. Gracias a ella, no habrá que pagar impuestos por las ganancias generadas por un fondo de inversión siempre y cuando el dinero se utilice para contratar otro fondo. Esto consigue diferir el pago de impuestos y ahorrarnos cuando menos un 20% de lo que habríamos pagado a Hacienda y que ahora seguirá en nuestra cuenta.

Siguendo con el ejemplo anterior, estamos hablando de una diferencia de 3.960 euros más en la cuenta. Si aplicamos una modesta revalorización del 4%, habríamos dejado de ganar 158,4 euros cada año sólo en concepto de beneficios generados.

La lucha con los planes de pensiones

Si los fondos de inversión han salido ganando claramente con la reforma no se puede decir lo mismo de los planes de pensiones. Su fiscalidad ha tenido lo que comúnmente llamaríamos una de cal y otra de arena. Por un lado ha perdido parte de sus ventajas fiscales pero por otro ha visto cómo se solventaba uno de sus grandes handicaps.

En este sentido, se han reducido las deducciones que se pueden practicar por invertir en planes de pensiones. De los 10.000 euros actuales que permiten reducir la base imponible para los menores de 50 años y los 12.500 para los mayores de 50 años, pasamos a una única cifra de 8.000 euros. Es decir, el impacto de invertir en planes de pensiones en la declaración de la renta disminuye y por lo tanto pierden uno de sus grandes atractivos.

Sin embargo, la reforma también supone un empujón a estos productos terminando con sus problemas de liquidez. Y es que a partir de 2015 se podrán retirar los planes de pensiones con más de diez años. Dicho de otra forma, si pasados diez años desde que se abrió el plan se decide que es mejor rescatarlo por el motivo que sea, se podrá hacer y tributará, como venía haciéndolo ahora, como renta del trabajo.

En términos generales, los fondos de inversión toman todavía más ventaja frente a los planes de pensiones, ya que las ventajas fiscales en las aportaciones de los segundos se reducen y su cobro sigue siendo fiscalmente mucho peor que el de los primeros. Para entendernos, mientras que por un fondo pagamos a Hacienda el porcentaje antes citado de los beneficios, en el caso de los planes de pensiones pagaremos como si se tratase de nuestro suelo no por los beneficios, sino por los derechos consolidados, que incluyen tanto beneficios como capital aportado. En estas condiciones ¿Quién creéis que sale ganando?

Imagen – qvist e iluistrator en Shutterstock

¿Algo que añadir? ¡No te cortes!