El Impuesto sobre el Patrimonio es un impuesto indirecto que se paga al mismo tiempo que la declaración de la renta y sirve para gravar la simple posesión de bienes para quienes superan cierto umbral. Te contamos todo lo que tienes que saber al respecto.

El Impuesto sobre el Patrimonio es un impuesto de carácter directo que como su propio nombre indica, grava el patrimonio neto o, dicho de otra forma, las posesiones de las personas físicas. Se encuentra cedido a las comunidades autónomas. Son éstas las que se encargan de su recaudación, gestión y regulación.

En el año 2008, el Impuesto sobre el Patrimonio recibió una bonificación general de su cuota, sin eliminarse. También desapareció la obligación de presentar la declaración por este impuesto. Sin embargo, en 2011, se restableció el impuesto mediante el Real Decreto-Ley 13/2011, de 16 de diciembre. Lo que en principio iba a ser una medida temporal para los ejercicios 2011 y 2012 sigue vigente hoy en día y afecta también al ejercicio 2014.

El Impuesto sobre Patrimonio en la declaración de 2014

La declaración de IRPF que el contribuyente debe presentar durante 2013 es la correspondiente al pasado ejercicio fiscal (2012). De tal forma, que la presentación de la declaración del Impuesto sobre Patrimonio deberá realizarse en los mismos plazos que las de IRPF, debido a ese restablecimiento temporal. A partir de iba 2013 a desaparecer nuevamente la obligación de contribuir, pero finalmente se ha mantenido para quienes superen cierto humbral de renta.

¿Qué grava el impuesto?

En principio se grava todo el patrimonio de la persona, independientemente de donde estén situados los bienes, pero a efectos reales, sólo se graban los bienes o derechos que puedan ejercitarse en territorio español. Aclarado este punto, lo más importante es saber qué elementos están afectos por el impuestos, es decir, qué bienes o derechos tiene en consideración el Impuesto sobre el Patrimonio. Y es que en este punto existen algunas excepciones que debemos conocer.

¿ Quien debe presentar declaración?

Están obligados a presentar declaración los sujetos pasivos cuya cuota tributaria, determinada de acuerdo con las normas reguladoras del Impuesto y una vez aplicadas las deducciones o bonificaciones que proceddam, resulte a ingresar, o cuando, no dándose esta circunstancia, el valor de sus bienes o derechos, determinado de acuerdo con las normas reguladoras del impuesto, resulte superior a 2.000.000 euros.

En este sentido, están exentos de tributar:

- Bienes integrantes del Patrimonio Histórico Español.

- Bienes integrantes del Patrimonio Histórico de las Comunidades Autónomas.

- Objetos de arte y antigüedades cuyo valor sea inferior a las cantidades que se establezcan en el artículo 26.4 de la Ley 16/1985.

- El ajuar doméstico, que se entiende como los efectos personales y del hogar

- Los derechos de contenido económico que correspondan por aportaciones realizadas o primas satisfechas a sistemas de previsión social. Esto incluye planes de pensiones, planes de previsión asegurados, seguros privados que cubran la dependencia, planes de previsión social empresarial, y contratos de seguro colectivo distintos de los PPSE

- Los derechos derivados de la propiedad intelectual o industrial

- Bienes y derechos afectos a actividades económicas y participaciones en entidades contemplados en el artículo 4 de la Ley del Impuesto sobre el Patrimonio.

- La vivienda habitual del contribuyente, hasta un importe máximo de 300.00 euros. (Recordar que la deducción por vivienda habitual se limita actualmente sólo a las adquisiciones realizadas con posterioridad al uno de enero de 2013).

Además, los contribuyentes que residan en Canarias y Casilla y León podrán aplicar también la exención a los elementos que formen parte del patrimonio protegido de personas con discapacidad.

Cómo tributa el Impuesto sobre el Patrimonio

La base imponible del Impuesto sobre el Patrimonio se reducirá, en concepto de mínimo exento, al importe aprobado por la comunidad autónoma. Si no hubiese regulado el mínimo exento, la base imponible se reducirá en 700.000 euros.

En este sentido, las comunidades donde sí hay un mínimo exento regulado son las siguientes:

El importe del mínimo exento aplicable en 2014 por los contribuyentes del Impuesto sobre el Patrimonio por obligación personal es, con carácter general, de 700.000 euros, salvo en las siguientes Comunidades Autónomas:

- Cataluña, con un mínimo exento de 500.000 euros, por debajo de la norma general

- Extremadura, donde el mínimo varía para para las personas con alguna discapacidad física, psíquica o sensorial, en función de su grado de discapacidad. Los límites son los siguientes:

- 800.000 euros, si el grado de discapacidad fuera igual o superior al 33% e inferior al 50%.

- 900.000 euros, si el grado de discapacidad fuera igual o superior al 50 e inferior al 65%.

- 1.000.000 de euros, si el grado de discapacidad fuera igual o superior al 65%.

A esto hay que añadir los límites en la cuota íntegra que se establecen para los sujetos pasivos que tributen por obligación personal de forma que la cuota íntegra del Impuesto sobre el Patrimonio junto con las cuotas del IRPF no podrán superar el 60% de la base imponible del IRPF. En caso de superarse el límite del 60% se reducirá la cuota del Impuesto sobre el Patrimonio hasta alcanzar el citado límite, sin que la reducción pueda exceder del 80% de la cuota del Impuesto sobre el Patrimonio.

Además, también existen una deducción por impuestos satisfechos en el extranjero para los contribuyentes que tributen por obligación personal que permitirá deducir la menor de las cantidades entre el importe satisfecho en el extranjero por razón de gravamen de carácter personal que afecte a los elementos patrimoniales computados en el impuesto o el resultado de aplicar sobre la parte de base liquidable gravada en el extranjero el tipo medio efectivo de gravamen del impuesto para los bienes ubicados fuera de España.

En el caso de Ceuta y Melilla, existe una bonificación del 75% de la cuota.

Además, Asturias, Aragón y Cataluña incluyen bonificaciones para los patrimonios protegidos de las personas con discapacidad y en Madrid directamente aplican una bonificación general del 100% de la cuota minorada.

Los tramos del Impuesto sobre el Patrimonio

El Impuesto sobre el Patrimonio es progresivo, tal y como muestra la siguiente tabla de tipos a los que someten la base liquidable:

Esta es la escala que se aplica con carácter general, aunque hay comunidades que han aprobado una diferente. Se trata de Andalucía, Asturias, Cataluña, Islas Baleares, Extremadura, Galicia y Murcia.

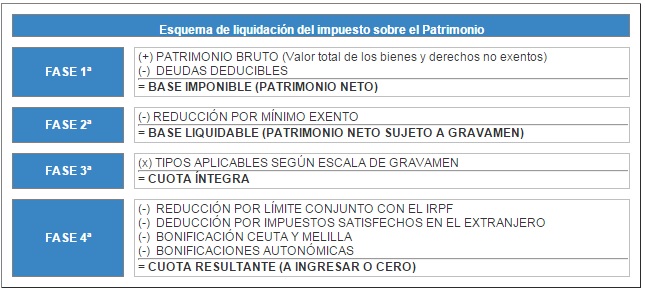

El siguiente cuadro resume el esquema de liquidación del impuesto, es decir, cómo se calcula y se paga.

En cualquier caso, la página web de la Agencia Tributaria dispone de una sección específica destinada al Impuesto sobre el Patrimonio con enlaces a la legislación vigente y un apartado de respuestas a las preguntas más frecuentes.

Un impuesto no exento de polémica

Si hay un impuesto capaz de levantar polémica es el Impuesto sobre el Patrimonio, también llamado el impuesto sobre los ricos pero que luego no siempre recae de forma efectiva sobre las grandes fortunas. Este tributo está diseñado para gravar el patrimonio neto de las personas físicas, entendido este como el conjunto de los bienes y derechos de contenido económico de que sea titular la persona física, con deducción de las cargas y gravámenes que disminuyan su valor, así como las deudas y obligaciones personales de los que deba responder, según explican desde Empréndelo.

¿Algo que añadir? ¡No te cortes!