El Modelo 600 de la Agencia Tributaria sirve para presentar el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados o ITAJD.

Existen diferentes modalidades de este tributo en función del acto que se grave. Desde la compra de un vehículo de segunda mano hasta cualquier cosa que adquieras en Wallapop, por ejemplo, pasando por los documentos notariales al adquirir una vivienda o los que necesitarás para constituir una empresas. Todos estos actos se liquidan a través del ITAJD salvo que exista un modelo concreto diferente.

El Modelo 600 y la gestión de este tributo está cedida a las Comunidades Autónomas y cada una cuenta con su propia variante del documento.

Cuando se usa el Modelo 600

El Modelo 600 de la AEAT se utiliza principalmente para autoliquidar tres tipos de operaciones:

- Las transmisiones patrimoniales onerosas como compra de mi objeto de segunda mano.

- Los actos jurídicos documentados sujetos al ITPAJD

- Las operaciones societarias como ampliaciones de capital o entrada de nuevos socios en la empresa, por ejemplo.

Cada comunidad autónoma puede tener su propia normativa, pero como regla general hay tres situaciones en las que deberán utilizarse otros modelos de la AEAT. Sin las siguientes:

Cuando se realizar el pago en metálico del IAJD por la emisión de documentos que suplan a las letras del cambio o cumplan las funciones de giro habrá que presentar el modelo 615 o el modelo 610, según corresponda.

Para las venta de vehículos de segunda mano, incluidos las aeronaves y barcos, habrá que usar el modelo 620, modelo 627 o el modelo 629. Aquí te explicamos cómo rellenarlos.

Cuando se realiza el pago en metálico del exceso de letras de cambio superior a 192.232,87 euros habrá que rellenar el modelo 630.

Instrucciones del Modelo 600

El documento de la Agencia Tributaria se compone de tres hojas sin incluir las copias para Hacienda y la entidad colaboradora, a las que hay que sumar una carta de pago, que certifica que se ha abonado el tributo.

La primera sirve para identificar el sujeto pasivo, es decir, el comprador, y el transmitiente, quien vende el bien. Además, también contiene información sobre el objeto que se transmite. Las siguientes sirven de anexo para cuando hay más de una operación y más de un comprador o vendedor.

Como rellenar el Modelo 600

Como en todo documento de la AEAT lo primero será consignar los datos de Hacienda, que figuran en la parte superior. Ahí habrá que indicar la información de la oficina o delegación, con su código territorial.

En el margen derecho es donde figurará el concepto por el que se liquida el impuesto, la fecha de la operación y la de presentación. Debajo también aparecerán el número de sujetos pasivos y de transmitientes.

Idenficar sujeto pasivo y transmitiente

El siguiente paso será introducir los datos del sujeto pasivo y del transmitiente.

El sujeto pasivo del Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados es la persona que compra el bien o quien realiza la operación societaria (la propia empresa, generalmente). Habrá que indicar los datos básicos como DNI, nombre y apellidos o razón social y lugar de residencia junto con un teléfono de contacto.

El transmitiente en el ITPAJD es quien vende el bien. En este caso también será necesario hacer constar su DNI, nombre o razón social, vivienda y teléfono.

Tipo de documento

Una vez identificadas las personas que participan en la operación se delimitarán los datos del documento. Para empezar deberás señalar una casilla según se trate de un documento administrativo, judicial, mercantil, notarial o privado.

Será necesario identificar el notario, autoridad judicial o administrativa donde se emite e indicar la localidad de formalización.

Datos del bien, operación o acto

Todavía dentro de la primera página, el siguiente apartado está dedicado a describir las operaciones o bienes que se declaran. Lo primero, lógicamente, será determinar qué estamos declarando.

En el punto 12 de “Concepto” y en el 13 de “Otros datos identificativos” es donde acotaremos qué se se declara.

En el caso de las transmisiones, será necesario indicar si se trata de una vivienda de naturaleza rústica o urbana junto con su valor declarado, descripción y referencia catastral. El valor catastral o declarado puedes encontrarlo en el último recibo del IBI.

Para los documentos notariales deberás indicar, como ya hemos visto, el notario, año y número de protocolo.

Autoliquidación

Este es quizás el apartado menos intuitivo de todo el modelo 600 de transmisiones patrimoniales. Por desgracia, también es el más importante. Aquí hay que poner por un lado datos sobre la operación y por otro cuánto vas a pagar por el ITPAJD. Vamos por partes.

Se empezará indicando el valor del bien y si está exento o sujeto al pago del impuesto. En caso de liquidación complementaria, que más tarde abordaremos, tendrás que indicarlo en este punto.

La base imponible en el ITPAJD

Después pasarás a la propia operación. Se empieza con la base imponible del Impuesto de Transmisiones. En el caso de la vivienda, será la resultante de restar el precio de compra al precio de venta y aplicar algunos porcentajes de ajuste. Aquí te explicamos en detenimiento la operación.

Reducciones y bonificciones. En caso de poder aplicar alguna reducción sobre la base imponible, habrá que consignarla en este punto y lo mismo con las bonificaciones sobre la cuota. En este punto debes saber que si eres menor de 35 años pagarás menos, igual que si el valor de la casa es inferior a 35.000 euros.

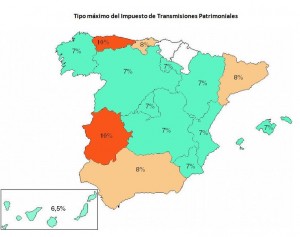

Tipo a aplicar. El tipo a aplicar es el porcentaje inicial de impuestos que pagarás y depende del tipo de operación. El porcentaje puede variar ligeramente según cada comunidad autónoma, ya que el ITPAJD está transferido. Estos son los porcentajes más extendidos en el Modelo 600:

- 7% para la venta de viviendas de segunda mano y cesión de derechos reales que recaigan sobre el bien inmueble.

- 8% para la parte del capital que pagues por la vivienda de segunda mano y que supere los 400.000 euros y los 30.000 euros en el caso de los garajes.

- Tipo reducido del 3,5% cuando se transmite una vivienda cuyo valor real no supere los 130.000 euros para menores de 35 años o personas con discapacidad superior al 33% que además vayan a usarla como vivienda habitual.

- 4% para la transmisión de vehículos y los derechos sobre los mismos.

- 8% para la venta de vehículos de segunda mano, antigüedades y obras de arte.

- 1% en las operaciones societarias.

- 1% en las primeras copias de escritura y actas notariales cuando tengan por objeto cantidad o cosa valuable, contengan actos o contratos inscribibles en los Registros de la Propiedad, Mercantil, de la Propiedad Industrial y en el Registro de Bienes Muebles

- 0,5% para las anotaciones preventivas de embargo.

En este enlace te decimos cuánto pagarás por el Impuesto de Transmisiones en cada comunidad.

Calculo del impuesto

Con estos datos ya podrás calcular cuánto tendrás que pagar en el casilla de ingresos y la cuota sin bonificar en la casilla de “cuota”. El cálculo se hace restando al tipo de gravamen a la base las bonificaciones y deducciones y sumando los recargos e intereses de demora. Estos últimos aparecerán solo en liquidaciones fuera de plazo.

El último paso de las instrucciones del Modelo 600 pasa por rellenar los datos de presentación, otra vez indicando la persona que lo presenta, firmarlo e indicar la forma de pago, que puede ser en efectivo o mediante adeudo en cuenta.

Presentar el modelo Online

La posibilidad de presentar el modelo online está supeditada a cada comunidad autónoma. La Sede Electrónica de la Agencia Tributaria no ofrece esta opción. Por fortuna, sí que es posible en casi la totalidad de las regiones.

Para la presentación telemática, comunidades como Madrid permiten el pago mediante tarjeta de crédito para este trámite.

El enlace de «acceder» dentro del siguiente apartado con el modelo 600 para descargar por comunidad autónoma, te llevará a la página donde gestionar el ITP online en cada región.

Descargar el Modelo 600

Con los pasos para rellenar el modelo 600 claros, si no quieres hacerlo online puedes descargar el modelo 600 a través de la página de la Agencia Tributaria. La otra opción es rellenarlo online e imprimirlo para su posterior presentación. De nuevo, cada autonomía funciona de forma diferente en este punto.

El ITPAJD está transferido a las comunidades autónomas. Por eso, cada región cuenta con su propio impreso de modelo 600. Lo normal es que no existan muchos cambios respecto al general, pero necesitarás el autonómico que se utilice en tu comunidad.

Modelo 600 Madrid – acceder y descargar pdf

Modelo 600 Junta de Andalucía – acceder

Modelo 600 JCCM – descargar pdf

Modelo 600 Comunidad Valenciana – acceder y descargar pdf

Modelo 600 Cataluña – acceder y descargar pdf

Modelo 600 Galicia – acceder y descargar pdf

Modelo 600 La Rioja –acceder y descargar pdf

Modelo 600 Aragón – acceder y descargar pdf

Modelo 600 Extremadura – acceder y descargar pdf

Modelo 600 Vizcaya – acceder

Modelo 600 Álava – acceder

Modelo 600 Guipúzcoa – acceder

Modelo 600 Murcia – acceder

Modelo 600 Navarra – acceder

Modelo 600 Asturias – acceder y descargar

Modelo 600 Castilla y León – acceder y descargar

Cuando se presenta el Modelo 600

Como normal general, dispones de un mes para presentar el Modelo 600 del impuesto de transmisiones y actos jurídicos.

El tiempo empieza a contar desde el momento en el que se formaliza el acto que motiva la presentación del ITPAJD. En otras palabras, desde la compra. Es decir, 30 días hábiles desde que firmes la compra de la casa o realices el cambio notarial en la empresa.

Donde se presenta el ITPAJD

La mayoría de comunidades autónomas permiten la presentación online del ITP. Para ello, el pago del Modelo 600 deberá realizarse con tarjeta de crédito o con cargo a una cuenta corriente.

Para el resto de casos, el lugar de ingreso o presentación dependerá del resultado del impuesto. Quienes tengan que pagar deberán hacer el abono en una de las entidades colaboradoras y después, dependiendo de la CCAA, en las oficinas liquidadoras de cada región.

Por su parte, las declaraciones exentas deberán rellenar el documento y entregarlo en la delegación territorial de la AEAT en la CCAA o en la oficina liquidadora.

También te puede interesar:

Wallapop y otras apps por las que tendrás que pagar impuestos

¿Tengo que pagar impuestos por vender mis objetos de segunda mano?

Cuantos impuestos pagas por comprar una casa de segunda mano

¿Algo que añadir? ¡No te cortes!