Una de las claves a la hora de incluir el alquiler de la vivienda en propiedad en la renta son los gastos que puedes desgravar, uno de los que más preguntas ha despertado es cómo incluir la amortización de muebles en una vivienda alquiler.

En realidad, no solo se trata de la amortización de muebles, sino de los muebles y enseres que se alquilan junto con la vivienda.

¿Es posible desgravar los muebles?

Sí, los muebles y demás enseres que se alquilan con la casa se pueden desgravar, aunque no en su totalidad ni de golpe. De hecho, lo primero que hay que hacer es definir qué entiende la Agencia Tributaria como bienes de naturaleza mobiliaria cedidos conjuntamente con el inmueble.

Estos bienes son los que permanecerán en la casa durante un periodo de más de un año e incluyen a priori todos los muebles y demás enseres que se puedan mover dentro del piso, a excepción de las partes fijas como ventanas, marcos o puertas.

Eso sí, sobre estos muebles no se puede imputar el precio total el año de compra. Para desgravarlos se practica una amortización sobre su valor. Es decir, cada ejercicio podrás imputar una parte de su valor hasta que Hacienda entienda que has terminado de desgravarlo. Así de fácil, por lo menos en teoría.

Cómo amortizarlos muebles de la vivienda alquilada

Según explica Hacienda en su manual de la renta, estos bienes se pueden amortizar siempre que «sean susceptibles de utilización por un período de tiempo superior a un año».

Para determinar qué cantidad se puede amortizar cada año hay que utilizar la tabla de amortizaciones simplificadas según figura en la Orden del 27 de marzo de 1998 y que es la siguiente:

| Grupo | Descripción | Coeficiente lineal máximo (*) | Período máximo |

|---|---|---|---|

| (*) Para los activos nuevos adquiridos entre el 01-01-2003 y el 31-12-2004, los coeficientes de amortización lineales máximos aplicables son el resultado de multiplicar por 1,1 los señalados en el cuadro. Estos coeficientes así determinados resultan aplicables durante la vida útil de los activos nuevos adquiridos en el período antes indicado. | |||

| 1 | Edificios y otras construcciones | 3 por 100 | 68 años |

| 2 | Instalaciones, mobiliario, enseres y resto del inmovilizado material | 10 por 100 | 20 años |

| 3 | Maquinaria | 12 por 100 | 18 años |

| 4 | Elementos de transporte | 16 por 100 | 14 años |

| 5 | Equipos para tratamiento de la información y sistemas y programas informáticos | 26 por 100 | 10 años |

| 6 | Útiles y herramientas | 30 por 100 | 8 años |

| 7 | Ganado vacuno, porcino, ovino y caprino | 16 por 100 | 14 años |

| 8 | Ganado equino y frutales no cítricos | 8 por 100 | 25 años |

| 9 | Frutales cítricos y viñedos | 4 por 100 | 50 años |

| 10 | Olivar | 2 por 100 | 100 años |

El apartado que te interesa para la amortización de los muebles de la vivienda es el segundo: Instalaciones, mobiliario y enseres: 10%

Esto quiere decir que podrás amortizar un 10% del valor del mobiliario durante un plazo máximo de 20 años.

El límite de la amortización lo marcará el valor de adquisición del mueble, lógicamente. Y es que no vas a poder imputar una amortización que supere ese precio de compra.

En este sentido, es necesario disponer de ese valor de compra y del justificante que, además, tendrá que estar a nombre del propietario de la vivienda.

¿Y los electrodomésticos? ¿Cambiar la lavadora es deducible?

Lo que has visto antes también aplica a los electrodomésticos. Esto quiere decir que se puede desgravar la lavadora, el frigorífico o un microondas se reducirán a través de amortizaciones y no por el gasto en su conjunto.

Lo que no se puede hacer es restar el gasto íntegro del cambio de electrodoméstico, porque normalmente constituirá una mejora, que se reduce vía amortización. Esto es algo parecido a lo que ocurre con las reformas que desgravan en la renta.

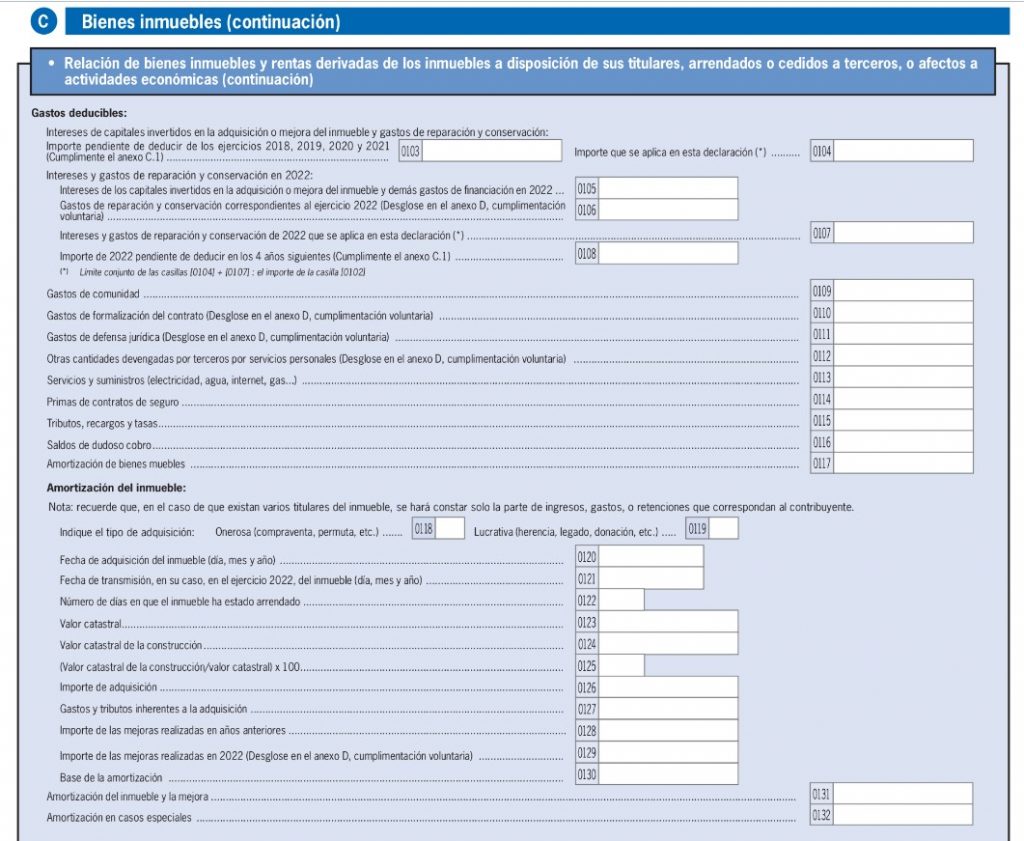

Este dato se consigna en la casilla 0117 de la renta.

También se puede amortizar el valor del inmueble

Además de la amortización del mobiliario en la casa alquilada, Hacienda permite amortizar también el propio valor de la vivienda.

Este es uno de los gastos que es fácil que se te olvide incluir. En concreto, está permitido amortizar el 3% del mayor valor sobre:

El valor catastral de la vivienda sin incluir el valor del suelo.

El coste de adquisición, incluidos los gastos y tributos de la compra.

Si el piso es heredado o se trata de una donación, se tendrá en cuenta el valor dentro del Impuesto de Sucesiones y Donaciones, que también establece un precio mínimo para la vivienda.

Estos datos de amortización se indican entre las casillas 0118 y 0132.

¿Algo que añadir? ¡No te cortes!