Subidas de tipos sostenidas o agresivas, el dilema de un BCE dispuesto a ir a lo grande

El 60% del consenso de analistas de 'Bolsamanía' apuesta por un incremento de 75 puntos básicos

La decisión de política monetaria del Banco Central Europeo (BCE) del mes de septiembre se ha convertido en una cita capital para los mercados, con una presión nunca vista por parte de analistas y expertos para que los miembros del Consejo de Gobierno se inclinen por una igualmente inédita subida de tipos de 75 puntos básicos. El consenso de mercado cree que los halcones, que cierran filas con una subida agresiva, ganarán la mano a las palomas, encabezadas por el economista jefe del banco central, Philip Lane, quienes pugnan por un aumento gradual y ordenado de las tasas de interés.

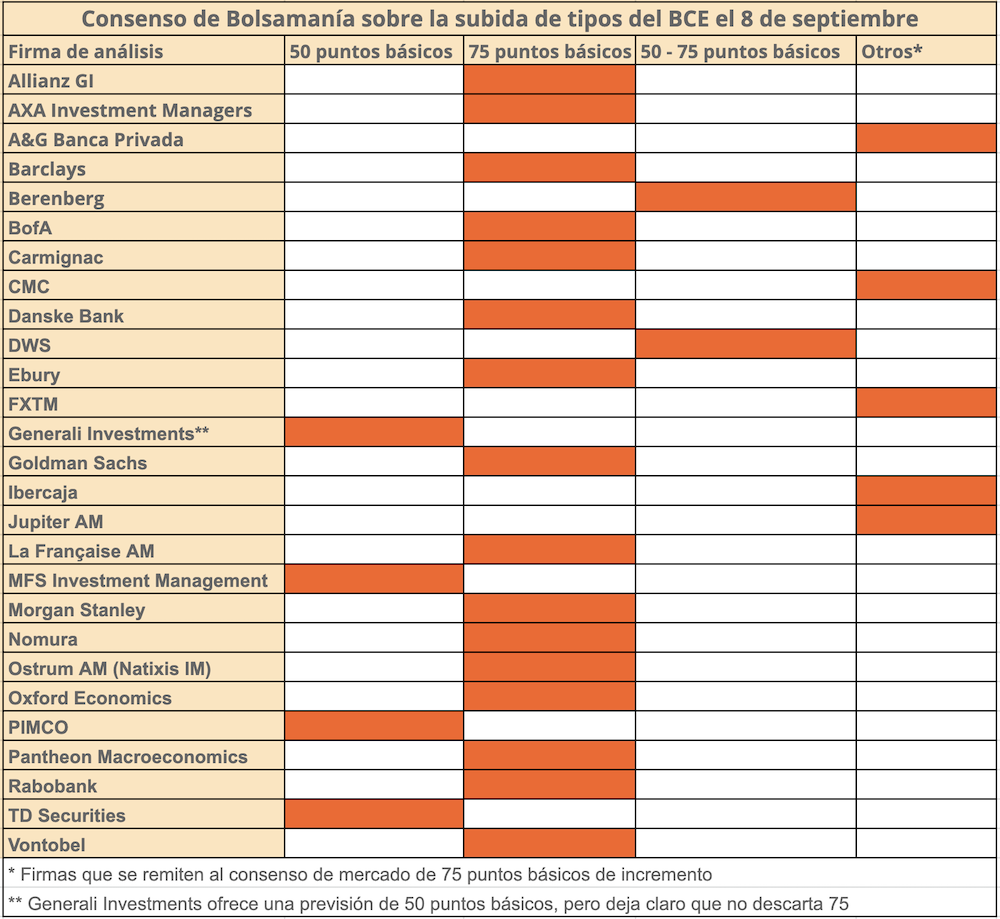

De lo que sí están seguras las firmas de análisis consultadas por 'Bolsamanía' es que el debate entre ambas facciones será intenso este jueves y desde Ibercaja hacen un llamamiento a “observar las pistas que de este se deriven para evaluar el tamaño de las subidas de próximas reuniones”. En cuanto al cónclave actual, el 60% del consenso de este medio se decanta por una victoria de la facción más ‘hawkish’. Por lo tanto, el tipo de depósito se elevará al 0,75%, el de financiación en el 1,25% y el de préstamo en el 1,50%, si las tres tasas suben en igual proporción.

Noticia relacionada

Las causas que aducen, fundamentalmente, son una inflación muy por encima del objetivo durante más tiempo, algo que pone “nervioso” al BCE, en palabras de Annalisa Piazza, analista de renta fija de MFS Investment Management. Una tensión que viene de la necesidad de adelantar su ciclo de subidas antes de que la economía de la zona euro entre oficialmente en territorio de recesión a finales de este año. Por otra parte, los indicadores macroeconómicos han sido mixtos, con un crecimiento de la economía en el segundo trimestre del 0,8%, pese a que los PMI ya apunta a más debilidad, lo que “añade más razones al banco central para ir a lo grande”, comentan los expertos de Pantheon Macroeconomics.

Por otra parte, las firmas consultadas creen que después de acometer la primera subida en 11 años de 50 puntos básicos -que cabe subrayar que cogió al mercado a contrapié ya que se preveía sólo un 0,25% de alza- y abandonar los tipos negativos, todo a la vez en julio, el Consejo de Gobierno no tiene más remedio que ejecutar un alza como mínimo igual este mes de septiembre. Y una minoría de expertos se ciñe a esta previsión ya que “la explicación en torno a la necesidad de un ciclo de subidas agresivas no es del todo convincente”, cree Piazza. “Dicho esto, el BCE parece estar ahora más preocupado por los riesgos de inflación persistentes y menos sensible a un escenario de recesión”, agrega.

Por último, varios miembros de BCE han manifestado su preferencia por acelerar el ritmo de subidas (como están haciendo en EEUU), sobre todo tras la reunión de Jackson Hole. “Mientras que algunos banqueros centrales de la línea dura se han pronunciado fervientemente a favor de una subida de 75 puntos básicos, incluso los que se consideran más moderados o neutrales, como el gobernador del banco central griego, Yannis Stournaras, han declarado que el BCE debe mostrar determinación”, recalcan desde Nomura, “aunque no han especificado si se trata de 50 o 75 puntos básicos”. “El hecho de que no hayamos escuchado mucho al ala ‘dovish’ sugiere que la oposición es débil”, afirma por su parte Gilles Moëc, economista jefe en AXA Investment Managers.

Sin embargo, “un compromiso típico del BCE podría ser dejar que tanto los halcones como las palomas prevalezcan hasta cierto punto. El BCE podría hacerlo subiendo los tipos de interés en 50 puntos básicos el 8 de septiembre e insinuando al mismo tiempo que podría seguir con otro movimiento de 50 puntos básicos en octubre”, sopesan desde Berenberg. En este sentido, los analistas no se acaban de poner de acuerdo en si el tono del comunicado y la rueda de prensa posterior de la presidenta del organismo, Christine Lagarde, será neutral o tendrá también un sesgo ‘halcón’.

Franck Dixmier, director de inversiones global de Renta Fija de Allianz Global Investors, espera un “discurso duro” que podría contribuir a una corrección al alza de las expectativas de futuras subidas de tipos y alimentar la corrección de los bonos de la zona euro que hemos visto desde principios de agosto. En Rabobank, en cambio, apuntan que si la decisión la adoptan los halcones, Lagarde “subrayará que no es un precursor de otras subidas del 0,75%”.

¿Y DESPUÉS?

Sobre qué ocurrirá después de tamaña decisión -si finalmente el BCE se inclina por un aumento ‘gigante’- es también motivo de análisis. Berenberg pone el acento en que “podría exacerbar las tensiones en el mercado de bonos. Una nueva y rápida subida de los rendimientos, unida a una ampliación de los diferenciales, podría aumentar el riesgo de que el BCE tuviera que utilizar su nuevo "instrumento de protección de la transmisión" (TPI) para proteger a Italia de movimientos perturbadores del mercado en breve”.

El debate sobre el posible uso del TPI podría ser muy controvertido, dicen estos expertos ya que la mayoría del consejo del BCE podría preferir no llegar a esa situación. Este puede ser uno de los varios argumentos que apuntan a una subida de tipos de 50 puntos básicos, en línea con el llamamiento del economista jefe del BCE, Philip Lane, a un "ritmo constante" en la normalización de la política de tipos. Una decisión del BCE de empezar a reducir su balance al no sustituir todos los bonos APP que vencen también sería prematura.

Para Konstantin Veit, gestor de carteras de PIMCO, “más relevante que el recorrido preciso de las subidas de tipos será el destino”. El mercado está valorando unas subidas de tipos de 175 puntos básicos para finales de este año, y otros 50 puntos básicos durante el primer semestre del próximo año. Sigue existiendo una gran incertidumbre sobre cuál podría ser el tipo de interés neutral para la zona del euro, “pero alrededor del 1,5% en términos nominales parece razonable también en comparación con otros mercados desarrollados, como Reino Unido o Estados Unidos”, dice Veit. Por lo tanto, “los precios actuales del mercado sugieren un territorio algo restrictivo para el BCE, con un tipo de interés máximo del 2,25% a mediados del próximo año”.

El BCE también publicará nuevas proyecciones macroeconómicas trimestrales este jueves, en las que PIMCO espera otra ronda de sustanciales revisiones a la baja del crecimiento y al alza de la inflación. “La menor confianza del BCE en sus proyecciones macroeconómicas ha sido una pauta creciente en los últimos meses, lo que sugiere que las decisiones políticas pueden ser algo menos sensibles a las proyecciones en comparación con el promedio histórico, y en su lugar estar más influenciadas por la inflación al contado, así como por los impulsores más directos de la inflación a medio plazo, como la evolución de los salarios y diversas medidas de las expectativas de inflación”, redondea Veit.