IRPF, Sociedades, IVA... Los nuevos Presupuestos traen cambios en materia fiscal

Las nuevas cuentas para 2022 han arrancado en tiempo y forma tras culminar su tramitación

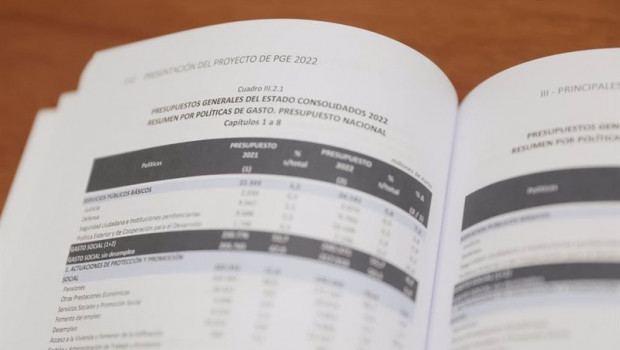

Los Presupuestos Generales del Estado (PGE) para 2022 han arrancado en tiempo y forma después de que culminaran su tramitación parlamentaria en los últimos días del año. Las nuevas cuentas traen varias novedades, entre las que destacan algunas referentes en materia de fiscalidad, como el IVA, el IRPF o el impuesto de sociedades.

Noticia relacionada

La Ley de PGE 2022 introduce en su Título VI importantes medidas tributarias relacionadas con diversos impuestos, señalan desde KPMG, que recuerdan que, en materia tributaria, el apartado 7 del artículo 134 de la Constitución dispone que la Ley de Presupuestos no puede crear tributos aunque sí modificarlos cuando una ley tributaria sustantiva así lo prevea. De esta forma, el contenido de la Ley está constitucionalmente acotado.

IMPUESTO DE SOCIEDADES

Con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2022, y con vigencia indefinida, se incorpora una medida que consiste en establecer una tributación mínima para determinados contribuyentes del Impuesto. Los PGE 2019 ya recogía el establecimiento de un tipo de gravamen mínimo del 15% sobre la base imponible en grandes empresas y grupos de consolidación, pero en aquella ocasión la medida no prosperó al no llegar a aprobarse por la convocatoria anticipada de elecciones y la prolongación en el tiempo de un gobierno en funciones. En 2020 no se aprobaron nuevos presupuestos sino que se prorrogaron los últimos y en los PGE de 2021 tampoco se incorporó esta medida.

Así, la tributación mínima del 15% afectaría a los contribuyentes cuyo importe neto de la cifra de negocios (INCN) sea al menos de 20 millones de euros durante los 12 meses anteriores a la fecha en que se inicie el período impositivo, y a aquellos que tributen en el régimen de consolidación fiscal del IS, en este caso con independencia de su INCN. Quedan fuera de su ámbito de aplicación determinados contribuyentes, como las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo, las sociedades de inversión de capital variable y los fondos de inversión de carácter financiero regulados que además cumplan con el número mínimo de accionistas/participes requerido, algunas sociedades de inversión inmobiliaria y fondos de inversión inmobiliaria, el fondo de regulación del mercado hipotecario, los fondos de pensiones regulados y las entidades por la que se regulan las SOCIMI.

Además, los PGE de 2022 establecen un porcentaje mínimo de tributación distinto al 15% para determinados contribuyentes. En concreto, para las entidades de nueva creación que tributen al tipo del 15%, el tipo mínimo se fija en el 10%. A las entidades de crédito, así como las entidades que se dediquen a la exploración, investigación y explotación de yacimientos y almacenamientos subterráneos de hidrocarburos, se les aplicará un tipo mínimo del 18% en lugar del 15%. En el caso de las cooperativas, la cuota líquida mínima no podrá ser inferior al resultado de aplicar el 60% por ciento a la cuota íntegra calculada de acuerdo con la Ley 20/1990, de 19 de diciembre, sobre Régimen Fiscal de las Cooperativas.

Por otro lado, la Ley de PGE para 2022 introduce una reducción de la bonificación de la que disfrutan las entidades acogidas al régimen especial de las entidades dedicadas al arrendamiento de vivienda (EDAV). Actualmente, aplican una bonificación del 85% de la cuota del IS por la parte de cuota íntegra que corresponda a las rentas derivadas del arrendamiento de viviendas que cumplan determinados requisitos. La modificación consiste en reducir esta bonificación al 40%. Esto implicará que el tipo efectivo del IS de las EDAV por la actividad de arrendamiento de viviendas se incremente del 3,75% actual (tipo del 25% aplicado sobre el 15% de renta no bonificada) al 15% (25% aplicado sobre el 60% de renta no bonificada).

IRPF

En el IRPF, otra de las novedades se refiere a la reducción del límite general aplicable en la base imponible de las aportaciones y contribuciones a sistemas de previsión social y la posibilidad de que el nuevo límite pueda incrementarse mediante aportaciones del trabajador al mismo instrumento de previsión social. En concreto, el límite cuantitativo máximo de reducción fiscal conjunta por aportaciones a sistemas de previsión social pasa a ser 1.500 euros anuales. Por tanto, se reduce en 500 euros el límite anterior de 2.000 euros. El mismo límite de 1.500 euros anuales también opera para el conjunto de reducciones practicadas por todas las personas que satisfagan primas a seguros privados que cubran exclusivamente el riesgo de dependencia severa o de gran dependencia a favor de un mismo contribuyente, incluidas las del mismo contribuyente.

Se aumenta, pasando de los actuales 8.000 euros a 8.500 euros, el importe incrementado de reducción fiscal sobre el límite anterior (es decir, hasta los 10.000 euros) cuando dicho incremento provenga de contribuciones empresariales al instrumento de previsión social, o, como novedad, de aportaciones del trabajador al mismo instrumento por importe igual o inferior a la respectiva contribución empresarial. Las aportaciones que realiza la empresa que deriven de una decisión del trabajador, tendrán la consideración de aportaciones del trabajador.

En línea con las modificaciones del límite cuantitativo de reducción fiscal en la base imponible del IRPF, también se minora el límite financiero de aportación máxima anual a instrumentos de previsión social.

Por otro lado, se prorrogan para el período impositivo 2022 los límites cuantitativos aplicables desde el ejercicio 2016 que delimitan en el IRPF el ámbito de aplicación del método de estimación objetiva (con excepción de las actividades agrícolas, ganaderas y forestales, que mantienen su propio limite cuantitativo por volumen de ingresos en 250.000 euros).

IVA

En consonancia con la medida introducida en el IRPF, también en el IVA se prorrogan para el período impositivo 2022 los límites para la aplicación del régimen simplificado (150.000 euros) y el régimen especial de agricultura, ganadería y pesca (250.000 euros).