El yuan se sobrepone a la presión bajista, ¿mejora económica o ingeniería del Banco Popular de China?

La moneda china ha llegado a recuperar un tercio de las pérdidas de 2016 en lo que va de año

- El banco central está interviniendo en el mercado del yuan de Hong Kong con el objetivo de disuadir a los bajistas

- La respuesta del yuan es una respuesta aplazada a la depreciación de otras divisas durante el mes de mayo, en especial del dólar

A los operadores que se ponen cortos en el yuan, cada vez les está saliendo cada vez más cara la jugada. El renminbi -como también se denomina a la moneda china-, lejos de comportarse como esperaban inversores y analistas y seguir deslizándose por el camino de la depreciación contra el dólar, se ha mantenido firme, desafiando al mismísimo presidente de los EEUU, Donald Trump. Contra todo pronóstico, ha llegado a recuperar un tercio de las pérdidas de 2016 en lo que va de año, un encarecimiento que es fruto de la ingeniería monetaria del Banco Popular de China (PBoC por sus siglas en inglés), más que un reflejo de la mejora de su economía.

El banco central del gigante asiático ha emprendido una serie de medidas con las que no sólo ha logrado mantener estable su divisa, sino que ha dado una lección a todos los que apostaban que seguiría abaratándose en el segundo trimestre del año, a raíz de las fugas de capitales, la ralentización en el crecimiento del país o la amenaza de una crisis de la deuda. “China ha reforzado al yuan recientemente con otro estrangulamiento de la liquidez en el mercado al contado de Hong Kong -donde desde 2010 se permite al renminbi fluctuar libremente y donde se realizan las operaciones bajistas contra la moneda-“, explican analistas de Danske Bank. La consecuencia inmediata ha sido el encarecimiento de las posiciones cortas en el yuan de Hong Kong (también llamado yuan ‘offshore’) por el incremento de los tipos de interés del mercado monetario, lo que ha derivado en el cierre de los ‘cortos’ y en un auge de la divisa china.

Cuesta alrededor de un 5% anual mantenerse bajista contra el yuan

El de junio “ha sido un movimiento similar al que se vio en el mes de enero, después de que el yuan alcanzara mínimos de casi 12 años”, señalan los analistas del banco danés. A día de hoy, según datos recopilados por 'Bloomberg', cuesta alrededor de un 5% anual mantenerse bajista contra el yuan, en base a los costes de préstamos a corto plazo. Demasiado caro para los operadores que, ante la evidencia de que el supervisor monetario ha decidido usar activamente el mercado allende para sus fronteras para afinar su gestión del renminbi contra el dólar, se han rendido ante el PBoC. “Ha demostrado ser una herramienta muy eficiente para disuadir a los inversores y a los fondos de cobertura bajistas en el yuan de utilizar el mercado ‘offshore’ libremente negociable para adoptar posiciones bajistas en la moneda”, insisten los analistas de Danske Bank.

Los resultados hablan por sí mismos. Después de un declive de un 6,5% en 2016, que seguía al 4,5% que se devaluó en 2015, la moneda ha remontado más de un 2,5% hasta sus máximos anuales alcanzados a principios de junio, en los 6,7830 yuanes/dólar, cerca de los niveles previos a las elecciones de EEUU. Cinco meses antes, el desplome de la unidad de intercambio china había recalado en su peor registro de casi 12 años, en las inmediaciones de los 6,9640 yuanes/dólar y aunque en las últimas semanas la divisa ha cedido un 0,88%, expertos de Oxford Economics indican que el ajuste es el esperado por el banco central de la segunda potencia mundial después de la subida de tipos de la Reserva Federal de EEUU (Fed) en su pasada reunión del mes de junio.

“Las fluctuaciones del yuan no son más que una respuesta aplazada a la depreciación de otras divisas durante el mes de mayo, en especial del dólar” y a la anticipación del PBoC al incremento de tasas de la Fed”, argumentan desde la firma de asesoría económica de la Universidad de Oxford. “La depreciación posterior, fruto de la presión alcista del ‘billete verde’ había sido anticipada y no ha sido objeto de preocupación por parte de las autoridades monetarias de Pekín”, comentan estos expertos.

PARTE DE LA CULPA LA TIENEN EL DÓLAR, LA FED Y TRUMP

En las semanas y meses previos a la decisión del supervisor estadounidense, muchas de las potencias mundiales habían visto como sus divisas se fortalecían ante el dólar, pero el yuan no se había movido en línea con el comportamiento del euro o de la libra. “Así las medidas adoptadas por el regulador chino durante el mes de mayo, permitieron a la moneda revalorizarse en línea con otras divisas como el euro o la libra”, redondea Jameel Ahmad, analista de FXTM.

Pero para John Hardy, estratega de divisas de Saxo Bank, “por encima de cualquier otro motivo tras los esfuerzos del Banco Popular de China está el de evitar que Donald Trump cumpla con las amenazas vertidas durante la campaña electoral del pasado otoño”. Por ahora, ni se ha etiquetado a China como un “manipulador de divisas” ni se han congelado las relaciones comerciales. Es más, la diplomacia es fluida entre las dos potencias y, de hecho, China se ha abierto a ciertos productos cárnicos y financieros procedentes de EEUU. Para Hardy, además, el momento de fortaleza del yuan es cualquier cosa menos una “casualidad” ya que a finales del mes de junio, el secretario de Comercio de EEUU, Wilbur Ross, emitirá un informe sobre el estado de la balanza comercial de EEUU que “probablemente incluirá acusaciones sobre las divisas de los socios comerciales y otras prácticas”, añade el analista de Saxo Bank.

La apreciación del yuan “perjudica a las exportaciones de China y beneficia a las de Estados Unidos, y se corresponde con lo que Donald Trump solicitaba al país asiático", Juan Luis Santos, profesor de la UDIMA

Pero la apreciación del yuan “perjudica a las exportaciones de China y beneficia a las de Estados Unidos, y se corresponde con lo que Donald Trump solicitaba al país asiático por lo que contribuye a mejorar las relaciones bilaterales entre ambos países”, aclara Juan Luis Santos, profesor de la Universidad a Distancia de Madrid (UDIMA). “El Banco Popular de China está llevando a cabo una política monetaria coordinada con el gobierno nacional para estimular la demanda interna y hacerse menos dependientes del exterior. Además, mediante esta política se pretende aumentar el poder adquisitivo de la población para conseguir un mayor nivel de satisfacción con las acciones gubernamentales”, comenta el también doctor en economía.

OTROS FACTORES QUE APUNTALAN AL YUAN

Así, si bien evitar la especulación sobre el futuro debilitamiento de la divisa es uno de sus principales objetivos, no ha sido el único frente desde el que ha atacado el PBoC para saldar con éxito la doble misión de apuntalar la moneda y contentar a su socio estadounidense. Por un lado, los economistas de la universidad de Oxford recuerdan que los bancos estatales hicieron varias rondas de ventas de dólares “para mostrar estabilidad e, incluso, fortaleza”, después de que la agencia de calificación crediticia Moddy’s rebajara, por primera vez en 30 años, un peldaño la deuda a largo plazo de China, a causa de sus expectativas de que la segunda economía del mundo pierda potencia financiera en el futuro.

El momento parece coherente con esta interpretación, ya que ocurrió poco después del 24 de mayo, cuando Moody’s anunció su decisión, pero “es poco probable que sea la razón principal”, apuntan desde la firma británica. “Sería una respuesta exagerada, ya que el mercado cambiario de China no debería verse fuertemente afectado por la rebaja de la agencia, dado el bajo nivel de participación extranjera en los mercados financieros de China y la escasa sensibilidad de los mercados locales a las decisiones de calificación extranjera”, argumentan estos analistas.

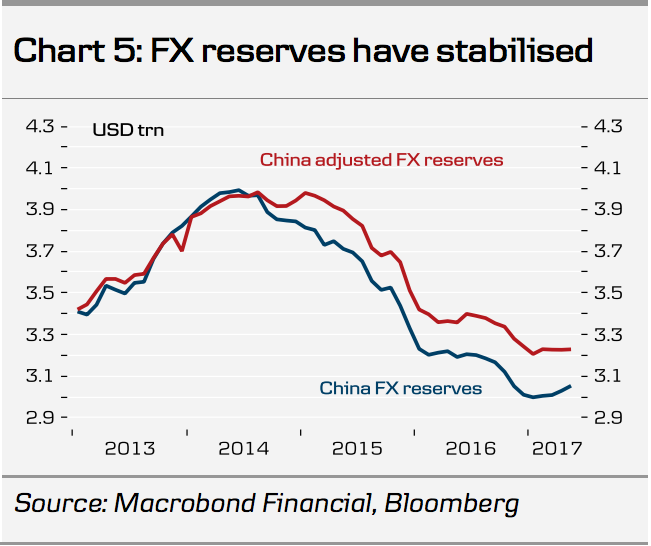

No es la primera vez. Desde el año pasado, el banco central ha estado quemando su despensa de moneda para sujetar el yuan, a la vez que ha lanzado toda una serie de medidas regulatorias para frenar las fugas de capitales. “Hay evidencias significativas de que China ha endurecido los controles sensiblemente para detener las salidas de fondos y ha atacado vehículos especulativos y de lavado de capitales como las criptodivisas, sobre las que ha estrechado su cerco”, recuerdan los expertos de Danske Bank. “Y ha funcionado”, rubrican. La mejor prueba de ello es que después de gastar casi la cuarta parte de su granero de divisas en dos años -un 10% en 2016-, las reservas de moneda del PBoC se han mantenido más o menos estables en 2017.

Al mismo tiempo, el supervisor ha tomado medidas para suavizar su control sobre el tipo de cambio de la moneda. A inicios de año realizó un mero ajuste de la ventana temporal sobre la que se estipula el precio diario en torno al que se permite a la moneda fluctuar un 2% contra el dólar, pero el recorte de nueve horas, de las 24 anteriores, hasta las 15 actuales, se interpretó como un avance hacia un renminbi que opere bajo las leyes del mercado. El segundo cambio, mucho más significativo, ha sido el anuncio de que la agencia que regula el mercado de las divisas en China (SAFE por sus siglas en inglés) valora añadir un “factor de ajuste contra-cíclico”, que ha sido interpretado como la forma en la que Pekín prevé amortiguar la volatilizad del renminbi.

EL ETERNO DILEMA DEL TIPO DE CAMBIO

Pero el regulador no ha pasado aún a la acción. El profesor de la UDIMA indica que “es probable que las autoridades consideren que no conviene que se siga modificando el tipo de cambio actual hasta que la economía se adapte a él y, por lo tanto, sigan manteniéndolo bajo un estricto control”. De hecho, todos los expertos consultados se inclinan a pensar que el auge del yuan poco tiene que ver con la mejora de las condiciones económicas del gigante asiático", que acabará 2017 con un crecimiento en línea o superior al 6,5% que prevé Pekín.

Por ahora, la desaceleración se ha aplazado o, al menos frenado. El FMI recientemente publicó su revisión de las proyecciones de crecimiento de China que será del 6,7% en 2017 y del 6,4% de media en el periodo 2018-2020, pero “este crecimiento sólo será posible si se logra cambiar el modelo productivo basado en la inversión y las exportaciones por otro más orientado al consumo interno”, asegura José Luis Santos. “Otra gran amenaza es la fragilidad de su sector financiero con parte de las entidades de crédito fuera de la supervisión pública. China afronta grandes desafíos para conseguir mantener el crecimiento pronosticado”, apunta en doctor en economía. “Solo el gran poder de acción del Gobierno hará posible que el modelo productivo chino cambie y haya un crecimiento sostenido. Además, si el gobierno lograse evitar o al menos frenar la desaceleración sería uno de los primeros ejemplos en los que se logra prevenir una crisis que en principio podría ser duradera e intensa”, sentencia.

Las intervenciones en el yuan 'offshore', cada vez más descaradas añaden más incertidumbre a las perspectivas sobre la moneda

Para Hardy, los avances hacia un sistema de cambio menos intervenido sólo se darán “cuando China haya abordado con decisión la cuestión de abrir sus mercados financieros”. En una reciente conferencia en Shanghai, el gobernador del Banco Popular de China, Zhou Xiaochuan, señaló que el país seguirá en la senda aperturista que ha permitido la entrada de capital extranjero a su sector financiero y persistirá en sus esfuerzos de fortalecer su sistema bancario del gigante asiático. “Parece que da señales de desapalancar segmentos productivos y de seguir abandonando el proteccionismo de su sistema bancario, pero el camino por recorrer es largo”, opina el estratega de divisas de Saxo Bank.

De vuelta al presente, Danske Bank subraya que el yuan continua siendo una moneda “dirigida en gran medida” y las intervenciones son cada vez más abruptas en el mercado ‘offshore’, al contrario que hace unos meses, cuando Pekín no era tan ‘descarado”. Este panorama, para los expertos de la entidad danesa, “añade más incertidumbre a las perspectivas sobre el yuan”, “algo que bien podría entrar en los planes del PBoC, como muestra de fuerza y de que los riesgos ahora en el yuan vienen en ambos sentidos”, indican.

El profesor de la UDIMA coincide con esta visión e indica que “hay motivos tanto para la apreciación como para la depreciación del yuan frente al dólar”. “Por un lado el Banco Popular de China podrá seguir controlando el tipo de cambio. Sin embargo, la economía norteamericana podría seguir incrementando el tipo de interés oficial y atrayendo capitales, haciéndose más atractiva que China para los inversores internacionales”, concluye Santos, dejando la puerta abierta a mayores sorpresas del Yuan en el futuro.