El Proceso de Concentración Bancaria en la Eurozona es Inevitable (y 3)

Cualquier economía desarrollada que se precie quiere tener verdaderos colosos bancarios como punta de lanza de sus economías

En este último artículo sobre la fusión de CaixaBank y Bankia alejaremos un poco la lupa e intentaremos analizar de manera más genérica los riesgos y oportunidades de las fusiones en el entorno bancario europeo.

Noticia relacionada

Cualquier economía desarrollada que se precie quiere tener verdaderos colosos bancarios como punta de lanza de sus economías y de sus estados. Esto les da el musculo necesario para apoyar a su economía productiva doméstica y financiar los proyectos exteriores para la expansión de sus corporaciones o incluso la de sus estados. Un ejemplo muy claro de esta expansión internacional la tenemos con China donde la nueva ruta de la seda (Belt & Road Initiative) , proyecto de expansión económico y político de China por todo el mundo, anunciado a bombo y platillo por Xi Jinping en octubre del 2017, por un lado se apoya en el Banco Asiático de Inversión en Infraestructura,

Noticia relacionada

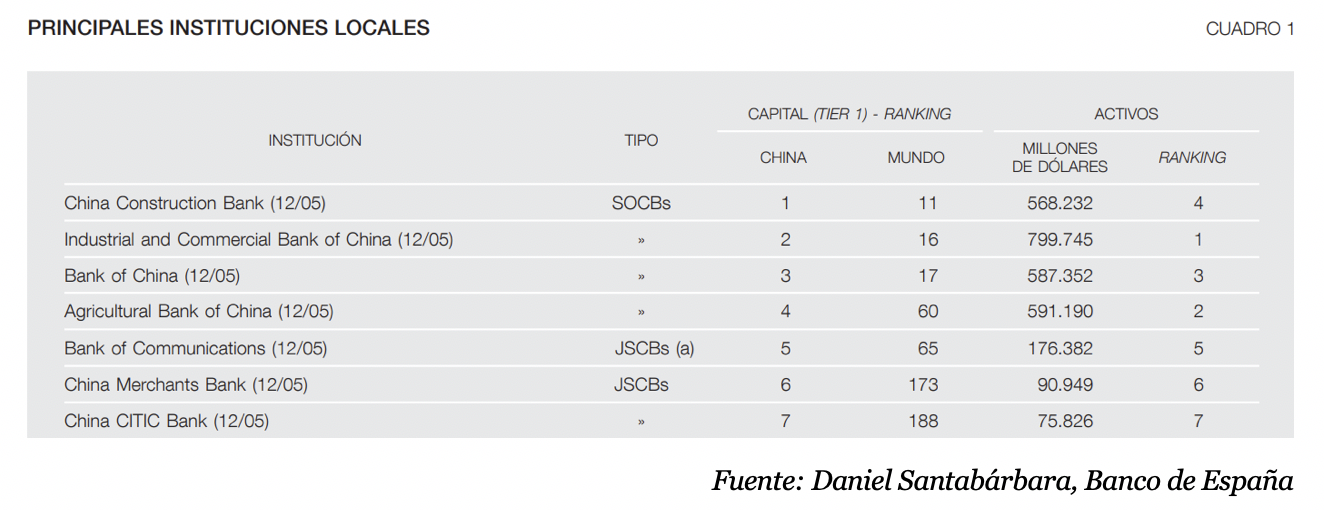

banco supranacional creado en 2013 como alternativa asiática a sus homónimos occidentales (Banco Mundial y Fondo Monetario Internacional) , también se apoya en los cuatro bancos comerciales públicos (Banco de China, Banco Agrícola de China, Banco de Construcción de China y el Banco Industrial y Comercial de China) y finalmente, en los tipos de bancos que más nos interesan en este análisis, que serían los bancos comerciales de capital mixto como el China CITIC Bank, el Banco de Comunicaciones o el China Merchants Bank. Todos estos bancos han sido fundamentales para tener el musculo necesario para desarrollar la proyección internacional de China.

Y claro, en Europa no vamos a ser menos, por eso desde las instituciones comunitarias y especialmente des del Banco Central Europeo se ven con muy buenos ojos las fusiones para crear colosos bancarios europeos. Que de la reciente fusión entre CaixaBank y Bankia resulte un gigante con más de €600.000 millones en activos en España, es motivo suficiente para que se respalde desde el BCE.

Dicho esto, y como ya he comentado en otros artículos de esta serie, ante el difícil camino para los márgenes bancarios que plantea el escenario de bajos tipos de interés prolongado en Europa, y en la mayor parte del mundo, obviamente las fusiones que generan jugadores más sólidos es visto con muy buenos ojos por el regulador y por el sector financiero. Uno de los problemas, que también ya comenté, es la drástica reducción de la competencia bancaria en países ya de por sí muy bancarizados como España, pero hoy me gustaría realizar otra serie de breves consideraciones generales de otros potenciales problemas ante la más que probable intensificación de fusiones en los próximos tiempos en Europa.

La primera consideración, es que este afán señalado más arriba, por tener campeones bancarios, es mucho más necesario para Europa que para Estados unidos por una sencilla razón: los préstamos bancarios en la eurozona financian el 80% del crédito a las familias y a las empresas mientras que en Estados Unidos llegan a poco más del 50%, y, por consiguiente, la eurozona no puede permitirse un sector bancario en dificultades porque arrastraría a una economía productiva extremadamente dependiente de él.

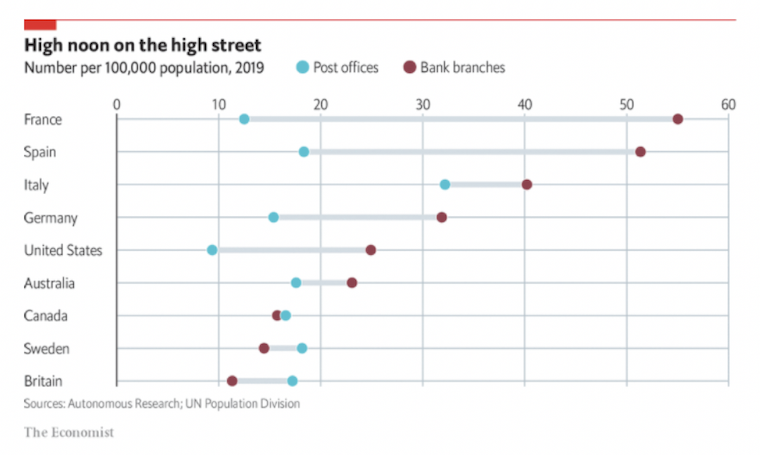

La segunda consideración, es que probablemente con un mercado muy fragmentado (sobre todo en Alemania), con demasiadas oficinas bancarias (mal endémico en España) y con una creciente competencia de las Fintech y de las Bigtech, el proceso de fusiones es casi imparable. Es bastante significativo que el sector bancario español, rescatado en 2012, aún reduciendo dramáticamente en 8 años el número de oficinas bancarias a pie de calle (de 43.267 en 2010 a 27.228 en 2018) siga teniendo un exceso de sobrecapacidad de oficinas que dobla al de Estados Unidos (52 oficinas por cada 100.000 españoles frente a 25 en Estados Unidos). Muchas de estas oficinas en España no son rentables.

La tercera consideración, es que la baja rentabilidad de la banca europea, junto a una tecnología muy mejorable de sus plataformas operativas, no parece que sea la mejor posición para afrontar el esperable alto incremneto de la morosidad producido por la crisis económica derivada de la pandemia mundial de la COVID-19.

La solución casi natural a todos estos retos es la consolidación mediante fusiones y compras, pero, como última consideración, recordemos que en algunos casos este camino no siempre es la solución, sobre todo cuando el nivel de problemas de alguna de las entidades inmersas en la fusión es demasiado elevado y no se hace un ejercicio de establecer un plan de saneamiento de la entidad previo al proceso de fusión.

Lo que parece claro, es que con todas las consideraciones comentadas y con las valoraciones en bolsa del sector financiero prácticamente por los suelos, esto precipitará una nueva ola de concentración bancaria en la eurozona, siendo Italia, España y probablemente Alemania tres de los miembros de la eurozona mas activos en este proceso.

Robert Casajuana i Alujas ( @CasajuanaRobert )

Socio Economista SLM ( www.slm-afi.es )

Profesor y Director Académico de ISEFi ( www.isefi.es )