BBVA gana 4.323 millones en los primeros nueve meses, un 25,3% más

Gracias, entre otras cosas, a las plusvalías de la venta de BBVA Chile, por importe de 633 millones

BBVA obtuvo un resultado atribuido de 4.323 millones de euros en los primeros nueve meses de 2018, un 25,3% más que en el mismo periodo del año anterior (+43% a tipos de cambio constantes). Este beneficio se explica por el impulso de los ingresos recurrentes, la contención de los gastos, los menores saneamientos y las plusvalías de la venta de BBVA Chile, por importe de 633 millones de euros.

En el trimestre, BBVA ganó 1.674 millones de euros (+46,4% interanual). Además de las plusvalías por la venta de la participación de BBVA Chile, el resultado atribuido del tercer trimestre recoge el impacto negativo, de -190 millones de euros, derivado de la contabilización de la hiperinflación en Argentina. El consenso de FactSet estimaba un beneficio trimestral de 1.611 millones.

“A pesar de las dificultades en Turquía y Argentina, hoy presentamos unos resultados que ponen de manifiesto la fortaleza de nuestro modelo de negocio y la diversificación geográfica. A los resultados, se suman los avances en la transformación del banco, una holgada posición de capital y la solidez de nuestros indicadores de riesgo”, señaló Carlos Torres Vila, consejero delegado de BBVA.

El margen de intereses alcanzó 12.899 millones de euros en los nueve primeros meses de 2018 (-2,3% interanual) y los ingresos por comisiones fueron de 3.653 millones (-1,4% interanual). La suma de ambas líneas –los ingresos recurrentes– se situó en 16.553 millones (-2,1% interanual), lo que llevó el margen bruto hasta 17.596 millones (-6,9% interanual).

Los gastos de explotación entre enero y septiembre decrecieron un -7,1% gracias a la disciplina de costes implantada, ha explicado la entidad. Si se excluye el efecto del tipo de cambio, registraron un incremento del 2,7%. El ratio de eficiencia se situó en el 49,6%, 52 puntos básicos por debajo del dato de 2017, a tipos de cambio constantes. BBVA ha señalado que el buen comportamiento de los ingresos recurrentes y la contención de los gastos de explotación explican que el margen neto alcanzase 8.875 millones (-6,8% interanual).

En cuanto a rentabilidad, el ROE alcanzó entre enero y septiembre el 12,2% (frente al 9,6% del mismo periodo de 2017) y el ROTE, el 14,8% (frente al 11,9%).

En cuanto a los indicadores de riesgo, en septiembre, la tasa de mora se situó en el 4,1% (frente al 4,4% de tres meses antes), el nivel más bajo desde junio de 2012. La tasa de cobertura subió al 73% y el coste del riesgo se ubicó en el 0,90%.

En términos de solvencia, el ratio CET 1 fullyloaded se situó en el 11,34%, por encima del objetivo de capital (el 11%). La venta de la participación en BBVA Chile generó un impacto positivo en el ratio CET 1 fully-loaded de 50 puntos básicos. Por su parte, el ratio de apalancamiento a 30 de septiembre era del 6,6% fully loaded.

En cuanto a las principales partidas de balance y actividad, la comparativa se ha visto afectada, según explica BBVA, por el cambio de perímetro debido a la venta de BBVA Chile, operación cerrada el 6 de julio. Los préstamos y anticipos a la clientela se situaron en 370.496 millones de euros (un 0,9% menos en lo que va de año), y los depósitos de clientes alcanzaron 365.687 millones (un 0,5% más).

BBVA ha explicado que continúa con su proceso de transformación, con un aumento de la base de clientes móviles, así como de las ventas digitales. Así, los clientes digitales del grupo han crecido un 23% en un año, hasta alcanzar los 26 millones.

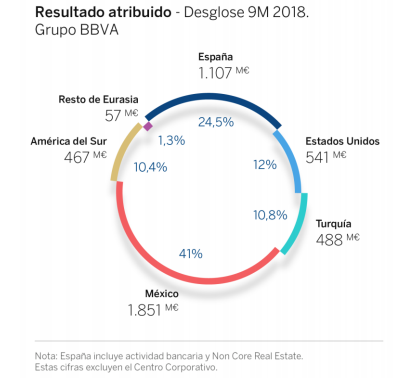

POR ÁREAS GEOGRÁFICAS

El beneficio neto en el área de Actividad Bancaria en España aumentó un 10,5% interanual, hasta los 1.167 millones, influido por el comportamiento de las comisiones, así como por el descenso en los gastos de explotación y de los saneamientos crediticios.

En el área Non Core Real Estate, las pérdidas se aminoraron hasta -60 millones en los nueves meses desde -274 millones. El 10 de octubre, BBVA traspasó su negocio inmobiliario en España a Cerberus Capital Management lo que reducirá casi al completo dicha exposición inmobiliaria, ha explicado el banco. Esta operación no está registrada en los estados financieros del tercer trimestre.

En Estados Unidos, el área generó un beneficio atribuido de 541 millones de euros, un 43,2% superior, mientras que en México el beneficio aumentó un 22,5% (1.851 millones de euros).

En lo que respecta a Turquía, BBVA ha explicado que los préstamos en lira turca de Garanti Bank se desaceleraron, mientras que el crédito en moneda extranjera (en dólares estadounidenses) continuó su tendencia a la baja. Entre enero y septiembre, Turquía generó un resultado atribuido acumulado de 488 millones de euros, lo que supone una subida interanual del 18,1%.

En América del Sur, BBVA completó la venta de su participación en BBVA Chile. Los resultados del área, además de por el cambio de perímetro en Chile, se ven afectados por el ajuste por hiperinflación en Argentina, que ascendió a -190 millones de euros. El beneficio atribuido fue de 467 millones de euros (-5,6%), al incluir ambos impactos.

¿QUÉ OPINAN LOS EXPERTOS DE ESTAS CUENTAS?

Los analistas de RBC consideran que estos resultados han sido mixtos, y subrayan el riesgo de que los objetivos en Turquía para el conjunto de 2018 tengan que ser revisados, aunque reconocen que, hasta cierto punto, esto puede estar ya recogido por el consenso.

"El objetivo del coste de riesgo (COR, por sus siglas en inglés) para Turquía para el conjunto del año es de 200 puntos básicos, lo que hemos calculado que implica que el COR salga plano o ligeramente inferior en el cuarto trimestre, por lo que pensamos que existe riesgo de que el guidance de 200 puntos básicos pueda incrementarse", explican estos expertos.

Desde Renta 4 hablan de unos resultados del tercer trimestre por debajo de sus estimaciones en las principales líneas de la cuenta de resultados.

Por áreas geográficas destacan el mejor comportamiento en México mientras que en negativo recogen a la región de Eurasia y Estados Unidos.

Asimismo, como RBC, desde Renta 4 resaltan la hiperinflación en Argentina, que ha supuesto un impacto negativo a nivel de margen de intereses de 143 millones de euros y de -190 millones en beneficio neto. Además, destacan el fuerte impacto negativo por las divisas, el crecimiento de los ingresos recurrentes y el hecho de que se mantenga la disciplina en gastos de explotación.