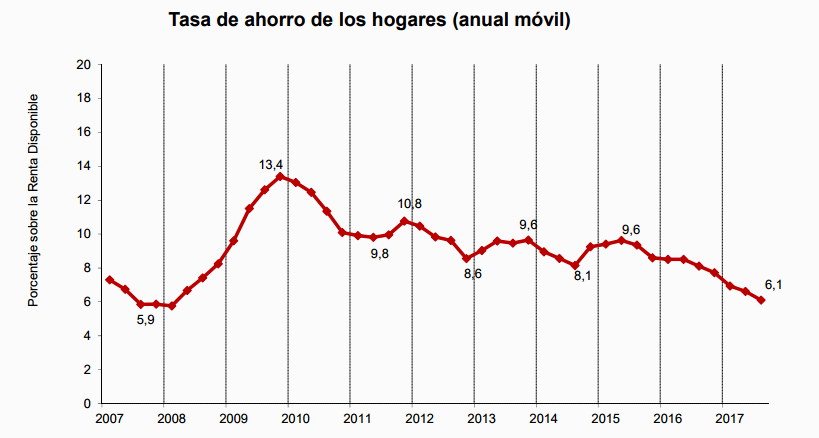

¿Vuelta a las andadas? Las familias ahorran menos que nunca desde 2008

La necesidad de financiación de los hogares sube hasta los 12.887 millones de euros

- Es la cifra más alta desde 2007, cuando se situó en los 18.009 millones

- La tasa de ahorro disminuyó desde el 1,5% del tercer trimestre de 2016 al -0,7% en 2017

Los hogares vuelven a gastar o invertir más de los ingresos que generan. La tasa de ahorro se situó en negativo, en el 0,7% de la renta disponible, frente al resultado positivo del año anterior. En los 12 meses transcurridos hasta septiembre baja al 6,1%, un saldo positivo que, aun así, es el más bajo desde 2008. Mientras que la necesidad de financiación se incrementó hasta máximos de una década.

Las familias suelen tener un comportamiento con sus finanzas personales contracíclico. En épocas de bonanza económica elevan su deuda y en momentos recesivos aumentan su ahorro. En parte esto se explica por las expectativas. En los últimos años, coincidiendo con la recuperación de la economía, los hogares han vuelto a elevar su consumo incluso por encima de su renta disponible, lo que deteriora su posición financiera. No sólo se puede atribuir a una mejoría de la confianza, sino que la congelación de los salarios con el retorno de la inflación amenaza con extender la tendencia reciente.

En el tercer trimestre, los hogares tuvieron una tasa de ahorro negativa del -0,7%. Esto quiere decir, simplemente, que gastaron en consumo o inversión más de lo que tenían entre julio y septiembre, frente al ahorro positivo del 1,5% de la renta en el tercer trimestre del año anterior. Al contabilizar también las inversiones realizadas, que pueden ser en vivienda o productos financieros, y las transferencias de capital, el resultado para las familias fue de una necesidad de financiación de 12.887 millones de euros, según las Cuentas Trimestrales no Financieras publicadas este viernes por el INE. Tener necesidad de financiación implica incapacidad para acometer los gastos comprometidos sin deuda.

La cifra se dispara respecto al año anterior, cuando se situó en 7.988 millones de euros. Es decir, hay un deterioro del 61% en 12 meses, hasta el dato con signo negativo más abultado en un trimestre desde 2008 y, en un tercer trimestre, desde los 18.009 millones de necesidad de financiación entre julio y septiembre de 2007.

Esta estadística es extremadamente estacional. En los cuatro trimestres móviles la tasa de ahorro es positiva, del 6,1%, aunque es la más baja desde 2008. Los terceros trimestres han arrojado resultados negativos durante los últimos cuatro años, aunque hay una tendencia hacia que se extienda desde los -1.638 millones de euros de 2014. En la última década, desde el pinchazo de la burbuja inmobiliaria, los primeros trimestres han mostrado los datos más negativos, con una recuperación en el segundo trimestre en el que siempre ha habido desde 2008 capacidad de financiación, un menor dato en el tercer trimestre, y nuevamente capacidad de financiación en el cuarto. No obstante, hay una senda de deterioro en las comparativas interanuales desde 2014, agudizada en los últimos dos años.

El valor añadido bruto generado por los hogares se elevó un 2,8% en el tercer trimestre respecto al mismo periodo del año anterior, hasta los 57.036 millones de euros. El excedente bruto de explotación y renta mixta se incrementó un 3% hasta los 43.317 millones, mientras que el saldo de rentas primarias bruto aumentó un 3,2% hasta los 189.403 millones de euros. Este último concepto es el más amplio al estar formado por la remuneración de los asalariados y la evolución de las rentas de la propiedad como intereses o dividendos.

La renta disponible bruta de las familias ascendió en el trimestre a los 165.387 millones, un 1,3% más respecto al ejercicio anterior, mientras que en términos netos creció un 1% hasta los 154.169 millones de euros. Pero el ahorro bruto arrojó un resultado negativo de 1.166 millones, mientras que la inversión de los hogares se disparó un 11% hasta los 11.107 millones.

LA ECONOMÍA MEJORA SU POSICIÓN CON EL EXTERIOR

Pese al comportamiento de los hogares, el resto de los agentes económicos mejoraron su posición financiera. La capacidad de financiación de las administraciones públicas se multiplicó casi por cuatro al pasar de 2.348 millones hasta los 8.097 millones de euros en el tercer trimestre de 2017. Las empresas, por su parte, registraron un saldo positivo de 9.010 millones de euros, menos que los 9.801 millones del año previo, aunque manteniendo siempre resultados positivos en este periodo desde 2009.

Las posiciones financieras acaban siendo vasos comunicantes que arrojan un resultado positivo o negativo de la economía frente al exterior. En este sentido, la economía española registró en el tercer trimestre una capacidad de financiación de 8.623 millones de euros respecto al resto del mundo que mejora desde los 8.191 millones del año anterior. Aumenta con la misma intensidad que el Producto Interior Bruto (PIB) nominal -sin tener en cuenta la inflación-, con lo que la ratio respecto al PIB se mantiene en el 3%.

Este resultado positivo contribuye al alivio del alarmante saldo negativo de la posición inversora internacional (PII) neta o deuda externa neta, que aún supera el 80% del PIB, frente a la recomendación del 35% que realiza la Comisión Europea para reducir la vulnerabilidad exterior. La mejoría se debe tanto a las exportaciones netas de bienes y servicios -descontando las importaciones- de 12.720 millones de euros, frente a los 12.580 millones del año anterior, como por el saldo de rentas y transferencias corrientes con el exterior, que se alivia desde -4.766 millones hasta -4.332 millones. Por su parte, el saldo de transferencias de capital disminuye desde 377 millones hasta otro saldo positivo de 235 millones.