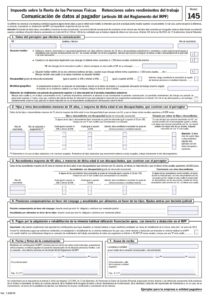

El primer papel que tu empresa te entregará con el cambio de año no es tu nómina, sino el Modelo 145 de Comunicación de datos al pagador para el cálculo de las retenciones de IRPF.

Te damos las claves para entender su papel, funcionamiento, cómo afecta a tus impuestos y cómo rellenar el Modelo 145 de forma correcta.

Qué es el Modelo 145 de la AEAT

El Modelo 145 es un formulario la Agencia Tributaria que se utiliza después al confeccionar la declaración de la renta.

El Modelo 145 de retenciones sobre rendimientos del trabajo sirve para comunicar a la empresa tus datos personales y familiares que se usarán para calcular la retención de IRPF que te corresponde.

El pagador, es decir, la compañía, es la que está obligada a retener un porcentaje de tus ingresos para el futuro pago de la declaración de la renta. Además, debe asegurarse de que esta retención en la nómina está bien calculada en base a la información que le transmitas.

A partir de ahí, es obligación del trabajador que la información se ajuste a su situación real. De ahí, por ejemplo, que sea necesario rellenar de nuevo el formulario cuando se producen cambios a lo largo del año.

Cómo rellenar el Modelo 145 en 5 pasos

A primera vista puede parecer intimidante, pero el Modelo 145 de comunicación de datos al pagador es relativamente sencillo de completar.

El formulario de Hacienda consta de siete partes que servirán para aclarar la situación personal y familiar a la empresa.

Apartado 1. Datos personales y situación familiar

Como en caso todos los formularios de Hacienda, hay que comenzar identificándote. Se trata de información básica como nombre, apellidos, DNI y fecha de nacimiento.

En este primer apartado se tratará también la situación familiar según el Modelo 145, que identifica hasta tres posibilidades. Sólo debes marcar una opción y tiene que ser la que describa tu estado.

- Situación familiar 1. Está reservada para personas solteras, viudas, divorciadas o separadas legalmente con hijos menores de 18 años o mayores discapacitados sujetos a patria potestad que convivan exclusivamente con él. En otras palabras, unidades familiares monoparentales.

- Situación familiar 2. La marcarán personas casadas y no separadas cuyo cónyuge no obtiene rentas superes a 1.500 euros, excluidas las rentas exentas. En este apartado también se contarán las familias en esa situación y con hijos. Además, habrá que incluir el DNI de la pareja.

- Situación familiar 3. Es un cajón de sastre para el resto de contribuyentes que no cumplan con las anteriores situaciones como, por ejemplo, solteros sin hijos o personas casadas en los que la pareja gana más de 1.500 euros.

Como siempre, la mejor forma de entender el funcionamiento de estas situaciones es a través de algunos ejemplos concretos de la situación familiar.

- Los solteros, separados, divorciados y viudos con un hijo menor de 18 años a cargo marcarán la casilla 1.

- Los solteros, separados o divorciados que vivan con sus padres y estén a cargo de ellos marcarán la casilla 1.

- Las personas casadas que estiman que su cónyuge ganará menos de 1.500 al año marcarán la casilla 2

- Los solteros sin hijos marcarán la casilla 3.

- Las personas casadas con una pareja que gane más de 1.500 euros al año marcarán la casilla 3.

- Los solteros, separados, divorciados y viudos que vivan con sus hijos, siendo estos mayores de edad, marcarán la casilla 3.

En el apartado 1 de datos personales también tendrás que indicar si posees algún grado de discapacidad. Sólo deberás marcar la casilla si posees un grado de discapacidad igual o superior al 33%.

Apartado 2. Hijos menores de 25 años

Las personas que hayan marcado la situación familiar 1 del Modelo 145 tendrán que rellenar el apartado 2. En realidad, este apartado es imprescindible para cualquier persona con hijos menores de 25 años.

Eso sí, recuerda que tu hijo no debe ganar más de 8.000 euros al año para poder incluirlo en este apartado.

Aquí habrá que indicar el número de hijos o descendientes menores de 25 años y descendientes discapacitados de cualquier edad que convivan contigo.

Cuando los hijos vivan sólo contigo habrá que marcar la casilla “Cómputo por entero de hijos o descendientes” para que quede así reflejado.

Apartado 3. Ascendientes mayores de 65 años

Este punto está reservado para los ascendientes (padres y abuelos) mayores de 65 años que convivan contigo y que no sumen ingresos superiores a los 8.000 euros.

El apartado 3 también recogerá los menores discapacitados a tu cargo.

Apartado 4. Pensiones compensatorias

En caso de que exista una pensión compensatoria favor del cónyuge habrá que indicarlo en este apartado. También se incluirán las pensiones alimenticias de los hijos.

Sólo se incluirán las pensiones que sean resultado de una decisión judicial, no las que provengan de un acuerdo no certificado entre los excónyuges. Además, será necesario que indiques además el importe de las mismas.

Apartado 5. Pagos por compra de vivienda habitual

Este apartado es para la deducción por compra de vivienda habitual. Sólo deberás rellenar esta casilla cuando la compra de la vivienda sea anterior a 2013 y si no ganas más de 33.007,2 euros.

El último apartado del Modelo 145 está destinado a la clásica fecha y firma del formulario,

En el modelo de retenciones a cuenta del IRPF también se añade un acuse de recibo. El motivo es que la obligación de retener corresponde a la empresa y es importante reflejar que se le ha entregado el documento para que lo haga según los datos que figuran en el mismo.

¿Es obligatorio rellenar el Modelo 145?

La mayoría de empresa enviará el Modelo 145 a sus empleados todos los años, pero lo cierto es que no es obligatorio rellenarlo si no ha habido un cambio de situación en alguno de los apartados anteriores respecto a la última vez que se rellenó.

Tampoco hay que rellenarlo a principio de año su ya comunicaste el cambio empresa para que recalculase las retenciones de IRPF.

Eso sí, recuerda que si hay cualquier dato incorrecto serás tú quien tenga que asumir las consecuencias y no la empresa, cuyo único deber es calcular correctamente el porcentaje según la información que has presentado.

Cuándo presentar el Modelo 145

El Modelo 145 se presenta por lo menos una vez al año al comienzo de cada ejercicio, ya que las empresas tienen por costumbre cubrirse las espaldas solicitando de nuevo los datos.

Pero este no es el único momento en el que deberás calcular las retenciones de IRPF. El motivo de rellenar el formulario de Hacienda cada ejercicio es que así las empresas se cubren y evitan que recaiga sobre el trabajador la tarea de ser quien comunique los cambios.

En realidad, hay que rellenar el formulario cada vez que haya un cambio de situación personal o familiar que pueda afectar a las retenciones de IRPF a lo largo del año.

En este sentido, si el cambio implica una retención menor, el artículo 87 del Reglamento de IRPF no obliga a comunicarlas para la regularización de las retenciones por lo menos cinco días antes del cálculo de la nómina por parte de la empresa.

Cuando el cambio implique una mayor retención sí sería obligado indicarlo en un plazo de diez días naturales desde el momento de la variación. Para que surtan efecto, de nuevo deberán comunicarse a la empresa por lo menos cinco días antes de que empiece a calcular las nóminas.

Modelo 140 y maternidad y paternidad

Uno de los mejores ejemplos de cuándo hay que presentar el formulario es la paternidad y maternidad.

Si has sido padre o madre, por ejemplo, tendrás que comunicarlo por este cauce. Del mismo modo, el Modelo 140 y la maternidad van de la mano, primero para recalcular las retenciones y después porque te lo pedirán en la Seguridad Social para tramitar la baja y que puedas cobrar lo que te corresponda durante ese periodo.

Qué pasa cuando hay errores

Todo el mundo se equivoca y es posible que bien la empresa o el trabajador hayan cometido un fallo al informar de la situación personal o al calcular la retención de la nómina.

La situación cambia en función del culpable.

El punto de partida básico es el siguiente: es obligación de la empresa realizar un cálculo correcto de las retenciones, pero también lo es del trabajador que los datos que proporciona sean veraces.

En otras palabras, si la empresa no calculó bien será su culpa y deberá asumir las consecuencias, que van desde sanciones hasta el pago de la diferencia en caso de haber perjudicado al empleado.

Por el contrario, cuando eres tú quien comunica datos inexactos, falsos o incompletos te expones a una sanción por parte de Hacienda. El artículo 205 de la Ley General Tributaria define estos errores como una infracción tributaria sancionable con una multa de entre el 35% y el 150% del dinero que se ha dejado de retener.

Lo más habitual en estos casos es que sólo medie sanción si el fallo ha provocado que la retención sea menor de lo debido.

Cómo descargar el Modelo 145

El Modelo 145 de retenciones se puede descargar a través de la página web de Hacienda. Solo tienes que entrar en ella, acceder al buscador y formular la búsqueda.

Si lo prefieres puedes acceder al documento en formato PDF desde este enlace.

Por qué son tan importantes las retenciones

El Modelo 145 es tan importante porque sirve para el cálculo de las retenciones de IRPF, que después serán clave en el resultado de la declaración de la renta.

Las retenciones a cuenta de IRPF son un dinero que Hacienda resta todos los meses de tu nómina en previsión de los impuestos que deberás pagar al hacer la declaración de la renta.

Se trata de una suerte de adelanto que haces a la AEAT y al Gobierno, pero también la fórmula en la que el Estado se garantiza que por lo menos habrá ingresado parte de la renta por si, llegado el momento de cumplir, no tienes dinero.

Las retenciones en nómina determinan en buena medida si te tocará pagar o cobrar en la declaración renta. No es que vayas a pagar más o menos. Lo que ocurre es primero se hace tu declaración y a la cifra resultante se le resta después la cantidad que te hayan retenido. Si el resultado es negativo, Hacienda te ha retenido de más y te devolverá ese excedente en tu declaración de la renta.

Si, por el contrario, el resultado es positivo, quiere decir que todavía debes pagar algo más a Hacienda, que será la diferencia entre lo que te han retenido y el resultado real del IRPF.

¿Te ha quedado claro? Si es así ayúdanos compartiendo en redes sociales y si tienes dudas, pregúntanos y estaremos encantados de responder a tus dudas.

También te puede interesar

Cómo se calcula la retención de IRPF en tu nómina

Todo lo que necesitas saber sobre las tablas de IRPF

¿Algo que añadir? ¡No te cortes!