- Más de la mitad de entradas de dinero se produce en diciembre durante la última década

- El coste para el cliente se traduce en una pérdida de rentabilidad anual que alcanza el 2,7% en los últimos 20 años

El esfuerzo comercial que realizan los bancos y las gestoras independientes para captar aportaciones a los planes de pensiones en diciembre ha vuelto a tener premio en 2016. La mayor parte de la captación se concentra en el último mes del año. Una práctica que implica un coste para los clientes de hasta el 2,7% anual en forma de menor rentabilidad frente al ahorro periódico.

La tónica es siempre la misma. El pasado año no fue novedad. Con el mes de diciembre regresó la ofensiva comercial de la industria de activos. El principal reclamo, además de la propia conveniencia de tener un ahorro complementario en los casos en que sea posible, es acceder a los beneficios fiscales de aportar a un plan de pensiones y reducir la factura con Hacienda en la declaración de la Renta.

La Agencia Tributaria permite la desgravación de hasta 8.000 euros en la tributación del IRPF -2.500 euros si la aportación es para el cónyuge- y con el límite del 30% del salario o del rendimiento de las actividades económicas que se declaran. Aunque esta ventaja fiscal, principal atractivo de los planes de pensiones para los lectores de 'Bolsamanía', está disponible para todas las aportaciones realizadas en un año. No sólo en diciembre.

Sin embargo, es en este mes cuando aparecen las ofertas, especialmente de la gran banca, y aumenta la publicidad sobre el producto. Y es en ese momento, cuando las familias tienden a calcular el ahorro acumulado durante el ejercicio y se dejan seducir por las promociones y por la posibilidad de aliviar la carga fiscal. “Uno de los principales errores que se observan en el comportamiento agregado de las personas que invierten en planes de pensiones es que no lo hacen de forma periódica o sistemática”, argumentan en Abante Asesores.

Uno de los principales errores que se observan en el comportamiento agregado de las personas que invierten en planes de pensiones es que no lo hacen de forma periódica o sistemática

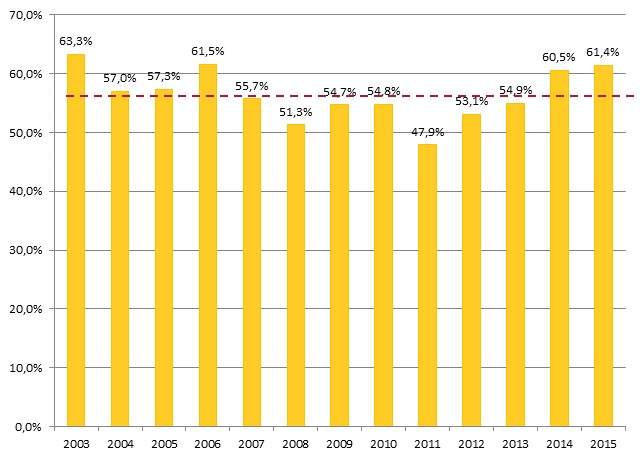

La gestora y firma de asesoramiento patrimonial recopila datos de la patronal, Inverco, que muestran que no es un simple hecho anecdótico, sino que pasa factura a los bolsillos de los clientes de los planes. Es decir, limita su futura pensión privada. Las estadísticas de Abante (ver tabla a continuación) muestran que desde 2003 y hasta 2015 -a falta de la estimación para 2016- en todos los años menos en uno la aportación de diciembre representa al menos el 50% de la captación neta total de las gestoras durante un ejercicio completo. Y en cuatro años supone más del 60%, incluidos los dos últimos del análisis.

En 2016, el dato de aportaciones netas de diciembre ha sido de 921 millones de euros, cifra similar a la del año anterior y levemente por encima de los 918 millones del conjunto del año, según las estadísticas adelantadas por Inverco sobre los planes de pensiones del sistema individual, que acabó el ejercicio con más de 70.000 millones de euros. Es decir, a falta del cálculo del peso de las aportaciones brutas -sin restar las prestaciones- en el último mes, parece que la tónica se repite.

Igual que los planes de pensiones están disponibles para el ahorrador todo el año, tampoco cierra la bolsa o el resto de mercados financieros. Es decir, como obviamente no actualizan únicamente sus cotizaciones el 31 de diciembre, también es evidente que los clientes que sólo registran entradas de dinero en su ahorro privado en un mes, se pierden lo que sucede el resto del tiempo con los instrumentos financieros en los que invierte su plan. Y si se asume que a largo plazo tienden a revalorizarse los activos, razón de fondo para invertir en ellos de cara a la jubilación, hay un perjuicio en la práctica de esperar a diciembre.

Abante, en este sentido, calcula el coste para el cliente tomando como referencia la evolución de la bolsa. Aunque la estimación requiere matices como el hecho de que los planes invierten en todo tipo de activos, incluyendo tanto la renta variable como la renta fija, se observa una importante pérdida de rentabilidad. Este menor retorno es de 2,7 puntos porcentuales cada año si el cálculo se realiza a partir de los datos de los últimos 20 años. Con la estimación a 15 años el daño es de 1,38 puntos anualizados, y en la última década, con una menor rentabilidad acumulada por el Ibex 35, el coste es de 0,73 puntos.

Hay que tener en cuenta en este sentido el interés compuesto, ya que una pérdida de dos puntos porcentuales por año se amplifican en la rentabilidad acumulada. Abante, que lanzó en 2014 su propia gestora de pensiones con tres vehículos y en 2016 reforzó su apuesta con versiones en forma de plan de pensiones de sus tres fondos de autor -correspondientes a los productos de José Ramón Iturriaga, Josep Prats y Alberto Espelosín-, se muestra crítica con la forma de seleccionar el producto por parte de los clientes. “Existe una gran concentración, como sucede en el caso de los fondos de inversión, de ahorradores en unos pocos planes de pensiones”, señala la entidad en un análisis sobre la industria. En este sentido, señala que los diez planes más rentables a cinco años, según los datos de Inverco hasta 2015 -sin contar aún los de 2016- recibe la inversión de menos del 3% de los partícipes de planes en España.

MÁS IMPORTANTE QUE NUNCA

Las pensiones públicas, si no hay cambios demográficos radicales y modificaciones del sistema, están condenadas a reducirse en términos reales -considerando la inflación-. La última reforma del PP desvinculó la actualización de las pensiones del IPC, lo que supone un alivio en el largo plazo para la sostenibilidad pero un descenso esperado, si no hay cambios, en el poder adquisitivo de los futuros jubilados. Un informe de la Unión Europea realizado en 2015 estima que la tasa de reemplazo o sustitución, que mide el porcentaje que representa la pensión frente al último salario percibido, se hundirá en las próximas décadas. Desde el 79% marcado en 2013, el estudio proyecta una clara tendencia a descender hasta el 48,6% en 2060.

Por ello, el ahorro privado cobra mayor importancia. Especialmente hacerlo cuanto antes, por el interés compuesto. De hecho, con un único euro al día desde los 25 años, y una rentabilidad anual del 5%, se alcanzan los 46.223 euros a los 65 años. Con 'sólo' 14.600 euros invertidos. En este sentido, JP Morgan Asset Management ha lanzado la herramienta 'Fund your future' para realizar cálculos de este tipo e incentivar el ahorro a largo plazo. Así, para conseguir una cifra 200.000 euros -con una inflación del 2% equivaldrá en 40 años a 90.578 millones- con la que asegurar la tranquilidad en la jubilación, con un retorno esperado del 5% anualizado, 'basta' con 135 euros mensuales. Y si el retorno es, como con el Ibex ajustado por dividendos en su historia, del 10%, hace falta 36 euros por mes. Apenas un euro al día.