- El premio, en bruto, asciende a 1.866.000 euros

- Tras cumplir con Hacienda, Leo tendrá en torno a un millón limpio

- Los expertos le aconsejan que sea prudente y planifique un horizonte de inversión

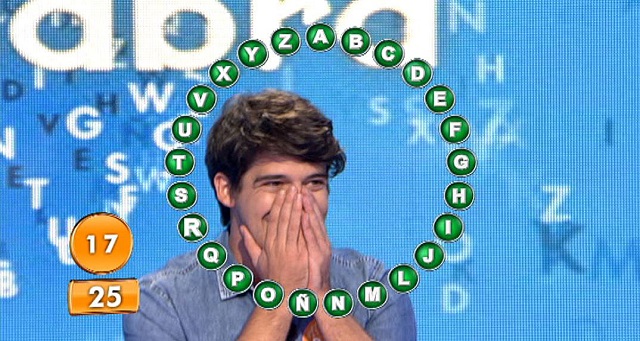

Casi dos millones. O, para ser exactos, 1.866.000 euros. Este es el mayor bote de la historia de Pasapalabra, premio que un joven malagueño de 27 años se ha llevado esta semana. Un dinero que David Leo García tiene que gestionar a partir de ahora, tras cumplir con Hacienda. Los expertos le recomiendan cautela y asumir riesgos con su inversión a largo plazo.

“Hay que tener tranquilidad en estos casos, no invertir en todos los negocios que le van a ofrecer a partir de ahora, pensar en el largo plazo con una cartera de fondos de inversión y, antes de nada, ajustar con Hacienda. Se tributa como un salario, vía IRPF”, apunta Carmelo Lázaro, director comercial de grandes patrimonios de Tressis. Leo es natural de Andalucía, donde el tipo máximo autonómico está en el 48%, pero reside en Cataluña, donde está vigente el mismo porcentaje. Es decir, después de pasar por el Fisco, las 25 definiciones acertadas en Pasapalabra le habrán valido para disponer de cerca del millón de euros.

“Cada perfil es diferente, pero teniendo en cuenta su edad y que para los españoles es la inversión más importante en la vida, lo primero que puede hacer es comprar un inmueble. Pero sin volverse loco y no como inversión, sino para su disfrute. Porque ahora va a tener la oportunidad de vivir donde quiera y mejorar su calidad de vida”, subraya José María Luna, director de análisis y estrategia de inversión de Eafi Profim.

Si no tiene experiencia en el mundo de la inversión, es recomendable que vaya poco a poco aunque alguien le asesore

Antes de decidir cómo ahorrar o conformar una cartera de inversión, los expertos en asesoramiento patrimonial ponen encima de la mesa dos vías para el concursante que se ha llevado el mayor premio otorgado en la historia de Telecinco. Una de ellas es contratar un asesor independiente. La otra, ampliar su formación financiera. Dos opciones que son complementarias, opina Lázaro: “Si no tiene experiencia en el mundo de la inversión, es recomendable que vaya poco a poco aunque alguien le asesore. Porque siempre es bueno estar pendiente de tus inversiones, e ir aprendiendo cómo son los productos disponibles y cómo funciona el mercado”.

EN QUÉ PRODUCTOS INVERTIR

La mayoría de los españoles que tienen un excedente entre los ingresos y los gastos se tienen que hacer la misma pregunta que Leo. Cómo invertir, especialmente en un entorno de tipos al 0% en el que ya no hay depósitos al 2% o al 4% con los que asegurarse un mínimo de rentabilidad y 'olvidarse' de gestionar el ahorro que se consigue de forma progresiva. La pregunta se vuelve más importante con el regreso de la inflación y la pérdida de poder adquisitivo si se deja el dinero parado en casa o en una cuenta corriente.

Podría ser recomendable estructurar una cartera de inversión mixta con una estructura del 70% en renta variable y un 30% en renta fija

Sin embargo, este malagueño de 27 años se enfrenta a este interrogante de golpe. Como a quien le toca la lotería o recibe una herencia (aunque en este caso el paso inicial de ajuste fiscal es diferente). Aunque “cualquier proceso de inversión debe basarse necesariamente en las características propias del inversor”, dado el horizonte temporal del que dispone el inversor, y “las condiciones de mercado actuales, podría ser recomendable estructurar una cartera de inversión mixta con una estructura del 70% en renta variable y un 30% en renta fija”, explica Antonio Bellfill, director de gestión de patrimonios de GVC Gaesco.

Luna coincide en porcentajes similares para conformar una cartera con un horizonte temporal de largo plazo, pero con dinero para disponer a corto plazo para cubrir gastos o emergencias. Eso sí, “nada de depósitos”. “Apostaría por renta fija, con un 15% al menos en productos 'semi cash', con los que pueda disponer del dinero en cualquier momento sin estar preocupado por si es buen o mal momento para salir. Es decir, fondos de deuda a corto plazo con bajas comisiones, que están teniendo más rentabilidades que los depósitos bancarios y que yo creo que va a seguir siendo así”, añade el experto.

Por otro lado, el ejecutivo de Profim aboga por completar la inversión en renta fija con otro 10% o 15% en productos que asuman algo más de riesgos. En este sentido, apunta fondos de dos clases dentro de este activo: “Bonos corporativos de la Eurozona por las compras del Banco Central Europeo (BCE) y renta fija flexible estadounidense para aprovechar las futuras subidas de tipos de la Reserva Federal (Fed)”.

ASUMIR RIESGOS

Los expertos consultados coinciden en señalar que, dada su edad, la administración de este premio de alrededor del millón de euros debe realizarse con un horizonte temporal de largo plazo y asumiendo riesgos: es decir, invirtiendo en acciones. “La estructura de la renta variable debería ser un mix entre valores con un elevado rendimiento por dividendo y valores con importantes descuentos por fundamentales”, opina Antonio Bellfill, desde GVC Gaesco.

El analista de Profim, por su parte, opta por fondos mixtos agresivos y selección de acciones con estilo 'value' o valor. En el primer caso, con productos “muy flexibles, que puedan tener desde el 0% hasta el 100% en bolsa, a discreción del gestor. Cuando el mercado cae, el fondo sufre, pero menos que otros”. Así, apunta como nombres concretos los vehículos Belgravia Épsilon, Amiral Sextant Grand Large y Nordea Stable Return.

La otra mitad de la parte más agresiva de la cartera, en torno al 35% del total de la inversión, Luna la dedicaría a fondos de renta variable internacional con la filosofía 'value' que tanto está de moda con el regreso de Francisco García Paramés. “Son productos que suelen batir a los índices a largo plazo, porque buscan empresas que están baratas pero son de calidad”, señala el selector, que recomienda opciones como la del propio Paramés con su regreso, el Bestinver Internacional, el azValor Internacional o el First Eagle Amundi International. Siempre pensando en el largo plazo y, sobre todo, “sin volverse loco”.