- Ha ultimado la fusión entre Kraft Foods y Heinz Holdings

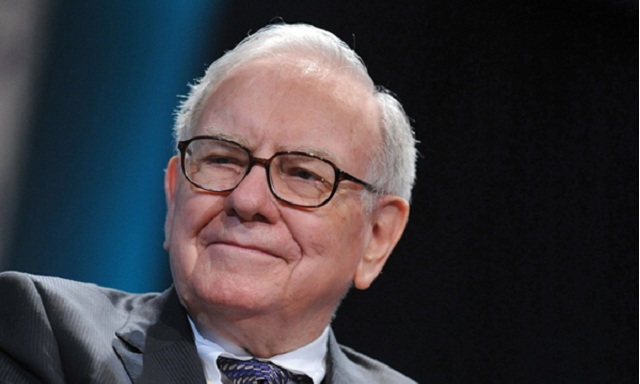

Warren Buffett concluyó a principios del mes de julio uno de sus mayores aciertos en cuanto a la inversión se refiere. El empresario cerró la fusión entre Kraft Foods y Heinz Holdings, la empresa fabricante de salsa.

Según ha informado el Wall Street Journal, dos años antes, el grupo liderado por Buffet de nombre Berkshire Hathaway, invirtió un total de 4.250 millones de dólares por una participación del 50% en la compra de Heinz por 23.000 millones.

Lea también: Cinco claves del estilo de inversión de Warren Buffett: la apuesta por el largo plazo

Así, ya en marzo de 2015, Berkshire volvió a hacer nuevamente una inversión de 5.000 millones junto con la compañía brasileña 3G cuando Kraft hizo pública su fusión con Heinz. De esta manera y en este mismo contexto, el conglomerado de Buffett posee el 25% de la nueva empresa resultante, Kraft Heinz a lo que el medio especifica que tiene una valuación de mercado de 25.000 millones de dólares aproximadamente.

La cifra de la ganancia ascendería por tanto a 16.000 millones de dólares americanos, algo que según apuntan los expertos, es impresionante en tan sólo dos años. Cabe destacar que la brasileña 3G también tuvo una ganancia similar.

Buffett y su cierre de la operación de Heinz, que cumple ya 50 al frente de Berkshire y que en agosto cumplirá 85 años, demuestra que el empresario sigue siendo un 'lobo' de los negocios. Por ahora, su compañía está mejor que nunca a pesar del desempeño mediocre de renta variable dominada, según Wall Street Journal, por cuatro acciones: American Express, Coca-Cola, International Business Machines y Wells Fargo.

“El poder de sus ganancias es más fuerte que nunca, la compañía ha realizado una serie de adquisiciones atractivas y acaban de cerrar la operación con Kraft”, dice un analista

Por su parte, Wall Street no le está dando mucho crédito a Berkshire debido a las ganancias que obtiene del conjunto de sus participaciones en compañías de seguros, servicios públicos o en el sector del ferrocarril. Además, según el medio, el total de ganancias operativas se podrían contabilizar en 19.000 millones de dólares, una subida del 18% respecto al año anterior y que supera en más del doble a la que generó Buffett en 2006.

Jay Gelb, analista de Barclays dijo: “El poder de sus ganancias es más fuerte que nunca, la compañía ha realizado una serie de adquisiciones atractivas y acaban de cerrar la operación con Kraft”, dice Gelb a lo que añadió: “Nada de eso se refleja en la valuación de mercado de Berkshire”.

Por su parte, el propio Buffett no quiso realizar comentarios a este respecto y continúa buscando las llamadas 'adquisiciones tamaño elefante' que llegue o superen los 35.000 millones de dólares americanos. Es interesante señalar que en los últimos años no ha realizado ninguna oferta que se pueda comparar a la de Heinz ya que, la compañía desea mantener el colchón de efectivo de mínimo 20.000 millones.

Buffett tampoco revela en cuanto se estima el valor intrínseco de Berkshire, solo señala a los que invierten en su emrpresa que el valor contable es “un dispositivo de seguimiento crudo pero útil para determinar el número que realmente cuenta, el valor intrínseco del negocio”. Para el empresario, éste supera "con creces" el valor en libros. Además, Buffett dijo a los accionistas el mismo consejo que le daría a su familia sobre la empresa: “En primer lugar (…) creo que el riesgo de pérdida de capital permanente para los accionistas de Berkshire que sean pacientes es tan bajo como el que pueda esperarse de cualquier inversión en una empresa individual. Esto se debe a que, casi con toda seguridad, el valor empresarial intrínseco de cada acción va a crecer con el paso del tiempo”, subraya Buffett.

El medio asegura que sus ganancias están creciendo más rápido que el mercado en general y que, la relación precio/ganancias no refleja el valor de 113.000 millones de dólares de la cartera de acciones en manos de Berkshire. sino únicamente en los dividendos que recibe.

Para Wall Street Journal, la acción de Berkshire no cotiza de una manera mejor debido a la edad de Buffett, que cumple este mes 85 años y su carácter insustituible por combinar sus habilidades de inversor con las de gestor. Además, muchos inversores temen que la empresa tenga un tamaño demasiado grande como para generar grandes ingresos en un futuro y su rentabilidad, según los expertos, va a depender de su capacidad para cerrar negocios cuya exigencia es cada vez mayor.

“Habrá grandes desafíos”, ha señalado Cliff Gallant, analista de Nomura Securities y añadiendo:“Buffett es el mejor presidente ejecutivo que existe. El objetivo de Berkshire es la creación de valor y él ha posicionado a la compañía en negocios estables y con ventajas competitivas por el futuro previsible”

Lea además:

Las empresas de Donald Trump solicitaron visados para contratar a más de 1.000 extranjeros