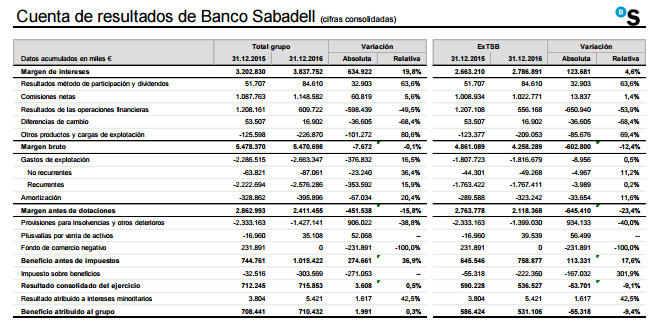

- El margen de intereses del banco fue de 3.837,8 millones de euros, lo que supone un incremento del 19,8%

- La morosidad se sitúa en el 6,14% a 31 de diciembre de 2016, desde el 7,79% de cierre del 2015

Sabadell acaba de comunicar que ganó 710 millones de euros en 2016, lo que representa un 0,3% más respecto a los 708 millones de 2015. El consenso de FactSet esperaba un beneficio neto superior, de 758 millones de euros. Las acciones, que han llegado a caer más de un 3% en la apertura, se mueven con alzas de más del 1%.

- 1,466€

- -2,46%

El margen de intereses del banco fue de 3.837,8 millones de euros (en línea con el consenso), lo que supone un incremento del 19,8% frente al pasado ejercicio. Sin TSB, el margen de intereses también mejora, lo hace un 4,6%, hasta los 2.786,9 millones de euros.

La entidad ha explicado que estas cifras muestran la fortaleza de sus beneficios y de la generación estable de margen de intereses, en un entorno de tipos bajos y tras realizar dotaciones extraordinarias que incluyen el impacto de las cláusulas suelo. Los ingresos del negocio core del banco (margen de intereses y comisiones) se mantienen fuertes, ha dicho Sabadell, y los costes recurrentes se reducen, tanto en España como en Reino Unido.

La actividad comercial a lo largo del año se ha comportado "satisfactoriamente", según el banco, en un entorno de elevada competencia, y la reducción de activos problemáticos ha superado ampliamente las expectativas de la entidad. La posición de capital a cierre de 2016 es fuerte: CET1 fully loaded del 12,0%.

La actividad comercial a lo largo del año se ha comportado "satisfactoriamente", según el banco, en un entorno de elevada competencia, y la reducción de activos problemáticos ha superado ampliamente las expectativas de la entidad. La posición de capital a cierre de 2016 es fuerte: CET1 fully loaded del 12,0%.

La morosidad se sitúa en el 6,14% (7,72% sin considerar TSB) a 31 de diciembre de 2016, desde el 7,79% de cierre del 2015 y del 6,60% del tercer trimestre. En diciembre de 2013, al inicio del plan estratégico TRIple, el ratio de morosidad se situaba en el 13,6%. La cobertura de los dudosos se sitúa en el 51,55% (51,53% sin considerar TSB) y se incrementa la cobertura de los activos problemáticos, que se sitúa en el 49,6%, desde el 48,3% del cierre del tercer trimestre. Las coberturas por deterioro incluyen 410 millones de euros por posibles desenlaces a contingencias por las cláusulas suelo. Sin considerar este importe, las coberturas de dudosos y activos problemáticos del grupo se sitúan en el 47,3% y 47,4% respectivamente, a diciembre 2016.

Banco Sabadell ha explicado que estos resultados muestran la fortaleza de sus beneficios en un entorno de tipos bajos y tras realizar dotaciones extraordinarias que incluyen el impacto de las cláusulas suelo

Sabadell ha señalado que la evacuación de activos problemáticos se sitúa "muy por encima" de los objetivos del plan estratégico con una reducción de 7.411 millones de euros en los tres últimos años. En 2016, el banco ha reducido 2.961 millones de euros en activos problemáticos y 648 millones de euros en el cuarto trimestre. De estos últimos, 575 millones de euros corresponden a riesgos dudosos y 73 millones de euros a activos adjudicados. A diciembre de 2016, el saldo de activos problemáticos se sitúa en 18.617,1 millones de euros y el saldo de riesgos dudosos en 9.582,5 millones de euros.

Banco Sabadell cierra el año con CET1 fully loaded en el 12,0% frente al 11,4% de cierre de 2015.

Las dotaciones a insolvencias y otros deterioros, que incluyen el impacto de las cláusulas suelo, ascienden a 1.427,1 millones de euros (1.399,0 millones de euros sin considerar TSB) al cierre del ejercicio 2016 frente a los 2.333,2 millones de euros en el ejercicio precedente, representando una reducción a nivel del grupo del -38,8% (-40,0% sin considerar TSB).

MARGEN DE CLIENTES Y COSTES RECURRENTES

El margen de clientes cierra 2016 en el 2,69%, el 2,59% sin TSB. Las comisiones reflejan un crecimiento interanual del 5,6% (1,4% sin considerar TSB) hasta los 1.148,6 millones de euros al cierre del ejercicio de 2016.

Los ingresos del negocio core del banco se mantienen fuertes y los costes recurrentes se reducen, ha subrayado el banco

Los costes recurrentes del grupo se han reducido a lo largo del último trimestre, tanto en España como en Reino Unido, un 1,9% hasta los 634,5 millones de euros, explica Sabadell. A cierre del año, los gastos de explotación se sitúan en 2.663,3 millones de euros, de los que 87,1 millones de euros corresponden a conceptos no recurrentes. Excluyendo TSB, los gastos de explotación se sitúan en 1.816,7 millones de euros, de los que 49,3 millones de euros corresponden a conceptos no recurrentes.

CRÉDITO

La inversión crediticia bruta viva del grupo cierra diciembre de 2016 con un saldo de 140.557,3 millones de euros, lo que implica un crecimiento del 3,9% a tipo de cambio constante en un entorno de fuerte competencia. En relación con el trimestre anterior, aumenta un 2,0% y, sin considerar TSB, presenta un saldo de 106.304,6 millones de euros al cierre del ejercicio de 2016. En términos interanuales presenta un incremento del 1,7% en relación con el ejercicio anterior.

Los recursos de clientes en balance aumentan interanualmente un 5,4% a tipo de cambio constante (3,0% excluyendo TSB), totalizan 133.456,6 millones de euros (99.123,0 millones de euros sin considerar TSB), y en comparación con el trimestre anterior aumentan 1,8% (1,7% sin considerar TSB).

Los saldos de cuentas a la vista ascienden a 92.010,6 millones de euros (62.624,0 millones de euros sin considerar TSB) representando un incremento del 8,8% interanual (16,3% sin considerar TSB). En total, los recursos gestionados suman 201.588,8 millones de euros (162.584,9 millones de euros excluyendo TSB) frente a 200.355,1 millones de euros (160.605,2 millones de euros excluyendo TSB) un año antes, lo que supone un incremento interanual del 0,6% (1,2% sin considerar TSB).