- Es frecuente encontrar en algunos comercios la condición de una cantidad mínima para pagar con tarjeta, una limitación que va a contracorriente de las costumbres de los consumidores

- Desde Bankia anotan que la regulación de 2014 ha permitido a las entidades bajar sustancialmente lo que se cobra por cada transacción al comercio

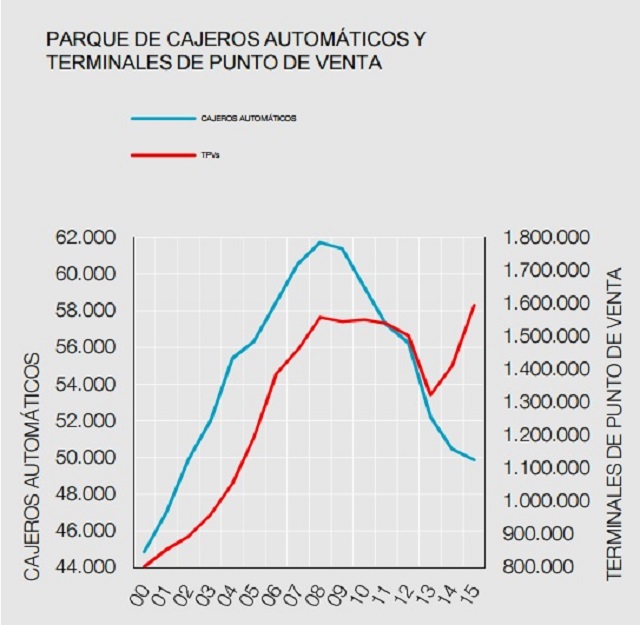

Es una tendencia real. Las tarjetas de crédito y débito se afianzan dejando atrás al dinero en efectivo. Y así lo demuestra el dato de que, el año pasado, por primera vez en la historia, los españoles utilizaron más el dinero de plástico que el metálico extraído de sus cuentas a través del cajero automático. Además, los terminales en puntos de venta (TPV), que permiten el pago con tarjeta en los establecimientos, atraviesan su mejor momento: han invadido todo tipo de tiendas y ya se pueden encontrar hasta en los taxis.

Según datos del Banco de España, es la primera vez que el importe de efectivo retirado de los cajeros (87.600 millones de euros según los datos contabilizados hasta septiembre de 2016) es inferior al gasto en compras en TPV (91.200 millones de euros hasta el tercer trimestre del año pasado).

Además, de acuerdo a estos mismos datos, a finales de septiembre de 2016 existían cerca de 1,65 millones de datáfonos o TPV instalados, lo que supone el mayor censo de la serie histórica, superior al techo que marcó en 2008 en casi 1,56 millones de máquinas y desde donde cayó empicado hasta el año 2014.

Fuente: Banco de España

Se confirma entonces que la aceptación del pago con tarjeta aumenta cada día, sustituyendo al efectivo, pues los datáfonos se ven incluso en bares, tiendas tradicionales de ‘Todo a cien’ y hasta en los taxis. Se trata de un cambio de tendencia que, según el Informe Tecnocom, sobre tendencias de pago 2016, se explica por la culminación de la reestructuración del sector bancario, el retorno a la senda del crecimiento económico y el impulso de nuevos emisores.

Por todo ello, parece necesario que el usuario, además de familiarizarse con estos aparatos que facilitan el pago de bienes y servicios y permiten al comercio asegurar el cobro, conozca la utilidad y tipos de TPV, cómo funcionan y cuánto cuesta tener uno de ellos instalado en un negocio.

UTILIDAD Y FUNCIONAMIENTO

Los comercios deben pagar una tasa de descuento y una tasa de intercambio por cada operación con tarjeta

Tal y como explica Ingenico, empresa especializada en soluciones de pago, el TPV es un dispositivo que envía las transacciones a un procesador de forma segura, este se encarga de autorizar, compensar y liquidar los importes entre el banco emisor del dinero y el banco adquirente.

El método de pago, como se puede comprobar en cualquier establecimiento, es muy sencillo y rápido. El comerciante sólo tiene que teclear el importe que hay que pagar, introducir o acercar la tarjeta y el cliente validar la operación con su clave para que el intercambio se efectúe. Pero aquí entra en juego el quid de la cuestión: ¿qué comisiones paga un negocio por estas transacciones? ¿paga por el mero hecho de tenerlo instalado?

DOS TIPOS DE COMISIONES

Es frecuente encontrar en algunos comercios la condición de una cantidad mínima para pagar con tarjeta, una limitación que va a contracorriente de las costumbres de los consumidores, pues cada vez hacen más uso del 'dinero de plástico' en lugar de llevar dinero en los bolsillos. Los negocios justifican esta cláusula por las comisiones que deben abonar en cada transacción.

Efectivamente, el comercio debe pagar una comisión por cada operación que se realiza con tarjeta. Verónica López, consultora de economía aplicada de Afi, explica que son dos importes: por un lado las tasas de descuento, que son las comisiones que debe abonar el comerciante al banco adquirente por habilitar la aceptación de pago con tarjeta a través de un TPV, que no están reguladas y dependen de cada entidad. Y también hay que tener en cuenta las tasas de intercambio, las que debe pagar el banco adquirente, dueño del TPV, al banco emisor de la tarjeta.

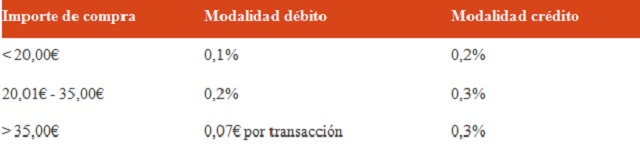

Estas últimas están reguladas por la Directiva de Servicios de Pago de 2014, una normativa europea que facilita el pago con dinero tecnológico. Así, se fija con carácter general una comisión del 0,1 o 0,2% en débito en función de la cuantía de la transacción hasta un máximo de 7 céntimos por cuantías superiores a 35 euros y entre un 0,2 y un 0,3% en crédito.

Fuente: Informe Tecnocom sobre tendencias de pago 2016

Fuente: Informe Tecnocom sobre tendencias de pago 2016

El Banco de España publica las tasas de intercambio y de descuento percibidas por los proveedores de servicios de pago en las operaciones con tarjeta efectuadas en España. Como analiza Verónica López, la tasa de descuento agregada en comercios minoristas para el tercer trimestre de 2016 fue de 0,4507%. “Esto es, por cada ticket de 100 euros, el comerciante estaría abonando a la entidad adquirente 0,45 euros por este concepto de tasa de descuento”, detalla. A esta cantidad se le sumarían 0,07 euros por la tasa de intercambio si es débito o el 0,3% si es crédito.

Desde Bankia anotan que la regulación de 2014 ha permitido a las entidades bajar sustancialmente lo que se cobra por cada transacción al comercio. “Todo esto hace que hoy no tenga mucho sentido poner cantidades mínimas para aceptar el pago con tarjeta, ya que el coste de cada compra es bastante reducido para el comercio”, sintetiza la entidad.

Los costes son reducidos para el comercio y a cambio es una gran oportunidad de negocio

Por otra parte, los establecimientos también pagan un precio por tener un TPV instalado y este dependerá de la oferta comercial de cada entidad adquirente. Verónica López asegura que “en la actualidad existen contratos que contemplan tarifa plana”. Y pone como ejemplo el datafono físico de BBVA, en el que se cobran 5 céntimos por transacción y una vez superado el número de transacciones establecidas en la tarifa plana, aplican entre un 1,10% y un 1,50% por transacción (para una operación de 10 euros, se pagan 15 céntimos de comisión).

LOS BENEFICIOS

Bankia insiste en que los costes son reducidos para el comercio y a cambio es una gran oportunidad de negocio, “ya que cada vez es más habitual que los clientes no lleven efectivo y demanden el pago con tarjeta, lo que permite al comerciante no perder ninguna venta”, indica. Asimismo, desde Afi añaden otros beneficios para el comerciante por tener instalado un TPV, como la reducción de los inconvenientes de la gestión del efectivo (cambio, billetes falsos, ingreso en el banco…) o el análisis de datos de pagos con tarjeta, una información que facilita el proveedor del datáfono sobre horas, días de mayor actividad… que también puede ser útil para la empresa.

Verónica López destaca además que los beneficios para la sociedad también son numerosos. “Los pagos con tarjeta son trazables y contribuyen a desincentivar los pagos y cobros en economía sumergida”, concluye.