España se prepara para presenciar la primera subida de tipos por parte del Banco Central Europeo (BCE) en siete años. El regulador anunció la pasada semana que tal escenario no sucederá hasta el verano que viene y el Banco de España (BdE) asegura que tal decisión perjudicará especialmente al sector empresarial, por encima de las familias y las Administraciones Públicas.

El tejido empresarial español presenta en la actualidad una estructuración de su deuda altamente sensible a incrementos en el corto plazo de la curva de rentabilidades, con un predominio de financiación a corto plazo y a tipo variable. En caso de que el BCE aplicara aumentos moderados y graduales de los tipos de interés, tal y como ha anunciado en repetidas ocasiones en los últimos meses, la carga financiera neta acabaría situándose por encima del nivel registrado en el primer trimestre de 2018. Un escenario base que indica que "el margen de bajada de los costes medios de financiación ya se habría agotado", señala el BdE.

En una simulación alternativa en la que el regulador aplicara una subida de 100 puntos básicos (pb) sobre los tipos de interés en el corto plazo, la carga financiera de las empresas españolas aumentaría 1,4 puntos porcentuales (pp) sobre su excedente bruto en un horizonte de tres años, frente al escenario de una subida gradual. En el caso de una subida de 100 pb en el largo plazo, la carga financiera aumentaría en 5 pp sobre el escenario base para 2020. Por último, en caso de combinar ambas perturbaciones, el impacto neto sería algo inferior a los 1,5 pp. Una respuesta del sector empresarial mucho mejor a la anticipada por el BdE antes de la crisis, lo que demuestra un gran esfuerzo de desendeudamiento durante los últimos años.

AUMENTAN LOS INTERESES PARA LAS FAMILIAS, PERO TAMBIÉN LAS REMUNERACIONES

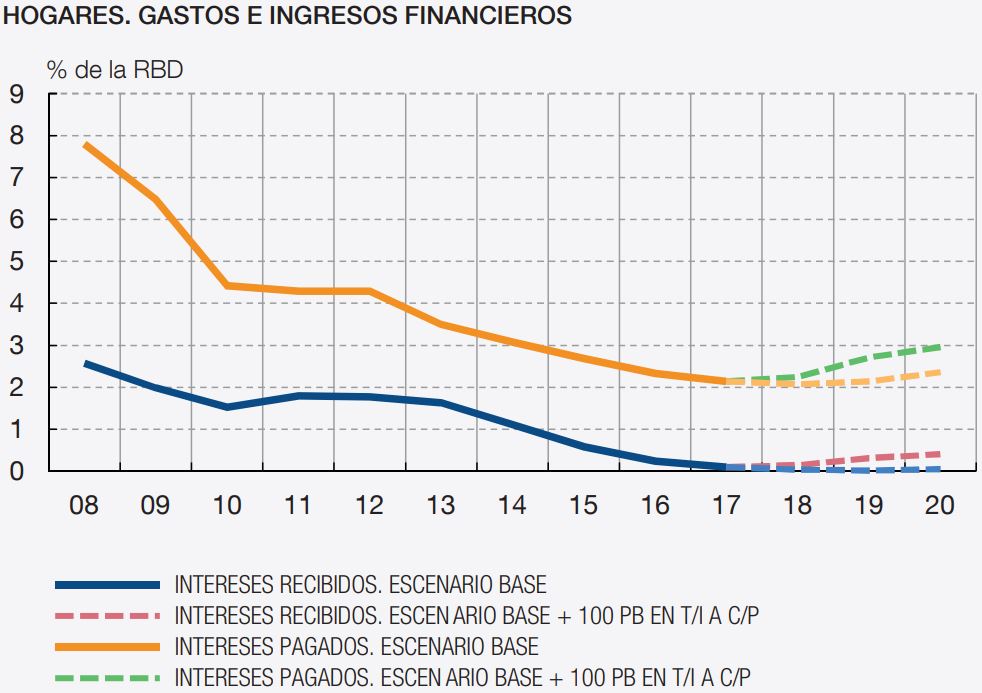

En el caso de los hogares, la situación es similar a la de las empresas, con un predominio de la financiación a tipo variable y a corto plazo. Concretamente, el organismo que dirige Pablo Hernández de Cos estima que el impacto asociado de una subida de 100 pb en los tipos de interés a corto plazo mermaría en 0,6 pp la renta bruta disponible de las familias en tres años. Sin embargo, en términos netos, el impacto sería de 0,2 pp, moderado por las mayores remuneraciones que los depósitos que las familias guardan. En caso de producirse el escenario base, tanto la carga financiera bruta como neta de los españoles aumentaría, lo que sugiere que el recorrido a la baja de sendas variables se ha agotado. De nuevo, la respuesta de las familias es mejor a la estimada hace una década, lo que también demuestra un menor endeudamiento.

LAS AAPP NO SON SENSIBLES EN EL CORTO PLAZO

Por último, las Administraciones Públicas presentan una estructuración de su deuda diferente con predominio de la financiación a largo plazo y a tipo fijo. Un diseño que evitará que la carga financiera aumente excesivamente a lo largo del horizonte a tres años, con un incremento moderado de los tipos de interés, como bajo los escenarios alternativos planteados con anterioridad.

En concreto, la aplicación de una subida de 100 pb en el corto plazo se traduciría en un aumento de 0,1 pp de la carga financiera neta frente al escenario base, mientras que un incremento de la misma importancia en el largo plazo supondría una subida de 0,2 pp. En un escenario en el que ambos tipos se incrementan simultáneamente, los pagos netos por intereses de las AAPP se elevarían 0,3 pp. Unos efectos "sustancialmente mayores que los que se estimaban hace unos años, con anterioridad al notable aumento registrado por el endeudamiento de las AAPP", concluye el BdE.