A la hora de invertir en bolsa no sólo hay que estudiar el mercado para evitar perder dinero, sino también conocer la fiscalidad de las acciones. Como cualquier renta, las ganancias en bolsa también están sujetas al pago de impuestos en la declaración de la renta. Te explicamos las claves para la renta 2015 y la renta 2016.

La parte más importante de invertir en bolsa es aprender a batir al mercado y al resto de traders. Si no consigues esa premisa, de poco te servirá controlar otra variable. Sin embargo, para sacar el máximo rendimiento a tu actividad inversora también debes saber cómo tributan las acciones en el IRPF porque ahí puede estar la diferencia entre ganar más o menos con una operación, pero también en perder mucho o no perder tanto… ¡Vamos a ver cómo!

Qué es una acción

Antes de entrar en materia fiscal conviene explicar en qué consiste una acción, que se podría definir como una participación en una empresa que sirve para repartir la propiedad de la compañía. Todas las compañías tienen acciones, en ocasiones están en manos de una sola persona -el dueño- y en otras se dividen entre los socios de la compañía. Si una empresa tiene 100 acciones y dos socios iguales, cada uno tendrá 50 acciones o el 50% de la empresa.

Las empresas utilizan las acciones para financiarse dando entrada a nuevos socios. Las grandes empresas lo hacen además de forma organizada a través del mercado de valores mediante operaciones públicas de venta de acciones y la posterior posibilidad de comprar y vender en cualquier momento. Cuando inviertes directamente en bolsa lo que en realidad estás haciendo es comprar una pequeña participación en una empresa.

Una vez lo hagas, el precio de la acción, su valor, variará en función de la percepción del mercado sobre la compañía, el sector en el que opera, países en los que está presente… Antes de comprar deberás analizar estos factores también la política de dividendo, que son pagos que la empresa hace a sus accionistas a cuenta de los resultados, la forma que tiene de repartir sus beneficios.

Como te explicamos más tarde, hay diferentes formas de pagar al accionista, con dinero en metálico o con más acciones de la empresa.

Lo primero que debes saber es que cada vez que vendas tus títulos tendrás que pagar impuestos o por lo menos rendir cuentas a Hacienda, independientemente del resultado de la operación. Hasta entonces dará igual si tus títulos van subiendo o bajando porque en tanto y en cuando no hagas efectiva la operación no habrás ganado ni perdido.

Fiscalidad de las acciones como renta del ahorro

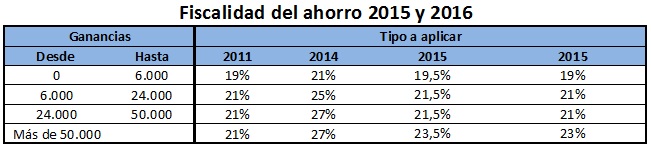

Una vez decidas cerrar posiciones y vender empezará la cuenta fiscal. Las acciones se integran a la base imponible del ahorro en la parte correspondiente al rendimiento del capital mobiliario y tributan en función de los tipos del ahorro, que serán los siguientes:

Sin embargo, hay varias cuestiones que conviene matizar

- Sólo se pagarán impuestos por los beneficios obtenidos.Dicho de otra forma, si pierdes en bolsa no tendrás que pagar impuestos al no producirse ganancias.

- No tributas por cada operación individual. A la hora de tributar lo que se hace es sumar todas las operaciones que has realizado, permitiendo además compensar pérdidas con ganancias. Es decir, se puede restar a las operaciones con ganancias las que resultaron en pérdida. Después eso se integrará con el resultado de fondos de inversión y otras ganancias y pérdidas. (no te preocupes, más tarde abordamos esta cuestión en detenimiento)

En cualquier caso, al hablar de ganancias en bolsa conviene diferenciar, por lo menos a efectos de la renta 2015, entre dos tipos distintos:

- Compra-venta de acciones

- Los dividendos que se obtienes por las acciones

El primero de los casos referente a la fiscalidad de las acciones es el derivado de una operación bursátil en la que se venden una serie de títulos que se poseen y cuyo resultado puede ser el de obtener una ganancia patrimonial cuando se recupera más de lo que se invirtió o una pérdida patrimonial cuando se recupera menos de lo invertido. El segundo se refiere a los dividendos que la empresas pueden entregar a sus accionistas y que tributan de forma diferente en el IRPF 2015 respecto a cómo venían haciéndolo en 2014 y en años anteriores.

Dicho esto vamos a ver primero cómo tributa la venta de acciones en el IRPF y después observaremos brevemente la fiscalidad de los dividendos.

Las acciones en el IRPF

Como hemos comentado, al operar con acciones puedes obtener una ganancia patrimonial cuando el resultado es positivo y logras beneficios o una pérdida patrimonial cuando no aciertas y vendes por debajo del precio de compra.

Ganancia patrimonial por la compra venta de acciones

Se entiende como ganancia patrimonial la venta de un título bursátil a un precio superior al de la compra y a efectos de la declaración de la renta, sólo se tributará por la ganancia, es decir, por esta diferencia entre el coste de adquisición y el dinero que se recibe al desprenderse del activo.

Para este cálculo se utiliza el método FIFO o First In First Out, de forma que si has ido comprando títulos en diferentes periodos y vences se entenderá siempre que estás transfiriendo los más antiguos, los primeros que compraste.

Para que entiendas mejor, nada como un ejemplo sobre cómo contabilizar la venta de acciones según el sistema FIFO.

Juan compró 10 acciones de Aceros SA a 100 euros en 2010, más tarde, en 2011 amplió su cartera con otros 10 títulos, esta vez a 110 euros por acción. Como la cosa seguía bien, en 2012 siguió comprando, esta vez 20 a 125 euros. Finalmente en 2015 opta por vender 15 acciones a 130 euros. ¿Cuánto ha ganado con la operación?

Aplicando la regla FIFO, los primeros títulos a contabilizar en la venta de acciones serán los 10 adquiridos en 2011 y después 5 de los comprados en 2012. Por las acciones de 2011 habrá ganado un total de 300 euros (20 euros por título), mientras que por las de 2012 la plusvalía del trade será de 150 euros. En total, Juan habrá ganado 450 euros de los que recibirá 362,5 euros, ya que el resto se lo quedará el estado como retención por la venta de acciones.

Esa cantidad tendrá después que integrarla en las rentas del ahorro como ganancia patrimonial.

En caso de obtener ganancias con el trade, la plusvalía de la venta de acciones estará sujeta a retención a cuenta de IRPF. En concreto, la retención de la venta de acciones será la de la última escala que marquen los tipos de las rentas del ahorro. Para la renta 2015 ese porcentaje es del 20% los primeros seis meses del año y del 19,5% los segundos. Ahora en el actual ejercicio de IRPF 2016 la retención de IRPF sobre las acciones es del 19%.

Conviene recordar que con las acciones, tal y como ocurre con la fiscalidad de los fondos de inversión, sólo habrá que tributar en el momento de la venta de los títulos -dividendos al margen-. Es decir, que por mucho que estén subiendo los títulos no pagaremos por la plusvalía acumulada hasta que materialicemos esas ganancias vendiendo los títulos, siguiendo así uno de los ‘mantras’ más repetidos en bolsa, según el cual ninguna pérdida o ganancia es tal hasta que se cierra la posición. En otras palabras, no hables de lo que has ganado hasta que no vendas las acciones, porque el valor de tus títulos puede caer.

Pérdida patrimonial por invertir en bolsa

Se entiende por pérdida patrimonial el cerrar una operación con la venta de las acciones a un precio inferior al de compra. En este caso, no habrá que pagar impuestos por vender los títulos ni habrá retención, ya que no has obtenido beneficio alguno, es más ¡has perdido dinero!

Sin embargo, debes incluir estas pérdidas en la declaración de la renta como parte de la fiscalidad de las acciones. Y es que la normativa fiscal permite beneficiarse de esta minusvalía bursátil y compensarla con las ganancias obtenidas. ¡Sigue leyendo y te explicaremos cómo!

Compensar ganancias y pérdidas en bolsa

Ahora que ya sabes que una operación te puede dar ganancias o pérdidas y cómo se denominan éstas, llega el momento de contarte el secreto de la fiscalidad de las acciones: sólo pagarás impuestos por los beneficios totales de tus operaciones en bolsa.

Las pérdidas y ganancias por la compra venta de acciones se integrarán ente ellas de tal forma que si has ganado 1.000 euros por tus operaciones exitosas, pero has perdido 500 euros en otras donde no acertaste, sólo computará la diferencia y sólo tributarás en el IRPF por 500 euros. Esta forma de contabilizar la venta de acciones por lo mejor es lo que se denomina compensar pérdidas y ganancias en el IRPF y también se aplica a otras inversiones.

Además, los tipos del ahorro ni siquiera se aplicarán sobre estos 500 euros de plusvalía bursátil, sino que se integrarán con el resto de inversiones, tanto en bolsa como en fondos o con ETfs, por poner dos ejemplos. En otras palabras, si además has operado con ETFs y has perdido 1.000 euros tu balance total será de una minusvalía de 500 euros.

Además, dispones de cuatro años para compensar pérdidas con ganancias en caso de que en un año hayas perdido dinero al invertir en renta variable. Imagina que en 2015 perdiste 500 euros en bolsa pero que en 2015 ganaste 1.200 euros en total, descontadas pérdidas. Al hacer la renta 2016 podrás traer esos 500 euros en pérdidas y para Hacienda será como si sólo hubieses ganado 700 euros.

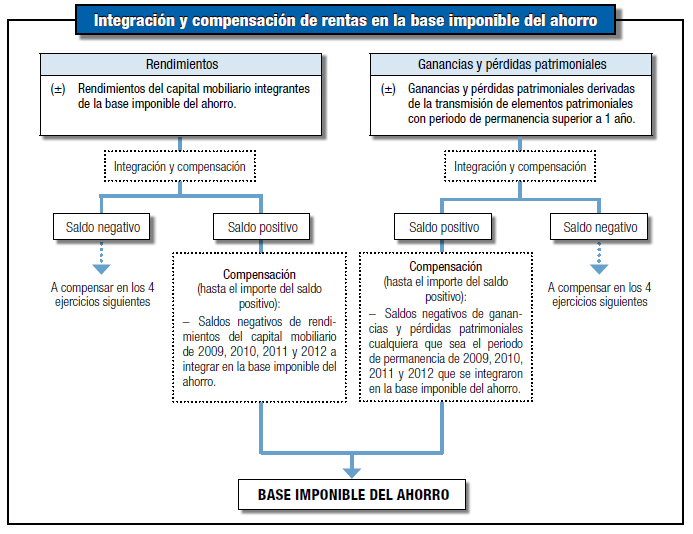

El siguiente cuadro resume cómo funcionan las rentas del ahorro en su conjunto (la parte de ganancias y pérdidas es la referida, entre otras, a acciones):

Según la normativa actual, las minusvalías obtenidas por la venta de títulos se pueden compensar con ganancias patrimoniales de la base del ahorro, independientemente del plazo en el que se hayan generado las ganancias y pérdidas. Sin embargo,no se podrán compensar rendimientos negativos de la base del ahorro con ganancias patrimoniales, ni pérdidas patrimoniales con rendimientos positivos de la base del ahorro. Es decir, se limita la forma en la que se pueden compensar las pérdidas.

Es posible compensar las minusvalías en bolsa con las ganancias obtenidas en los cuatro años siguientes. Sin embargo, para incluirlas en la contabilización de la venta de acciones de ese ejercicio como pérdidas patrimoniales, no se podrán haber comprado acciones de esa compañía en los dos meses anteriores o posteriores a la venta. El proceso básicamente permite ‘anular’ una ganancia en términos de IRPF con pérdidas de igual cuantía.

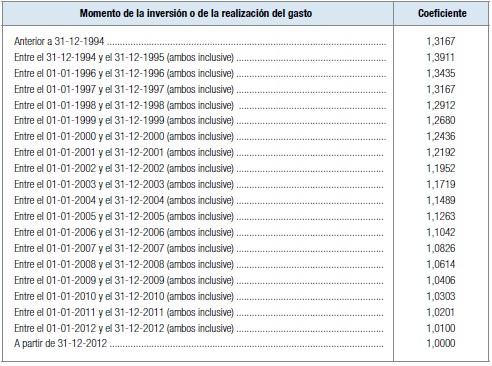

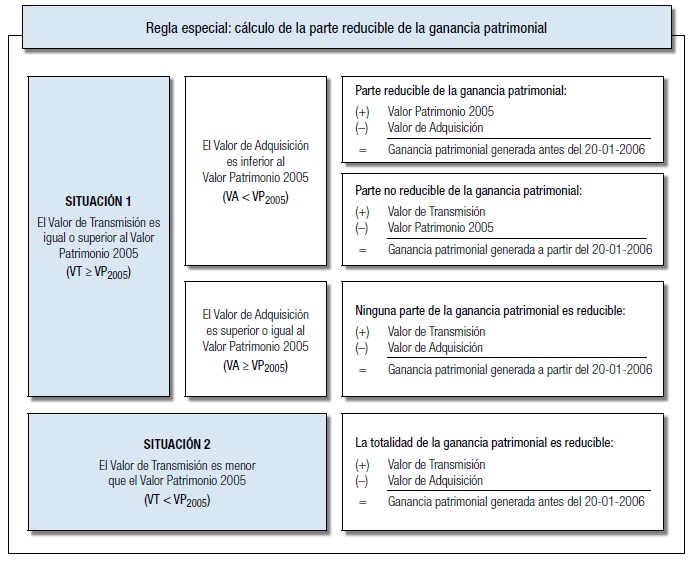

Si tienes acciones anteriores a 1994 podrás además aplicar los conocidos como coeficientes de abatimiento, que te permitirán pagar menos impuestos. Las acciones que hayas comprado más tarde, por ejemplo en 1996, ya no se podrán beneficiar de esta ventaja que te permitirá pagar menos impuestos. En este sentido, cuando se vende con ganancias en relación al valor del bien en el impuesto sobre el patrimonio de 2005 bastará calcular la diferencia entre el precio de compra y el de venta hasta el 31-12-2015 y aplicar un coeficiente reductor del 25% por cada año de compra anterior a 1994 para dar con la ganancia exenta. Al hacer la renta tributarás por la diferencia entre el total y la ganancia exenta.

Por el contrario, cuando el precio de venta es inferior al valor del bien en el Impuesto sobre el Patrimonio de 2005 se aplicará un sobre la diferencia entre el precio de compra y el de venta un coeficiente reductor del 25% para dar con la ganancia exenta y, de nuevo, se tributará por la diferencia entre una y otra.<

Estas son las tablas que debes aplicar:

Y este es el resumen de cómo tributan los activos

Conviene recordar que la reforma fiscal de 2015 eliminó los coeficientes de abatimiento de manera general, aunque estableció un mecanismo transitorio para no quitarlos completamente. En concreto, desde 2015 existe una bolsa de 400.000 euros para beneficiarse de esta ventaja.

Para que lo entiendas mejor, podrás seguir jugando con los coeficientes de abatimiento, pero sólo hasta alcanzar los 400.000 en total. Una vez superes esa cifra ya no podrá aplicar este beneficio a tus acciones, fondos de inversión… ni a tu casa.

Gastos que puedes incluir por tus acciones en el IRPF

Además del dinero que hayas ganado o perdido, al hacer la declaración de la renta también podrás incluir los gastos de tu operativa. En concreto, podrás imputar a tu resultado, es decir, restar del beneficio obtenido.

Los gastos imputables son los siguientes:

- Gastos de administración y depósito de valores negociables. Se considerarán como gasto los importes que las empresas de servicios de inversión, entidades de crédito u otras entidades financieras repercutan sobre sus clientes y que, de acuerdo con la Ley 24/1988, de 28 de julio, del Mercado de Valores, tengan por finalidad retribuir la prestación derivada de la realización por cuenta de sus titulares del servicio de depósito de valores representados en forma de títulos o de la administración de valores representados en anotaciones en cuenta” (artículo 26 de la Ley de IRPF).

- Comisiones de compra-venta. Este es un gasto que sólo se puede imputar en el caso de las acciones y que tu bróker tendrá que remitirte de forma detallada para poder incluirlo en tu declaración de IRPF.

Estos gastos los restarás directamente del beneficio que hayas obtenido, siempre y cuando tu banco o bróker no lo haya hecho al remitirte la información fiscal.

Las acciones en el Impuesto sobre el Patrimonio

Las acciones también tributan en el impuesto sobre el patrimonio. De hecho, forman parte del patrimonio que debemos declarar en el Impuesto sobre el Patrimonio. Así, el dinero que tengamos invertido en bolsa se sumará al resto de bienes y derechos para determinar la base imponible.

En el Impuesto sobre el Patrimonio de 2015 sólo habrá que tributar si tus bienes y derechos superan los 700.000 euros en total, excluidos hasta 300.000 euros de vivienda habitual. Si tu patrimonio está dentro de esos límites no tienes la obligación de presentar el impuesto.

Cómo tributan los dividendos

Los dividendos son la otra cara de la moneda de las acciones. Se trata de una retribución que la empresa otorga a los accionistas bien en forma de dinero por acción, de acciones nuevas o de la opción para comprar acciones. Hay que pagar impuestos por estos dividendos en la declaración de la renta y desde la reforma fiscal de 2015 han perdido buena parte de su atractivo. Y es que los cambios normativos les han quitado una de sus ventajas.

En la renta 2015 se elimina la exención de tributar que se aplicaban a los primeros 1.500 euros obtenidos a través de dividendos. Y es que en los anteriores ejercicios fiscales ese dinero no había que declararlo, quedaba fuera del IRPF. En 2015 y los siguientes ejercicios sí tributará junto con el resto del dinero que hayamos obtenido por esta vía.

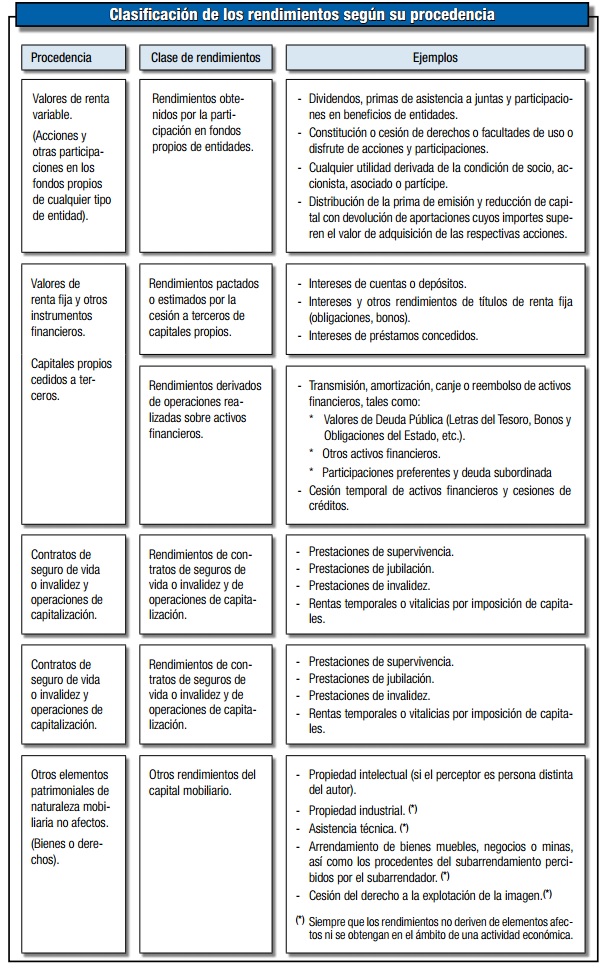

El dinero obtenido de los dividendos se integrará en las rentas del ahorro como rendimiento del capital mobiliario y tributará según los tipos del cuadro que has visto al principio del artículo y que son los siguientes para la renta 2015 y la renta 2016.

Base imponible del ahorro en el IRPF 2015:

- Entre 0 a 5.999 € el tipo impositivo será del 20%

- Entre 6.000€ 49.999€ el tipo impositivo será del 22%

- A partir de 50.000€ el tipo impositivo será del 24%

Base imponible del ahorro en el IRPF 2016:

- Entre 0 a 5.999 € el tipo impositivo será del 19%

- Entre 6.000€ 49.999€ el tipo impositivo será del 21%

- A partir de 50.000€ el tipo impositivo será del 23%

El siguiente cuadro resume con qué tipo de activos se incluirán los dividendos.

En el caso de la fiscalidad de los dividendos existe una excepción, que se aplicaría a los conocidos como script dividends o dividendos en forma de acciones. Aquí te explicamos al detalle cómo tributar en ese caso.

De forma resumida, la fiscalidad de esos dividendos dependerá de lo que hagas con tus derechos de suscripción, que es al final lo que el banco te ofrece. Si te los quedas se integrarán como una adquisición de acciones al precio marcado por el dividendo, pero si los vendes habrás obtenido una ganancia patrimonial.

Fiscalidad de las acciones extranjeras

¿Y si opero con acciones extranjeras? ¿Cuál debe ser la tributación? Esta es una duda habitual de quienes se acercan por primera vez a la bolsa. La tributación de la venta de acciones de compañías extranjeras es la misma que las españolas, solo que pagarás más en concepto de comisiones.

Existen, sin embargo, dos cuestiones diferentes que hay que tener en cuenta. La fiscalidad de los dividendos sí que cambia y en caso de abrir la cuenta con un broker en otra divisa, también habrá que tributar por la ganancia o pérdida que suponga el cambio de moneda.

La doble imposición sobre los dividendos

En el caso de los dividendos existe lo que se denomina una doble imposición, ya que tanto la Hacienda española como la del país en el que coticen las acciones aplicarán la retención de IRPF que corresponda. En España está es del 19% y en el caso de Estados Unidos, por ejemplo, es del 30%. Por fortuna, existen convenios fiscales que llevarán la retención al 15%. En el caso americano, esto se consigue a través del formulario W8.BEN.

Por fortuna, podrás recuperar ese dinero o, por lo menos, una parte del mismo al hacer la declaración de la renta. En ese momento Hacienda nos devolverá la menor de las cantidades entre lo retenido en el extranjero, con el límite de los tipos de retención que se apliquen en ese momento en España, y el tipo medio efectivo de gravamen a la parte de la base liquidable gravada en el extranjero.

A la hora de computar los dividendos, se tendrá en cuenta su valor en euros el día de su transmisión. Es decir, se aplicará el cambio de ese día y no de otro.

Tributación del tipo de cambio de las acciones

Al comprar una acción estadounidense estás adquiriendo en euros un activo que cotiza en dólares y la cotización entre ambas monedas es algo que varía a lo largo del tiempo. En este sentido, además de la ganancia o pérdida patrimonial por la compraventa de acciones, habrá que sumar la derivada del cambio de divisas.

En otras palabras, al comprar las acciones en dólar podría cotizar a 1,01 euros y al venderlas a 1,1 euros, por lo que además de lo ganado con la venta de los títulos, también habría una ganancia por el cambio de divisa que habría que incluir en la operación.

¿Te ha parecido interesante? ¿Te ha quedado claro? Si es así ayúdanos a difundirlo compartiéndolo en tus redes sociales y, como siempre, si tienes cualquier duda ¡pregúntanos y trataremos de responderte!

¿Te ha parecido interesante? ¿Te ha quedado claro? Si es así ayúdanos a difundirlo compartiéndolo en tus redes sociales y, como siempre, si tienes cualquier duda ¡pregúntanos y trataremos de responderte!

También te puede interesar:

Fiscalidad de los productos financieros: cómo tributa tu ahorro

Fiscalidad de los planes de pensiones

Imagen superior – Slavko Sereda en Shuttertock

¿Algo que añadir? ¡No te cortes!