- 10.765,000

- 1,23%

El debate sobre el inicio del FOMC se mantiene

Ambigüedad...

in duda, la Fed no quiere zanjar a corto plazo la posibilidad de iniciar la subida de tipos en septiembre. Pero, ¿es tan relevante que sea en septiembre? Algunos economistas consideran que aplazarlo mostraría señales de desconfianza hacia el escenario actual. Y con el escenario me refiero al escenario macro y financiero en USA….¿no fueron las condiciones domésticas las que la Fed consideró determinantes para subir tipos? Me refiero al FOMC de julio. Precisamente cuando ya el escenario griego se había degradado y la tensión en las bolsas chinas se había iniciado. Pero, es cierto, nadie podría antipar lo que hemos vivido durante este mes de agosto.

Sí, aplazar la subida de tipos generaría desconfianza; ejecutarla genera desconfianza sobre el potencial impacto internacional. Y pienso de nuevo en el contexto internacional, economías y mercados emergentes. ¿Teme esto la Fed? Sinceramente, hoy por hoy no lo tengo claro. Al menos el potencial factor de inestabilidad sería a través de las bolsas y el USD. Pero, incluso la rápida recuperación de la bolsa USA (lejos de un desplome como muchos anticipaban) o la limitada fortaleza de la moneda norteamericana sin duda podrían consideradas como un factor menor a la hora de debatir sobre la decisión de tipos en la reunión de mediados de septiembre. Es más, muchos comienzan a advertir que los riesgos de inestabilidad financieras derivados de unas condiciones monetarias demasiado laxas ya son visibles. Recuerden que en las últimas comparecencias de Yellen la Presidenta de la Fed ha advertido sobre las elevadas valoraciones en los mercados y el exceso de complacencia de los inversores.

¿Lo recuerdan? “lo que es bueno para USA, lo es para todos”; lo dijo el expresidente de la Fed Bernanke en pleno debate internacional sobre los efectos derivados del exceso de apalancamiento y debilidad del USD tras el QE. Tras el QE1, vino el QE2 y hasta el QE3. Ahora nadie dentro de la Fed valora comenzar a reducir su balance, como simplemente comenzar a volver a la normalidad un nivel de tipos, el actual, que es demasiado bajo para el escenario macro. ¿También se acuerdan? “sólo comenzarán a subir los tipos cuando haya certeza de la mejora del empleo y confianza en una recuperación sostenida de la inflación”. Los últimos datos macro, incluida la inflación, validan en mi opinión una subida de tipos. Pero sigo manteniendo que el resto de las variables de análisis, no.

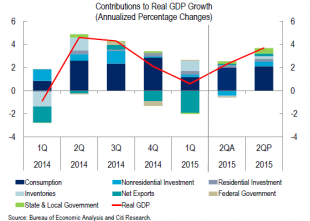

¿Sólo por inventarios? Miren este gráfico….

Como ven, la revisión al alza en 1.4 puntos en la estimación de crecimiento durante el Q2 fue el resultado de todos los componentes de la demanda más allá de los inventarios. Especialmente significativa la inversión no residencial y el sector exterior. En menor medida el consumo privado, aunque el consumo (público y privado) explica por si sólo 2 puntos del 3.2 % de crecimiento total reportado. Con un crecimiento tan sólido de la demanda interna, sinceramente, no veo mucho problema en considerar la subida de los inventarios como un factor más positivo que negativo.

Por lo que respecta a la inflación, el dato de julio ya mostró un crecimiento anualizado en la cifra subyacente cercano al 3 %. Bien es cierto que es sólo un dato mensual. Además, es evidente que la caída de los precios de la gasolina podría volver a deprimir la evolución de los precios a corto plazo.

Al final, lo cierto es que es difícil argumentar que la política monetaria tiene que comenzar su normalización más pronto que tarde. Pero, pronto no tiene por qué ser de forma inmediata. ¿Recuerdan los comentarios de Koherlakota el viernes pasado? Menospreciando la importancia de la reciente inestabilidad en las bolsas, pedía esperar a que el crecimiento consolidara niveles del 3 % y que la inflación alcanzara el nivel objetivo para subir los tipos de interés. Eso sí: también pedía analizar con calma el impacto en la estabilidad financiera desde tipos de interés bajos.

Algunos arguyen que, sobre la base de la teoría del estancamiento secular, los tipos de interés oficiales deben mantenerse bajos para llevar a un aumento del crecimiento cíclico en un entorno de bajo crecimiento potencial. Estos defienden que una subida de tipos oficiales puede dar al traste con lo conseguido en estos seis años, en términos de apalancamiento y deterioro de los mercados financieros. Pero lo cierto es que la rentabilidad empresarial ha crecido, la inversión productiva también (pero no lo esperado) y el desapalancamiento privado se ha reducido. Aunque, es cierto, el precio de los activos financieros sí ha aumentado y las bajas rentabilidades a plazo condicionan las expectativas de recuperación.

Es complicado, sin duda, Pero ya sabíamos que el futuro era incierto. Y parte de la incertidumbre eran tanto los propios mercados como los potenciales excesos en política monetaria.

Lo más leído - Bolsamania

- Signo mixto en Wall Street con el foco en los resultados trimestrales de Netflix

- El Ibex extiende las alzas y mira a los 10.800 puntos apoyado en IAG y los bancos

- En directo | Resultados empresariales del primer trimestre de 2024 en España, Europa y EEUU

- Bankinter gana 200,8 millones de euros en el primer trimestre, un 8,7% más

- Netflix supera estimaciones con sus cuentas pero cae al decepcionar con las previsiones

- La Junta de Viscofan aprueba un dividendo de 3 euros y dos aumentos de capital

- Puig saldrá a bolsa a un precio de entre 22 y 24,50 euros por acción el 3 de mayo

- Grifols anuncia cambios en la composición de su Comisión de Auditoría

- ¿Cómo valoran los analistas los resultados de Bankinter? Estas son las claves

- easyJet sube con ganas tras reducir sus pérdidas invernales e impulsa al sector

Lo más leído - Análisis

- Consultorio de análisis técnico: Repsol, Sabadell, Vidrala, Iberdrola, Rovi, Fluidra, Nasdaq...

- ¿Se ha estropeado el aspecto técnico de IAG tras los últimos descensos?

- Este valor del Ibex podría rebotar 30% tras desplomarse en este 2024

- Throw back de manual en este valor del Continuo español

- Bankinter y dos valores más que han perforado resistencias este jueves

Lo más leído - Cripto

- El precio del bitcoin registra fuertes caídas y se estanca en los 61.000 dólares

- El bitcoin, listo para el cuarto 'halving': esto es todo lo que debes saber

- ¿Corrección "significativa" para el bitcoin? "Somos bajistas con activos de riesgo"

- La incertidumbre geopolítica golpea a un bitcoin que se encomienda al 'halving'

- El 'halving' del bitcoin, en el foco del mercado: "Es posible que llegue a 100.000 dólares"